Dorval AM : Le prix à payer pour de meilleures perspectives de croissance en Europe

Longtemps contraintes par la peur d’une forte récession européenne cet hiver, la BCE a finalement décidé de s’engager plus nettement dans la lutte contre l’inflation.

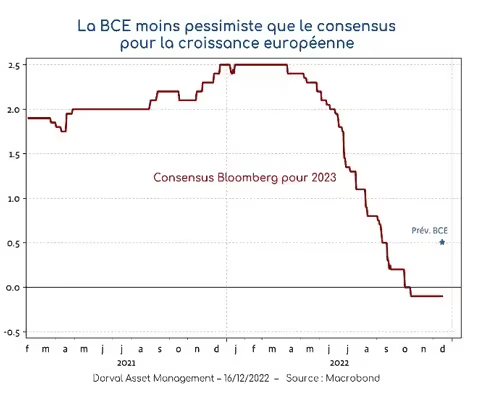

Pour les investisseurs, la hausse des taux monétaires en zone euro sera le prix à payer pour de meilleures perspectives européennes que celles prévues par le consensus. Au cours d’une semaine d’abord marquée par de très bons chiffres d’inflation aux Etats-Unis, puis par un discours ferme mais sans grande surprise de Jerome Powell, les marchés financiers ont plié sous le poids d’un net changement de ton de la Banque Centrale Européenne. En faisant tourner ses modèles, la BCE aboutit au même résultat que l’OCDE il y a deux semaines : la croissance européenne sera probablement moins faible que ce qui était craint en 2023 (graphique 1) avant de rebondir modérément en 2024.

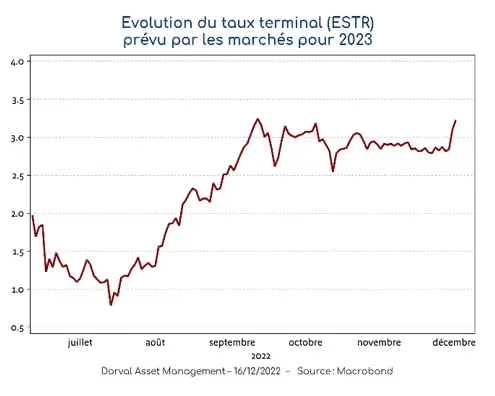

Le taux de chômage resterait très proche de son plus bas historique actuel en zone euro (à moins de 7%). La hausse surprise de l’indice PMI composite allemand au mois de décembre – de 46,3 à 48,9 – va d’ailleurs dans ce sens. L’inflation serait dès lors plus persistante, à plus de 6% en 2023, 3,4% en 2024 et 2,3% en 2025. Comme nous l’avions souligné à de nombreuses reprises ces dernières semaines, il était dès lors difficile de défendre que les taux de la BCE resteraient inférieurs à 3% en 2023, ainsi que le prévoyait le marché jusqu’alors. Il est probable que le consensus va s’orienter vers un objectif de taux d’environ 3,5% assez rapidement (graphique 2).

Notons que ce taux de 3,5% resterait encore bien en dessous de l’inflation prévue pour l’année prochaine (mais en ligne avec l’inflation prévue pour 2024). Le resserrement de la BCE sera cependant intensifié par une baisse de son bilan (resserrement quantitatif) et par une diminution de la liquidité bancaire.

Quand une grande banque centrale annonce sa volonté de devenir restrictive, ce n’est jamais une bonne nouvelle pour les marchés. La BCE est néanmoins très en retard sur les autres banques centrales qui, elles, sont de plus en plus proches d’un « pivot ». C’est le cas en Angleterre, au Canada et en Australie, et peut-être bientôt aux Etats-Unis. De plus, l’attitude logique de la BCE est permise par une bonne nouvelle sur un sujet qui a beaucoup inquiété les marchés en 2022 : l’économie européenne ne va pas s’effondrer. Ces meilleures perspectives vont probablement consolider la baisse du dollar, ce qui est souvent plutôt positif pour les marchés. Enfin, la disparition du scenario catastrophe pour l’économie européenne devrait pouvoir réduire, à terme, les primes de risques sur certains actifs comme, selon nous, celle des petites valeurs européennes. Avec un PER prospectif médian de 11,5, les valeurs du MSCI Euro small caps intègrent déjà beaucoup de mauvaises nouvelles.

Dans nos portefeuilles internationaux, nous demeurons modérément investis. Il faut laisser le temps au marché de digérer les évènements monétaires des derniers jours, d’autant que les gérants s’étaient réinvestis. Nous demeurons bien entendu négatifs sur les obligations d’Etat en Europe (position vendeuse de 5 ans allemand), et conservons notre position longue sur les Treasuries, position qui couvre une partie du risque actions. Nous avons à nouveau incrémenté notre exposition au marché des small caps en Europe.

Contributeurs

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés. Statistiques, études, infographies dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Ne loupez aucun événement de nos partenaires : webinars, roadshow, formations, etc. en vous inscrivant en ligne.

.webp)