Épargne, les Français prêts à prendre un peu plus de risques (Primonial)

Quel est le pourcentage de Français prêts à prendre plus de risques avec leur épargne ?

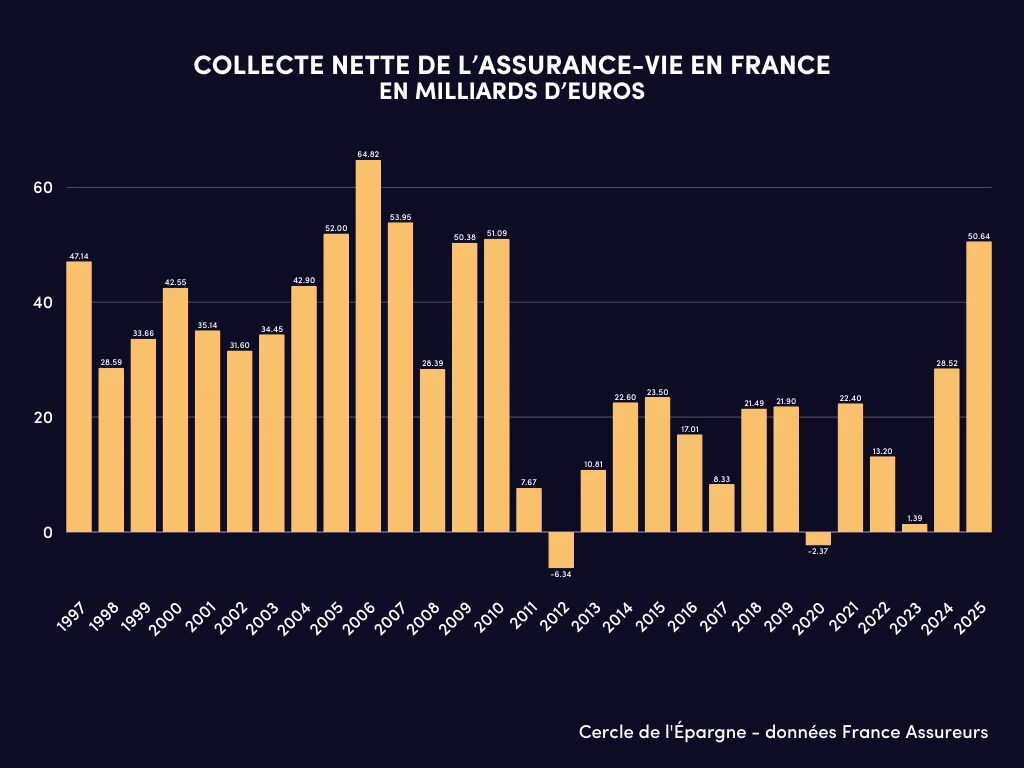

Les Français sont (légèrement) plus téméraires pour leur bas de laine. Selon la 22ème édition du baromètre annuel (1) du Cercle des épargnants - un « think tank » sur l’épargne et la retraite -, 36 % des personnes interrogées disent préférer un produit financier risqué mais rentable, plutôt qu’un placement sûr mais peu rémunérateur.

Si ce pourcentage peut sembler faible au premier abord, c’est quatre points de plus qu’en 2023 (32 %). En outre, il s’agit ici d’une moyenne. Lorsque l’on se focalise sur les sondés qui comptent épargner davantage cette année, le ratio grimpe à 45 %. Parmi les moins de 35 ans, ils sont même 48 % à donner la priorité aux produits financiers risqués mais performants.

Enfin, les personnes, qui ont échangé sur leur préparation à la retraite avec un professionnel - comme un conseiller en gestion de patrimoine (CGP) -, sont 66 % à privilégier les placements ne proposant pas de garantie sur le capital en contrepartie d’un potentiel de rendement plus élevé.

Un horizon de placement qui permet la prise de risque

Ce dernier résultat apparaît, somme toute, plutôt logique. Investir en vue de se constituer un complément de revenu pour la retraite relève du long terme, voire du très long terme. Avec un horizon de placement de 20 ou 30 ans, l’épargnant peut se permettre de prendre des risques, sachant que les éventuelles moins-values ont des chances d’être compensées dans le temps par les plus-values réalisées.

Les Français ont, semble-t-il, compris cette règle : plus d’un tiers d’entre eux (36 %) préfèrent investir dans des produits bloqués un certain temps mais qui rapportent beaucoup, plutôt que dans des produits « liquides » (où il est possible d’effectuer des retraits à tout moment) mais peu rentables.

Les placements dédiés à la préparation à la retraite, tel que le plan d’épargne retraite (PER), sont d’ailleurs des produits dits « tunnels » : les capitaux ne peuvent pas être retirés tant que le souscripteur n’est pas parti à la retraite ou n’a pas atteint l’âge minimum de départ, hormis en cas de « coups durs » (décès du conjoint, invalidité, surendettement…) ou - dans le cas du PER - en cas d’acquisition ou de construction de la résidence principale.

Le PER gagne du terrain

En définitive, le succès du PER n’est sûrement pas étranger à l’appétence à davantage de risques financiers de la part des Français. Toujours d’après le dernier baromètre du Cercle des épargnants, 17 % des personnes sondées détiennent ce placement, soit la même proportion que pour le compte-titres et les livrets bancaires fiscalisés. En 2023, ils étaient seulement 12 % à avoir souscrit un PER. Cet engouement ne devrait pas se tarir, puisque 13 % des répondants envisagent d’ouvrir un plan cette année.

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.avif)