Épargne des ménages, placements financiers : de nouveaux équilibres en 2023, avant de nouvelles tendances à moyen terme (Yann Tampereau, Chef économiste)

Le niveau des flux et les allocations ont été influencés par le choc inflationniste, la hausse des taux directeurs de la BCE et la moindre création monétaire (moins de nouveaux crédits). Bien comprendre ces tendances récentes est précieux car le contexte qui se dessine va, petit à petit, devenir contraire à celui qu’il a été : une inflation moindre et des probables desserrements monétaires amélioreront, à moyen terme, le volume des flux de placements financiers et modifieront les actifs cibles des épargnants.

Focus épargne financière liquide en France : quelles évolutions récentes, quels impacts de la politique monétaire ?

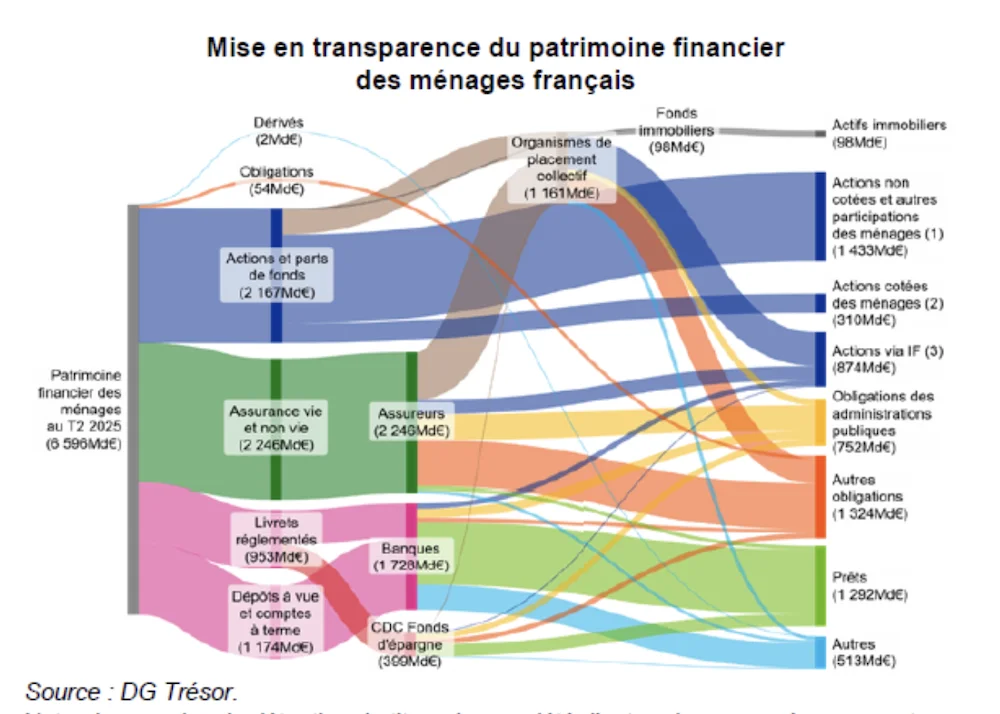

En terme de stock, à la fin du 3e trimestre 2023 (les chiffres provisoires commentés en aval ne sont pas disponibles pour les encours), les ménages français disposaient de 6 000 Md€ d’épargne financière (soit 3,6 années du revenu disponible brut constaté fin 2022), pour 61,2 % en produits de taux d’intérêt, 37,7 % en produits de fonds propres (actions cotées, mais aussi et surtout actions non cotées et participations dans les entreprises dont les flux sont en grande majorité plutôt inertes) et 0,4 % en fonds immobiliers.

Nous centrons l’analyse sur la partie de cette épargne où les flux sont les plus importants et où ils font l’objet régulièrement d’arbitrages/révisions d’allocations. On constate que les flux de placements financiers des ménages progressent mais s’essoufflent entre 2022 et 2023.

Tableau 1. Placements financiers des ménages (extrait, flux, Mds)

Quels impacts sur ces flux d’épargne financière de l’inflation ?

Le contexte récent a été marqué par une très forte inflation et des taux d’intérêt en hausse,

a) qui ont eu, pour l‘inflation via la hausse des salaires (65 % du revenu disponible), pour les taux d’intérêt et loyers perçus (liés à l’inflation) via les revenus patrimoniaux (20 % du revenu disponible, avec EBE des ménages purs, hors entrepreneurs individuels), un effet positif sur les revenus nominaux ce qui, à taux d’épargne financière inchangé, accroît la masse d’épargne nouvelle : le revenu disponible brut nominal aurait cru, selon l’Insee (source) de 7,4 % en 2023, soit plus qu’en 2022 (5,1 %). Le taux d’épargne financière n’est pas encore renseigné par l’appareil statistique, mais il apparaît avoir peu évolué.

b) qui peuvent avoir deux effets sur l’arbitrage consommation/épargne :

- celui de favoriser la hausse du taux d’épargne pour i) maintenir constant le pouvoir d’achat patrimonial, surtout quand la hausse des rendements ne couvre pas l’inflation donc détériore le pouvoir d’achat ; ii) profiter d’un rendement de l’épargne meilleur (hausse des taux réglementés, des comptes à terme, etc.) ;

- celui, a contrario, de favoriser la désépargne (baisse du taux d’épargne), soit du fait de dépenses contraintes en hausse, soit par volonté d’accélérer la consommation, pour anticiper l’achat de produits qui seront plus chers demain.

Les impacts sont différents d’un ménage à l’autre, les ménages ayant été impactés différemment par l’inflation selon leur décile de revenu (vu le poids des dépenses énergétiques et alimentaires) et par la hausse des taux d’intérêt (stock d’épargne).

Tableau 2. Hétérogénéité de l'inflation par dixième de niveau de vie des ménages en (%)

Graphique 1. Evolution estimée du revenu disponible des ménages par dixième entre 2021 et 2023 en moyenne annuelle

Source : OFCE,« De la crise Covid au choc inflationniste : une analyse macro/micro du pouvoir d’achat en France ».

La décollecte des dépôts à vue (-48,6 Md€) reflète donc une consommation « forcée » due à l’inflation et un phénomène de report vers les supports rémunérés. L’épargne réglementée et les comptes à terme ont récolté 103,5 Md€ en 2023, soit 33,7 Md€ de plus qu’en 2022.

c) qui, pour la hausse des taux et le renchérissement du crédit, aboutit à moins de nouveaux crédits, donc à moins de création monétaire dans l’économie, le circuit suivant étant asséché : « crédità acheteur immobilierà flux financiers vers le vendeurà le vendeur dispose de flux monétaires à placer ». La corrélation historique entre flux nets de crédits et flux de placements est forte (cf. graphique ci-dessous issus d’une étude de La Banque Postale). En 2023, les nouveaux crédits à l’habitat se comptabilisent à 139 Md€, un net recul par rapport à la production 2022 (235 Md€) : c’est un choc majeur car 96 Md€ en moins, c’est l’équivalent, dans la chaîne de constitution des flux financiers, d’une baisse du revenu nominal de plus de 5 % ou d’une baisse du taux d’épargne financière de 2 points (un quart).

Graphique 2. Evolution du flux de placements des ménages et des flux de crédit

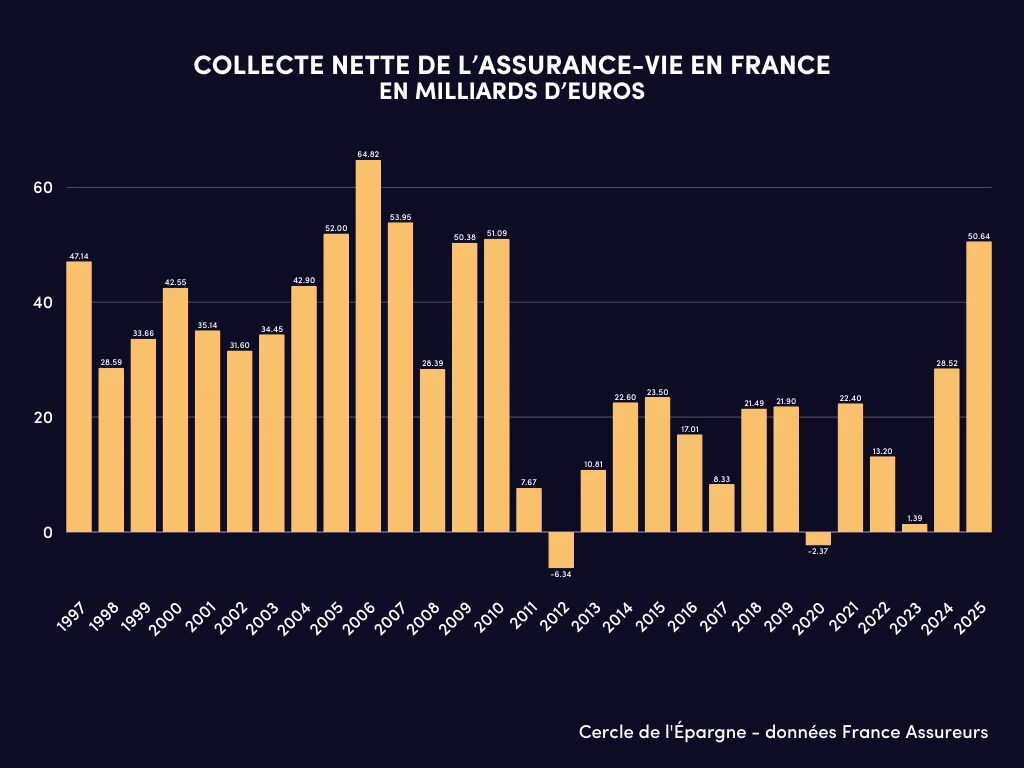

Au total, 2023 a été marquée par i) un flux de placements inférieur à 2022, non pas du seul fait de l’affaiblissement de la dynamique de l’effet revenu ou d’une moindre épargne, mais aussi en raison d’une moindre création monétaire : moins de crédit, c’est moins d’argent nouveau dans le système monétaire ; ii) une allocation vers les actifs bénéficiant de la hausse des taux directeurs (épargne réglementée et comptes à terme) au détriment des dépôts à vue et des actifs obligataires (assurance vie).

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.avif)

.webp)