L’Owner Buy Out immobilier ou l’art de combiner liquidité, transmission et valorisation patrimoniale (Club Monceau)

Qu’est-ce qu’un Owner Buy Out « OBO » ou vente à soi-même ?

L’Owner-Buy-Out consiste à se vendre un bien immobilier locatif à soi-même. Plus précisément, le propriétaire d’un bien immobilier va le vendre à une société, le plus souvent une SCI ou une SARL de famille.

Pour financer la vente, la société emprunte les fonds nécessaires à la banque pour le rachat du bien. Dès la vente du bien, les loyers seront perçus par la société afin de rembourser l’emprunt bancaire qu’elle a contracté. À savoir que la banque prêteuse exige généralement une prise de garantie pour se garantir du risque de non-paiement des loyers.

Au terme de la vente, vous percevez le prix de votre ou de vos immeubles sous la forme d’un capital immédiat et/ou d’un droit à de futurs revenus sous la forme d’une créance en compte courant d’associé, qui est une dette de la société à votre encontre. En effet, il est possible dans certains cas de réaliser un financement mixte par l’intervention de la banque et de vous-même grâce à l’inscription d’un CCA au passif de la société.

Quels sont les avantages d’un OBO immobilier ?

Percevoir des revenus complémentaires

Si les loyers sont supérieurs aux échéances de crédit, vous pourrez bénéficier de revenus complémentaires issus de la société. Enfin, une fois le crédit remboursé par la société vous pourrez percevoir l’intégralité des revenus locatifs.

Réduire la fiscalité personnelle sur vos revenus locatifs

Dans la mesure où la société acquéreuse, qui perçoit les loyers, sera soumise à l’impôt sur les sociétés. En l’absence de versements de dividendes, c’est la société, et non les associés, qui supportera seule l’impôt sur les sociétés sur les loyers perçus au taux de 15 % jusqu’à un résultat de 42 500 € et 25 % au-delà, ce qui aboutit à la réduction de l’imposition personnelle.

Aussi, et suivant la structure de la société, vous pourrez réduire la fiscalité et bénéficier d’une réduction d’impôt sur les revenus immobiliers. Pour cela, il sera pertinent d’étudier les avantages de la location meublée ou de la création de nouvelles charges afin de diminuer la base imposable des revenus fonciers.

Anticiper la transmission de votre patrimoine

Un des autres avantages de l’OBO est de transmettre par anticipation votre patrimoine immobilier à vos héritiers en réduisant le coût de la transmission. En effet, vous transmettez les parts d’une société endettée qui a donc une faible valorisation, et non un ou des immeubles. La transmission des parts pourra se faire en pleine propriété ou en démembrement, avec la possibilité de conserver le pouvoir de la société. À noter que la donation en nue-propriété est fiscalement avantageuse puisque seul ce droit de nue-propriété sera taxé aux droits de donation en fonction de votre âge et selon un barème légal.

Restructurer et diversifier votre patrimoine

Si votre patrimoine est fortement composé d’actifs immobiliers, il vous sera possible de diversifier vos actifs. Vous pourrez, par exemple, investir les sommes issues de la vente du bien immobilier sur un contrat d’assurance-vie. Cela vous permettra d’avoir des liquidités disponibles à tout moment. De plus, grâce à l’assurance-vie vous bénéficiez d’une fiscalité favorable tout en constituant des revenus complémentaires. Enfin les capitaux seront en grande partie exonérés de droits de succession ce qui vous permettra de transmettre votre patrimoine dans les meilleures conditions fiscales et patrimoniales. A noter que l’OBO immobilier n’a pas pour objectif premier de constituer un patrimoine immobilier mais plutôt de le restructurer.

Faire fructifier la trésorerie de la holding ?

Si les revenus fonciers sont supérieurs au remboursement du crédit, la holding génèrera un « cash-flow » positif et bénéficiera d’une trésorerie excédentaire. Il pourra être pertinent dans le cadre la gestion de trésorerie d’entreprise de sélectionner des placements de trésorerie adaptés pour faire fructifier les liquidités.

Quelles sont les risques d’un OBO immobilier ?

Le paiement des frais de notaire et des droits d’enregistrement

En effet, l’acquisition d’actifs immobiliers génère des frais tels que les frais de notaire qui sont d’environ 7,5%. Ces frais peuvent nécessiter d’être financés en fonds propres car les banques ne sont plus enclines à les prendre dans le financement total

Le paiement de la potentielle plus-value immobilière

Suivant la durée de détention de votre bien immobilier, vous bénéficiez d’abattements “pour durée de détention” sur la plus-value immobilière. Il sera important de réaliser une projection concernant les coûts générés par la plus-value au moment de la revente.

L’abattement pour durée de détention égale à :

- 6 % pour chaque année de détention au-delà de la cinquième et jusqu’à la vingt-et-unième ;

- 4 % pour la vingt-deuxième année révolue de détention.

L’exonération totale des plus-values immobilières de l’impôt sur le revenu est ainsi acquise à l’issue d’un délai de détention de 22 ans, contre 30 ans précédemment.

Quelle est le risque fiscal d’un OBO immobilier ?

Cette opération, qui peut sembler simple, nécessite toutefois une étude approfondie. En effet, certaines opérations de « vente à soi-même » sont susceptibles d’être concernées par l’application de l’article L.64 A du Livre des Procédures fiscales. Cet article permet à l’administration fiscale de considérer comme abusifs des montages ayant un but principalement fiscal. Ainsi, plusieurs points devront faire l’objet d’une certaine vigilance.

L’administration devra prouver l’aspect factice de l’opération sur la base à titre d’exemple de :

- Tenue d’assemblées générales des associés,

- Tenue d’une comptabilité,

- Autonomie financière suffisante pour assurer la gestion de l’immeuble (moins de comptes courants et plus de capitaux propres),

- Activité réelle conforme à l’objet social,

- Véritablement paiement du prix de vente payable à terme par la société, etc.

L’administration pourra tout de même invoquer l’argument de vouloir éluder la charge fiscale. Or, l’arrêt Bourdon du Conseil d’Etat est venu valider la création d’une holding de rachat motivée par un intérêt économique comme c’est généralement le cas dans ces opérations. En d’autres termes, l’OBO ne doit pas avoir qu’un motif exclusivement fiscal ; tout est question de preuve.

Le risque lié à l’évaluation et le prix du bien immobilier

Autre point de vigilance : L’administration fiscale apporte une attention particulière à l’évaluation du bien cédé et une sous-valorisation entraine le risque d’exercice des droits de préemption (de la mairie, du locataire…).

Il ne faudra donc pas minorer la valeur du bien et retenir sa valeur de marché. La valeur de cession devra également être en lien avec la valeur déclarée à l’impôt sur la fortune immobilière au cours des années précédentes.

Cette opération présente moins de risques lorsqu’elle est réalisée sur la base de valeurs incontestables. Pour ce faire, elle nécessite l’intervention d’expertises externes, source de sécurité fiscale.

De plus, afin que l’opération soit viable économiquement, une étude approfondie du dossier devra être réalisée (loyers potentiels pouvant rembourser les annuités, travaux à réaliser…).

Pour se prévenir de ces risques, il est nécessaire de valider les conséquences fiscales et juridiques auprès d’un professionnel du droit.

L’avis du Club Monceau sur l’OBO

L’OBO immobilier vous concerne si vous disposez d’un patrimoine immobilier locatif « important » et que souhaitez transformer vos loyers, souvent fortement imposés aux revenus fonciers (TMI + PS de 17.2 %), en un capital immédiatement disponible ou en de nouveaux flux de revenus optimisés.

Ce capital disponible vous permettra alors de réaliser de nouveaux investissements patrimoniaux, de mener un nouveau projet personnel ou professionnel ou encore d’envisager la transmission anticipée de vos immeubles.

Vous l’aurez compris, l’Owner Buy Out peut être une stratégie intéressante dans certaines circonstances, mais son attractivité dépend des objectifs, des besoins et de la situation spécifique de chacun.

Cependant, l’OBO immobilier peut également présenter des défis et des inconvénients, notamment des complexités juridiques, des coûts de transaction ou des risques liés au financement.

Ainsi, avant de prendre une décision, il est essentiel de mener une étude approfondie en collaboration avec des professionnels tels que des avocats, des experts-comptables, des notaires et des conseillers en gestion de patrimoine. En effet, l’OBO doit être basé sur une évaluation minutieuse de la situation et des objectifs du propriétaire, en prenant en compte les aspects financiers, fiscaux et opérationnels de la transaction.

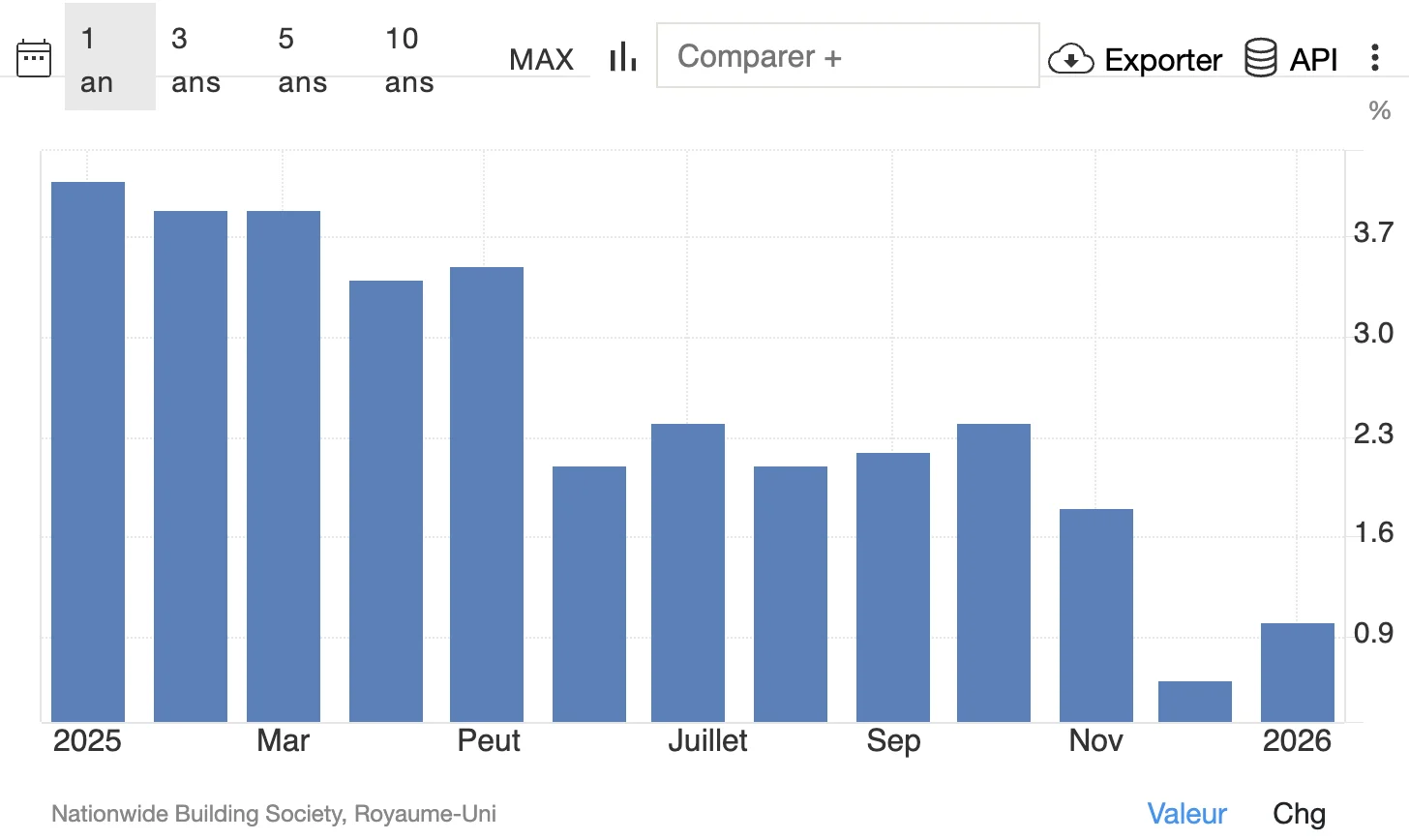

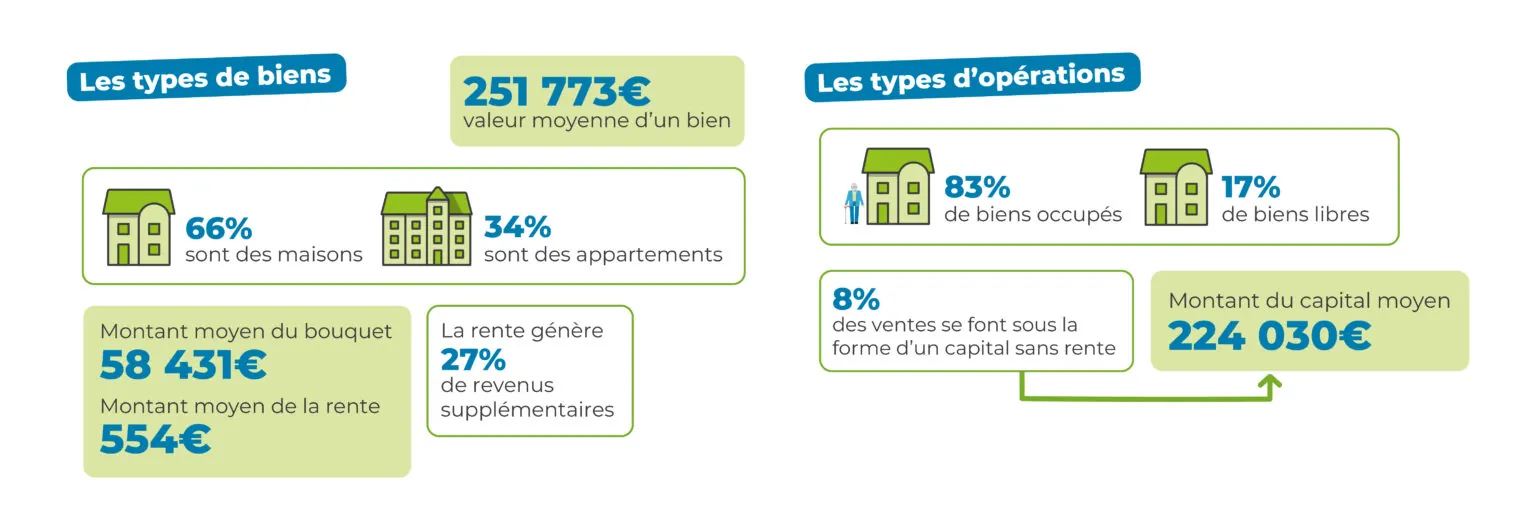

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.webp)