Edmond de Rothschild AM : l'inflation confirme son reflux

- En Europe également, l’inflation surprend à la baisse en novembre. Le reflux de l’inflation se voit dans tous les pays, et dans toutes les composantes (alimentation, énergie, biens et services), ce qui permettra de relâcher la pression de la politique monétaire européenne en 2024.

- Nous conservons à l’heure actuelle une vue positive sur la détention d’obligations d’Etat en raison des baisses de taux que nous voyons pour 2024. Sur le crédit, nous maintenons notre appétit pour le portage offert sur cette classe d’actifs tandis que sur les actions, nous conservons notre relèvement de score avec une orientation plus constructive.

La croissance américaine au 3ème trimestre, qui avait surpris par l’ampleur de son rebond, a été révisée à la hausse dans les chiffres du produit intérieur brut. À noter toutefois que la mesure de la croissance par le produit national brut diverge de manière significative au cours de chacun des trois derniers trimestres, ce qui souligne les fragilités de l’appareil statistique américain. Les signes du ralentissement se multiplient : les dépenses de consommation ont ralenti, tandis que les inscriptions hebdomadaires au chômage ont progressé. Le Beige Book publié par la Fed souligne également les risques croissants d’un ralentissement de l’activité.

L’inflation confirme son reflux. Le PCE, indice privilégié par la Fed, affiche sa plus faible progression en octobre depuis début 2021 : 3% sur un an contre 7% au pic en juin 2022. Cette désinflation est d’abord le fait de la baisse des prix de l’énergie et de la stabilisation des prix des biens et il est rassurant de voir depuis quelques mois les prix des services, en particulier les loyers, prendre la direction d’un retour vers la cible de 2%. Cela permet aux membres de la Fed, même les plus faucons d’entre eux comme Christopher Waller, d’envisager des baisses de taux en 2024, non pas pour soutenir l’économie, mais pour accompagner le reflux de l’inflation par des taux directeurs « cohérents avec les règles de politique monétaire ». Cela conforte notre prévision selon laquelle la Fed a probablement fini d'augmenter ses taux dans ce cycle monétaire et que ses marges de manœuvre sont désormais suffisantes pour ouvrir la voie à des baisses de taux en 2024.

En Europe, l’inflation surprend également à la baisse en novembre. Le reflux de l’inflation se voit dans tous les pays, et dans toutes les composantes (alimentation, énergie, biens et services), ce qui permettra de relâcher la pression de la politique monétaire européenne en 2024. Seul le Japon voit encore son inflation progressée : les prix à la consommation accélèrent en octobre à 3,3%, les prix à la production des services de 2,3% (un record de trois ans). Même si les niveaux de l’inflation japonaise sont sans commune mesure avec l’inflation dont ont souffert les États-Unis et la zone euro, la pression est de plus en plus forte pour que la BOJ sorte de sa politique de taux directeurs négatifs. Cette crainte nourrit le rebond du Yen depuis mi-novembre.

La réunion de l’OPEP+ souligne les divergences entre ses membres : l’Arabie Saoudite prolonge ses coupes de production de 1 million de barils par jour jusqu’en mars 2024 et a réussi à fédérer dans cette direction d’autres membres mais aucun accord officiel du cartel n’a été établi.

Le reflux de l’inflation permet aux banques centrales d’être davantage pro-actives avec des marges de manœuvre retrouvées, accompagné d’une baisse conjoncturelle de l’activité économique allant dans le sens d’un ralentissement de « milieu de cycle ». Toutes les classes d’actifs nous semblent être porteuses à moyen terme (taux, crédit, action). Nous avions réduit le cash dans nos portefeuilles au sortir du FOMC de début novembre pour saluer l’inflexion vers plus de souplesse de la Fed, et ce au profit des actions et des taux.

Nous conservons à l’heure actuelle une vue positive sur la détention obligations d’Etat en raison des baisses de taux que nous voyons pour 2024. Sur le crédit, nous maintenons notre appétit pour le portage offert sur cette classe d’actifs tandis que sur les actions, nous conservons notre relèvement de score avec une orientation plus constructive. Deux préférences se dégagent d’un point de vue géographique : les actions américaines et émergentes dans leur ensemble pour traduire le fait que la hausse des actions sera plus généralisée que par le passé, sous l’effet d’une stimulation fiscale en Chine plus importante et d’une résilience de la croissance des pays avancés. Les valorisations se sont fortement renchéries sur le mois, mais des opportunités demeurent dans des secteurs/zones encore en retard.

ACTIONS EUROPÉENNES

Le marché des actions européennes termine la semaine en hausse, soutenu par la baisse des taux longs, alors que le discours des membres des banques centrales en Europe et outre-Atlantique se veut plus accommodant vis-à-vis de la politique monétaire, et ce dans la lignée de chiffres d’inflation favorablement orientés : pour le mois de novembre en Europe, l’inflation totale a ralenti plus fortement que prévu (+2,4% contre +2,7% attendu). Le cours du pétrole s’est lui montré volatil au cours de la semaine, d’abord en hausse en vue de la réunion de l’OPEP jeudi, qui n’a finalement pas statué sur un compromis global, bien que l’Arabie Saoudite ait confirmé le prolongement de sa coupe de production d’1 million de baril par jour.

Du côté des messages de sociétés, le groupe de spiritueux français Rémy Cointreau annonce un bénéfice sous les attentes sur fond de baisse importante de la demande américaine et de guerre promotionnelle. La compagnie aérienne Easyjet, elle, renoue avec les bénéfices grâce à une demande dynamique, mais reste cependant prudente vis-à-vis de l’instabilité au Moyen-Orient qui a contraint à supprimer les vols vers Israël et la Jordanie.

Changement inattendu de gouvernance pour le groupe français de services IT Capgemini, qui a annoncé un changement de CFO à compter de 2024 : Carole Ferrand sera remplacée par Nive Bhagat, ancienne CEO de Capgemini Cloud Infrastructure Services.

La dynamique sur les émissions de capital se poursuit en Europe notamment avec Ubisoft qui émet environ 500 millions d’obligations convertibles à échéance 2031. Les frères Guillemot ont indiqué leur intention de participer au placement accéléré simultané. L’objectif de cette opération pour le groupe français de jeux vidéos est de s’octroyer une flexibilité financière et refinancer sa dette existante. Enfin, le fabricant de matériaux de semi-conducteurs français Soitec a placé 430 000 titres (1,2% de son capital) pour un montant total de 72 millions d’euros.

ACTIONS AMÉRICAINES

En novembre, les trois principaux indices américains ont enregistré leur plus forte progression mensuelle en plus d’un an avec une hausse de 8,7% pour le Dow Jones (plus forte hausse depuis octobre 2022), +8,9% pour le S&P 500 et +10,7% pour le Nasdaq (plus forte hausse depuis juillet 2022 pour les deux derniers indices).

Les chiffres de la croissance américaine au 3ème trimestre ont confirmé la bonne tenue de l’activité avec une révision à la hausse du PIB à +5,2% sur un an (au plus haut en 2 ans) contre +4,9% en première lecture.

Les prix des logements aux États-Unis ont également surpris par leur résilience au mois de septembre à +0,6% sur un mois et +6,1% sur un an. L’indice de confiance des consommateurs s’est apprécié pour la 1ère fois en quatre mois à 102 contre 99.1 le mois précédent.

Les ventes du black Friday ont dépassé les prévisions avec 9,8 milliards de dollars, soit une hausse de 7,5% par rapport à l'année précédente. Les acheteurs américains ont dépensé 12,4 milliards de dollars lors du Cyber Monday, soit +9,6% par rapport à l'année précédente, ce qui en fait la plus grande journée d'achat en ligne, selon Adobe Inc. qui compile les données. La remise moyenne est de 30%, contre 24% l'année dernière.

La détente sur les attentes de la Fed a bien aidé le marché ce mois-ci. Ainsi, les futures sur les Fed funds anticipent désormais à 45% la probabilité d’une baisse des taux d’au moins 25 points de base au mois de mars contre 21% seulement en début de semaine.

Les prix du pétrole ont reculé de 2,4% à 75.90$ sur le WTI suite à l’absence de conférence de presse et de décision commune par les pays producteurs de pétrole sur une baisse supplémentaire de la production.

Du côté des sociétés, le fabricant de processeurs Micron reculait de 1,8% suite à l’abaissement de ses prévisions en raison d’un dérapage de ses coûts opérationnels. Les valeurs de software étaient bien orientées suite au relèvement de prévisions de Salesforce (+9,3%) et à la publication de résultats meilleurs qu’attendu du spécialiste dans la gestion de données dans le cloud, Snowflake (+6,9%).

Ford reculait jeudi de 3,1% après avoir évalué à 8,8 milliards de dollars, soit 1,7 milliard de dollars de plus que pour GM, le coût de son nouvel accord social aux Etats-Unis.

Le laboratoire ImmunoGen spécialisé dans les traitements contre le cancer s’est apprécié de 82% jeudi suite à l’annonce de son rachat pour 10,1 milliards de dollars par AbbVie.

Disney réinstaure un dividende de 30 cents par titre pour le 2nd semestre 2023.

Tesla annonce ses deux cybertrucks : la version la moins onéreuse (61.000 dollars, plus de 50% au-dessus du prix indiqué par Musk en 2019) ne sera disponible qu’en 2025.

ACTIONS JAPONAISES

Les indices NIKKEI 225 et TOPIX n’ont guère évolué sur la période, avec respectivement un gain de 0,10% et une légère baisse de 0,14%. Les marchés actions japonais ont semble-t-il été influencés par la trajectoire du yen. Ils ont d’abord progressé sur fond de dépréciation temporaire du yen par rapport aux principales devises, avant de perdre du terrain sous l’effet du rebond de la devise nippone.

L’indice NIKKEI 225 a brièvement atteint un nouveau sommet annuel au cours de la semaine, mais il a fini par pâtir de prises de bénéfices à l'approche des fêtes de fin d'année.

Les secteurs des produits en caoutchouc et des métaux ont progressé de 2,63% et de 1,61%, respectivement. En effet, les investisseurs se sont repositionnés sur les grandes entreprises de ces secteurs car ils estiment qu’elles bénéficient de l’appréciation du yen. Le secteur du transport maritime a gagné 1,41% en raison de la forte hausse de l’indice des prix du transport maritime de vrac sec (Baltic Dry Index) et de l’intérêt manifesté par les investisseurs pour les actions décotées (value). En revanche, le secteur du papier et de la pâte à papier a perdu 2,82%, une grande société de courtage ayant révisé à la baisse ses recommandations à l’égard des principales entreprises du secteur. Le transport aérien a reculé de 2,28% en raison de prises de bénéfices sur les titres du secteur. Le secteur des machines a cédé 1,35% sous l’effet de la baisse de l'action de Daikin Industries Ltd., société essentiellement active dans la fabrication et la vente de climatiseurs et de réfrigérateurs, qui a pâti de la révision à la baisse de la recommandation d’une grande société de courtage.

Chugai Pharmaceutical Co, Ltd. a encore séduit les investisseurs et a progressé de 5,63%, une grande société de courtage internationale ayant recommandé l'achat de son titre. Recruit Holdings Co., Ltd., société essentiellement présente dans les technologies liées aux ressources humaines et le recrutement, a gagné 3,83%. ValueAct Capital Management, une société d'investissement américaine, a en effet pris une participation dans la société, témoignant du caractère attractif de sa valorisation. Tokyo Gas Co., Ltd. a progressé de 3,53% à la faveur de la baisse du prix du gaz et de l'appréciation du yen. Shiseido Co. Ltd. a chuté de 9,20% en raison de l’impact de la détérioration de l'économie chinoise sur ses derniers résultats. Daikin Industries Ltd. a perdu 6,32% pour la raison expliquée ci-dessus. Panasonic Corp., fabricant de produits électroniques, a reculé de 4,40% en raison de prises de bénéfices, le yen s'étant renforcé par rapport aux principales devises.

Sur le marché des changes, le taux USD/JPY a fortement chuté, passant d’environ 149,5 à près de 147,2. Cette tendance s’explique principalement par la confirmation d’un pic des taux d'intérêt américains par le gouverneur de la Fed Christopher Waller, qui a aussi fait allusion à de premières baisses de taux plus tôt que prévu par le marché.

MARCHÉS EMERGENTS

L’indice MSCI EM a gagné 0,7% (en USD) au cours de la semaine (à la clôture des marchés jeudi). La Corée et le Brésil ont globalement fait jeu égal avec les marchés émergents. Avec des progressions respectives de 1,88% et de 1,86%, l’Inde et Taïwan ont surperformé les autres pays, tandis que la Chine a sous-performé, avec un repli de 1,3% par rapport à la semaine précédente.

En Chine, l'indice PMI officiel du secteur manufacturier de novembre est resté en zone de contraction à 49,4, un niveau légèrement inférieur aux attentes (49,8). L'indice PMI calculé par Caixin, axé sur le secteur privé, est ressorti à 50,7 contre 49,5 le mois dernier. Les bénéfices du secteur industriel ont augmenté pour le troisième mois consécutif (+2,7%), un rythme toutefois plus lent qu’en septembre (+11,9%). La visite de Xi Jinping à Shanghai a été considérée comme favorable au secteur privé et au marché. Shenzhen a pris plusieurs nouvelles mesures pour promouvoir les VEN (véhicules à énergie nouvelle), notamment une réduction des taxes à l'achat et diverses exonérations. Sur le plan géopolitique, les négociateurs du Congrès américain vont probablement abandonner leur projet visant à renforcer les contrôles sur les investissements américains dans les technologies chinoises. Les États-Unis envisagent également de modifier les règles qui limitent les crédits d'impôt pour les véhicules équipés de matériaux chinois. La Chine réexamine actuellement les droits de douane appliqués aux importations de vin australien, en vigueur depuis le début 2021. Du côté des entreprises, PDD a annoncé des résultats nettement supérieurs aux attentes pour le 3ème trimestre, grâce à la croissance soutenue de Temu à l’étranger. Les résultats du 3ème trimestre de Meituan ont été légèrement supérieurs aux estimations grâce à des réductions de coûts, mais les prévisions ont déçu le marché.

À Taïwan, TSMC prévoit de construire une troisième usine au Japon pour ses puces de 6 nanomètres. En Corée, les exportations ont augmenté de 7,8% en glissement annuel en novembre, dépassant les prévisions (5%), tandis que les importations ont chuté de 11,6%, soit plus que le recul de 8,6% attendu.

En Inde, la croissance du PIB au 3ème trimestre 2023 est ressortie à 7,6%, au-delà des estimations (6,8%). La production du secteur industriel a crû de 12,1% en glissement annuel en octobre, après 9,2% en septembre. Le gouvernement a validé une prolongation de cinq ans du programme de distribution gratuite de nourriture à 800 millions de personnes. Le crédit bancaire a encore enregistré une solide croissance en octobre (+19,7% en glissement annuel). Les investissements de portefeuille étrangers sur le marché de la dette domestique ont atteint un plus haut depuis 27 mois. L'Inde est en pourparlers avec Boeing et Blue Origin pour des partenariats dans le domaine spatial. Tata Electronics envisage de multiplier par deux la taille de son usine de fabrication de boîtiers pour iPhone à Hosur. Alipay a cédé sa participation de 3,4% dans Zomato. JSW Group va acquérir une participation de 35% dans MG Motor India.

Les pays d'Amérique latine ont bien résisté à la hausse des taux d'intérêt. Au Brésil, le taux de chômage est retombé à 7,6%, conformément aux attentes. Le gouvernement a augmenté le déficit budgétaire, qui s’élève désormais à 177,4 milliards de réaux. Plus de 190 000 emplois ont été créés le mois dernier, dépassant les estimations des analystes qui tablaient sur 135 000. Au Mexique, le taux de chômage a également baissé en octobre, à 2,75%. Le taux de chômage national de la Colombie est retombé à 9,2% en octobre, son plus bas niveau depuis novembre 2018.

DETTES D’ENTREPRISES

CRÉDIT

Une semaine solide concernant les obligations privées largement portées par l’écrasement des taux. Les bons chiffres continus de l’inflation - avec un CPI européen ressorti à 2,4% le 30/11 - confirment la fin de la hausse des taux : le 5 et 10 ans Allemand respectivement perdent 28 points de base et 22 points de base à 2,34% et 2,42% (à vendredi matin). Dans le même temps, les primes de crédit sur l’Investment grade restent plutôt stables avec 145 points de base sur les bonnes notations et 430 points de base sur le segment haut rendement.

L’activité sur le marché primaire tant sur les corporates que sur les financières s’est calmée après des semaines marquées par des volumes d’émissions exceptionnels. À noter cependant quelques primaires notables comme Piraeus Bank en senior preferred à 6,75% 2029 pour 500 millions d’euros, ainsi que Phoenix Assurance en T2 30NC10 à 7,75% pour 350 millions de livres. Côté industriel, EDF a émis un green bond 2027 à 3,75% pour 1 milliard d’euros, et sur le segment haut rendement, nous avons assisté de la part de Crown Holdings à une émission BB+ à 4,75% 2029 pour 500 millions d’euros. La fin de l’année approchant, le primaire devrait graduellement s’assécher pour rouvrir en début d’année prochaine.

Les signatures de qualité gagnent +1,11% au cours de la semaine, largement portées par la dynamique sur les taux (et s’inscrivent à +5,1% depuis le début de l’année). Le haut rendement profite également de ce trend avec +0,78% (+8,9% depuis le début de l’année). À ce jour, le rendement des marchés obligataires Investment grade s’établit à 4,1% et 7,2% pour le marché obligataire du haut rendement, ce qui continue d’être de bons points d’entrée en termes de portage.

CONVERTIBLES

Le mois de novembre se termine bien pour le marché des obligations convertibles avec une troisième semaine consécutive positive pour les indices. En effet, les derniers commentaires des banquiers centraux ont permis une nouvelle détente du marché des taux, un nouveau resserrement du crédit et une poursuite du rebond du marché des actions.

Dans ces conditions favorables de marché, les émetteurs continuent d’être actifs avec plus de 4 milliards de nouvelles émissions. La principale opération nous vient des États-Unis avec le distributeur d’électricité et de gaz PG&E Corporation pour un montant de 1,9 milliard de dollars de maturité 2027 avec un coupon de 4,25% et une prime de 35%.

En Europe, nous avons eu deux opérations : Bechtle AG et Ubisoft pour un total de 800 millions d’euros. La société d’éditeur de jeux vidéo est revenue pour un montant de 500 millions d’euros maturité 2031 avec un coupon 2,875% de et une prime de 47,5%. La société a aussi racheté pour 250 millions de sa convertible 2024.

En Asie, l’activité continue d’être focalisée au Japon avec trois nouveaux deals au cours de la semaine : Kobe Steel 2028 et 2030, Sosei 2028 et Sanrio 2028.

Contributeurs

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

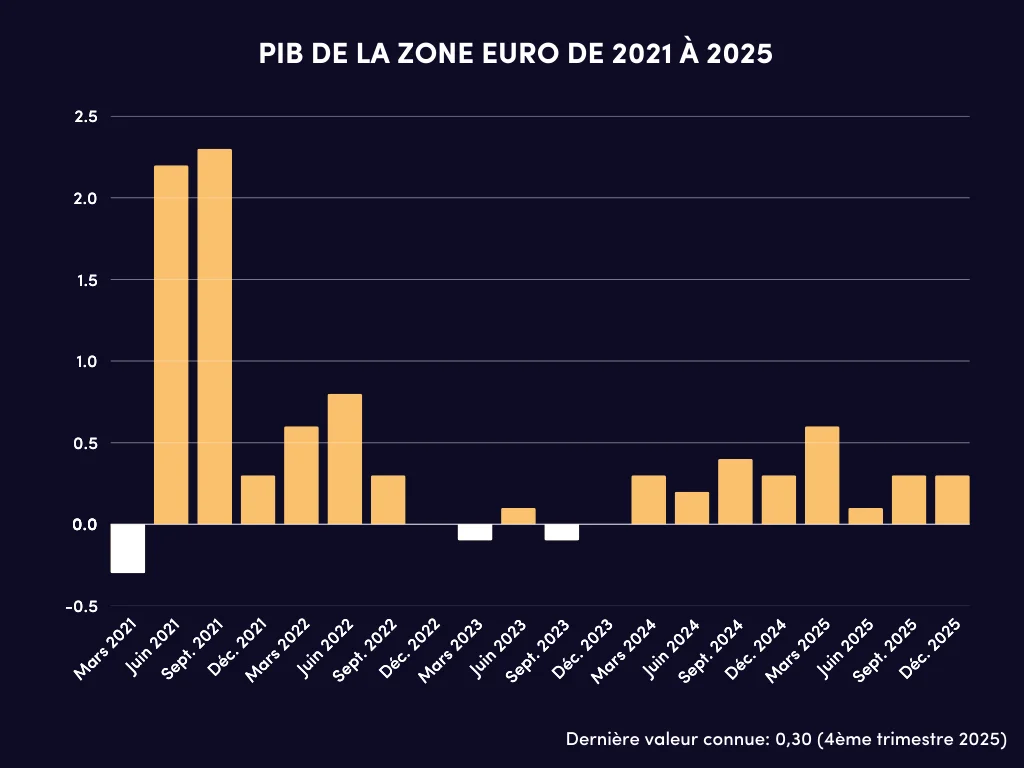

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)