Edmond de Rothschild AM : l'inflation en vacances

Le chiffre de l’inflation américaine était attendu en baisse, mais pas de cette ampleur. L’inflation sur un mois faiblit à 0,18% tandis que l’inflation cœur s’établit à 0,16%, du fait notamment des effets de base et d’une accalmie dans les transports et l’immobilier. En utilisant les métriques de la Fed, l’inflation cœur annualisée sur 1 mois, 3 mois et 6 mois ressort respectivement à 1,9%, 4,1% et 4,6%. Cela ne devrait pas empêcher la Fed de remonter une nouvelle fois ses taux fin juillet, mais lui donne clairement l’opportunité de temporiser ensuite. Serait-ce la dernière hausse de ce cycle monétaire ?

Le marché obligataire salue cette poursuite de la désinflation avec une baisse de 20 points de base du taux 10 ans US au cours de la semaine, et une baisse de 15 points de base du taux 10 ans canadien alors même que la banque centrale a remonté ses taux de 25 points de base. Tant que la croissance demeure résiliente, les actions, et plus généralement les actifs risqués, profitent de cette baisse des taux.

En Chine, c’est même de nouveau le spectre de la déflation qui menace avec un indice CPI à zéro, mais surtout un effondrement des prix à la production (PPI) à -5,4%. Les dernières mesures de soutien telles que la timide relance du crédit, la baisse des taux d’intérêt et les mesures plus ciblées sur l’immobilier ne parviennent pas encore à convaincre le secteur privé. Le marché attend davantage de stimulus pour relancer la croissance. On constate néanmoins une reprise encourageante des exportations asiatiques vers la Chine.

Sur le marché des changes, le dollar s’affaiblit de 2% contre euro au cours de la semaine, avec un changement de logique d’analyse. Il nous semble que le facteur fondamental avec la dégradation du double déficit US en période de plein emploi prend le dessus sur la dynamique de taux réel qui s’essouffle avec la fin proche - probable - de la hausse des taux.

Nous conservons une certaine prudence sur les actifs risqués à l’approche d’une nouvelle phase de réduction de la liquidité. Nous maintenons une surexposition sur la duration qui nous paraît attractive et protectrice en phase de ralentissement économique et de poursuite de la désinflation comme l’attestent les derniers indices CPI, et conservons une vue constructive sur les obligations d’entreprises.

ACTIONS EUROPÉENNES

Les marchés actions européens rebondissent fortement au cours de la semaine, portés par une série d'annonces positives hors Europe. On notera tout d'abord l'annonce du gouvernement chinois concernant le plan de relance en faveur de son économie qui bénéficie aux secteurs les plus exposés comme le luxe, la construction ou la chimie. Ce mouvement haussier a été accentué par les très bons chiffres de l'inflation américaine sur le mois (plus faibles qu'attendu) qui attestent d'un ralentissement de l'inflation et devraient à terme pousser la Fed à adopter une politique moins restrictive. Cela fait écho au message optimiste du gouverneur de la Banque d’Angleterre, A. Bailey, qui a indiqué plus tôt sa confiance dans une rechute plus rapide de l’inflation ces prochains mois, à mesure que l’impact de la politique monétaire restrictive sera croissant sur l’activité économique.

Du côté microéconomique, on peut noter les excellents résultats de Kingspan. La firme irlandaise rassure en effet sur les bons niveaux d’activité dans le segment de la construction et de la rénovation énergétique, notamment aux Etats-Unis, tandis que la demande industrielle montre également des signes de résilience. Dans le secteur automobile, Renault a annoncé de son côté une augmentation de ses ventes de +11% au premier semestre 2023, notamment dans les segments les plus rentables du constructeur. Dans le transport aérien, la compagnie aérienne portugaise TAP a annoncé une hausse de son trafic passagers de +30% sur le S1-2023 (vs S1-2022).

Dans le secteur bancaire, DNB envoie des signaux rassurants à l’aube de la saison de résultats T2-2023. La banque norvégienne enregistre en effet une hausse sensible de ses résultats, certes portés par des taux d’intérêt élevés, mais également par la robustesse de l’économie qui permet aux segments des particuliers et des entreprises de profiter d’une dynamique de croissance favorable. Dans le secteur de l'énergie renouvelable, Waga Energy (entreprise de biomasse) signe son premier gros contrat aux Etats-Unis, témoigne d'une bonne dynamique commerciale et d'une tendance forte sur le secteur. Enfin, dans la chimie, Clariant revoit à la baisse ses perspectives pour 2023, une révision cependant largement attendue et dont l’ampleur mesurée semble même rassurer les investisseurs et porter le secteur de la chimie au cours de la semaine.

ACTIONS AMÉRICAINES

La publication des données rassurantes sur l’inflation jeudi a porté les indices en territoire positif au cours des cinq dernières séances, après un début de semaine attentiste dans de faibles volumes.

En effet, l’indice des prix à la consommation est revenu à un plus bas en l’espace de deux ans à +3% sur un an avec un recul homogène de la hausse des prix dans la plupart des catégories : biens, services, logements. La composante « core » (hors alimentation et énergie) est ressortie à +4,8% sur un an (au plus bas depuis 2021) contre +5% attendu et +5,3% au mois de mai.

La présidente de la Fed de San Francisco, Mary Daly, déclarait plus tôt que « deux hausses supplémentaires des taux seraient vraisemblablement nécessaires pour contrer l'inflation », tout en précisant que « ce cycle de resserrement monétaire touchait à sa fin ». De son côté, Loretta Mester, responsable de la Fed de Cleveland, indiquait hier que « les taux devraient monter encore quelque peu avant d’entrer en phase de pause pour ancrer durablement l’inflation autour de 2% ».

Nasdaq a annoncé un rééquilibrage de son indice Nasdaq 100 pour remédier à la « surconcentration » de quelques titres dans l’indice (Nvidia, Tesla, Microsoft, Apple, Amazon…). Les changements seront annoncés le 14 juillet et prendront effet avant l’ouverture du marché le 24 juillet.

Le secteur des banques était sous pression suite à l'intervention du vice-président de la Fed, Michael Barr, qui s’est prononcé en faveur de mesures visant à renforcer les fonds propres des établissements de taille moyenne comme KeyCorp ou PNC.

L'éditeur de jeux vidéo Activision Blizzard progressait de 10% après qu'un juge fédéral de Californie a débouté la FTC de sa demande de suspension immédiate de son acquisition par Microsoft. Selon le Financial Times, Nvidia serait en discussions avancées avec Softbank pour prendre une participation lors de l’introduction en Bourse d’Arm, la société spécialisée dans l’architecture et la conception de processeurs. Le fonds Ark Investment de Cathie Wood a réduit pour la première fois depuis un an sa position dans Coinbase, la plus grosse plateforme d’échange de cryptomonnaies.

Salesforce s’est apprécié de 3,9% jeudi après avoir annoncé un relèvement de sa grille tarifaire (une première en 7 ans) sur certains de ses services d'informatique dématérialisée (cloud). Meta progressait après que son nouveau réseau social, Threads, concurrent de Twitter, a annoncé avoir dépassé la barre des 100 millions d'utilisateurs, moins de cinq jours après son lancement, un record pour le démarrage d’une nouvelle application.

ACTIONS JAPONAISES

Les indices NIKKEI 225 et TOPIX ont perdu 2,53% et 2,44%, respectivement. Les marchés actions japonais se sont encore inscrits en baisse, et ce pour plusieurs raisons : 1) le marché américain anticipe clairement deux nouvelles hausses de taux cette année, 2) le marché s'inquiète de l’évolution de la politique de contrôle de la courbe des taux par la Banque du Japon lors de sa prochaine réunion de politique monétaire, qui aura lieu plus tard dans le mois, 3) le yen s'est nettement apprécié par rapport au dollar, et 4) des prises de bénéfices ont été initiées après le record sur 33 ans enregistré par les bourses japonaises le 3 juillet dernier.

Le secteur minier a progressé de 2,29%, dans le sillage du prix du pétrole brut. Les secteurs Pêche, Agriculture et Sylviculture et du commerce de détail ont gagné respectivement 2,20% et 1,46%, les investisseurs ayant privilégié les valeurs exposées à la demande intérieure. Le secteur pharmaceutique a cédé 4,87% en raison des prises de bénéfices sur Eisai Co. Ltd et de l’actualité décevante de Daiichi Sankyo Corp., qui a annoncé l'échec de l'essai clinique de son nouveau médicament contre le cancer du poumon. Le secteur des équipements de transport a perdu 4,81% sous l’effet de l’appréciation du yen, et le secteur de l'électricité et du gaz a reculé de 3,73% en raison de la remontée des prix de l'énergie.

Sur le marché des changes, la parité USD/JPY a fortement baissé, passant de 144 à environ 138, en raison de l'anticipation d’un ajustement de la politique de la Banque du Japon.

MARCHÉS EMERGENTS

L'indice MSCI EM a rebondi de 2,6% cette semaine (données à mercredi) et a surperformé les marchés développés. La progression des marchés a été généralisée mais ce sont les marchés asiatiques qui ont enregistré les gains les plus élevés : +3,9% pour la Corée, +3,3% pour la Chine et +2,6% pour Taïwan. Le Mexique et l'Inde se sont également inscrits en hausse, respectivement de 1,8% et de 1,3%. Le Brésil, quant à lui, a clôturé la semaine sur une note légèrement positive.

En Chine, l'inflation du mois de juin s’est révélée plus faible que prévu, avec un IPC toujours proche de zéro et un IPP à -5,4%. Toutefois, les données relatives aux prêts et au crédit en RMB ont dépassé les attentes, la croissance du crédit ressortant à 9,3% en glissement annuel. En juin, les exportations et les importations ont diminué et se sont établies à un niveau inférieur aux prévisions du consensus, avec un recul de 12,4% et 6,8% respectivement. Le gouvernement a publié un décret visant à renforcer les mesures de soutien avec pour objectif l’achèvement des projets immobiliers en cours.

Ant Group, la branche fintech d'Alibaba, s'est vu infliger une amende d'un milliard USD par les autorités. Le Premier ministre Li Qiang a rencontré les principaux opérateurs de plateforme en ligne, dont Alibaba et ByteDance, et a souligné leur contribution cruciale à l'économie, mettant ainsi fin au cycle de mesures répressives envers le secteur technologique. Neuf grandes entreprises du secteur de l'énergie solaire ont publié une déclaration commune réclamant une normalisation de la taille des plaquettes de silicium afin de résorber des difficultés d'approvisionnement et d'améliorer les applications des produits.

Les ventes de voitures particulières ont connu une nouvelle augmentation de 8,7%. Les ventes de véhicules à énergies nouvelles se sont envolées de 25% en glissement annuel, ce qui se traduit par un taux de pénétration de 33,7%. Les marques locales se sont particulièrement bien comportées, avec un taux de pénétration de 51,5%. Ant Group a annoncé son intention de racheter 7,6% de ses actions, ce qui valorise la société à 78,5 milliards USD. Quant à Wuxi Biologics, elle a dévoilé un projet de scission et de cotation séparée de son entité WuXi XDC.

À Taïwan, TSMC a annoncé un chiffre d'affaires pour le mois de juin en baisse de 11% en glissement annuel, un chiffre supérieur aux estimations du consensus et à ses propres prévisions. En Corée, le gouvernement a annoncé la construction d’une nouvelle centrale nucléaire pour la première fois en huit ans. LG Chem a levé 2 milliards USD via l’émission d'obligations échangeables LG Energy. Les prix à l'export de la Corée du Sud ont baissé de 14,7% en juin.

En Inde, l'IPC a légèrement déçu (à 4,8%) en raison de l’impact de l'inflation des denrées alimentaires, mais l'IPP est ressorti au-delà des attentes (5,2%). Les autorités envisagent d'interdire la plupart des exportations de riz en raison de la flambée des prix à l’échelle locale. Foxconn s'est retiré d'une co-entreprise de 19,5 milliards de dollars dans le domaine des semi-conducteurs avec le conglomérat indien Vedanta, spécialisé dans la transformation des métaux en pétrole. Tata Group a racheté l'usine d'assemblage d'iPhone de Wistron. Mahindra & Mahindra envisage de céder environ 2 à 3% de sa participation dans son activité de véhicules électriques. Deux grandes sociétés de joaillerie, Titan et Kalyan, ont annoncé des ventes solides au premier trimestre de leur exercice 2024, avec une croissance des chiffres d’affaires de 21% et 38% en glissement annuel, respectivement.

Inférieur aux prévisions, l'indice des prix à la consommation du Brésil pour le mois de juin a baissé en variation mensuelle et affiche un repli de 3,16% en glissement annuel, sous l'effet du reflux des prix des denrées alimentaires et des carburants. L’inflation dans le secteur des services a augmenté de 4,7% en glissement annuel, un chiffre largement supérieur aux prévisions, malgré des taux d'intérêt élevés. Les valeurs du secteur de la distribution ont corrigé après l'annonce, vendredi dernier, d'une exonération fiscale pour les tarifs douaniers sur les importations transfrontalières dans le secteur du commerce électronique (fixés auparavant à 60%). Le gouvernement est en train d’étudier les conséquences de cette mesure. Selon le rapport de l'ANS, Hapvida a vu les prix de ses régimes d'assurance santé pour entreprises augmenter de 12% en mai (après 10% en mars-avril et 11% en décembre).

Au Mexique, l'Antad (Association nationale des libres-services et des grands magasins) a annoncé de bons résultats pour ses membres en juin, avec une hausse de 9,3% des ventes à périmètre comparable en glissement annuel, reflétant l’environnement favorable à la consommation au Mexique. Les conditions sur le marché du travail se sont encore améliorées et le gouvernement a augmenté le salaire minimum au cours de l’année.

DETTES D’ENTREPRISES

CRÉDIT

Les chiffres d’inflation américaine publiés mercredi s’inscrivant à 3% en glissement annuel continuent de souligner un trend à la baisse avec une décélération finalement plus rapide qu’attendu, et ont de ce fait largement poussé les taux à la baisse lors de la séance de mercredi. Le marché prend donc acte du fonctionnement des mesures des banques centrales et de la fin probable du cycle de hausse de taux d’ici la fin du prochain trimestre. De lundi à jeudi matin, le 5 ans allemand baisse de près de 15 points de base à 2,61%, de même que le 10 ans qui perd 12 points de base à 2,61%. Dans le même temps, cette nouvelle est bien perçue sur les obligations à primes de risque. Ces dernières se resserrent de 445 à 438 points de base sur le haut rendement et de 155 à 150 points de base sur les bonnes notations. Mais le mouvement le plus symptomatique aura sans nul doute été observé sur les indices synthétiques des primes de crédit – itraxx Xover – qui ont connu un fort rebond avec des primes passant de 425 en début de semaine à 380 points de base jeudi matin.

Dans ce contexte, les performances de la semaine - à mercredi soir - sont positivement impactées par le mouvement de taux. L’investment grade gagne +0,51% au cours de la semaine (+2,07% depuis le début de l’année) porté par sa sensibilité taux autour de 4.5. Côté haut rendement, la semaine s’inscrit à +0,35% - du fait de sa sensibilité plus courte - mais la classe d’actifs reste néanmoins très largement positive depuis le début de l’année avec une performance de +4,4%. Ces performances à mi-année valident entièrement les stratégies de portage. Environ la moitié du rendement actuariel de fin 2022 se retrouve en rendement net au bout de 6 mois. A ce jour, le rendement des marchés obligataires investment grade s’établit à 4,5% et 7,55% pour le marché obligataire du haut rendement, ce qui continue de représenter de bons points d’entrée en terme de portage.

Le marché primaire rentre résolument dans la période estivale avec très peu de nouveaux deals au cours de la semaine ; seulement Telecom Italia 2028 sur le segment high yield et aucune transaction notable concernant les subordonnées financières ou hybride corporates. La période dite de black out précédant les publications de résultats du deuxième trimestre est peu propice à l’animation du marché.

CONVERTIBLES

Semaine très active sur le marché des obligations convertibles, l’appétence pour le risque ayant dopé les volumes de transactions. En Europe, les actions se sont inscrites en hausse dans le sillage de l'optimisme suscité par d’éventuelles nouvelles mesures de soutien en Chine. Les secteurs les plus dynamiques ont été les semi-conducteurs, les distributeurs en ligne, ainsi que l'immobilier et la construction. Aux États-Unis, grâce au regain de confiance des intervenants de marché, les secteurs cycliques ont surperformé, notamment l'énergie et le secteur des voyages.

En Asie, la semaine a été marquée par la nouvelle émission d'obligations LG Chem qui a levé 2 milliards USD avec des titres à échéance 2028 et 2030 qui sont convertibles en actions de LG Energy Solution Ltd. Il s'agit de l'émission d'obligations convertibles la plus importante jamais réalisée par une entreprise asiatique depuis près de deux ans et la plus importante de l’histoire du marché sud-coréen. Après CATL et BYD, LG Energy Solution est le troisième producteur de batteries pour véhicules électriques, un secteur dominé par des entreprises asiatiques, en particulier chinoises.

Nous anticipons de nouvelles émissions car les coupons plus faibles par rapport à la dette classique rendent les obligations convertibles plus attractives dans un contexte d’augmentation des coûts d'emprunt, alors que les levées de fonds sur les marchés actions restent difficiles dans la région.

Contributeurs

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

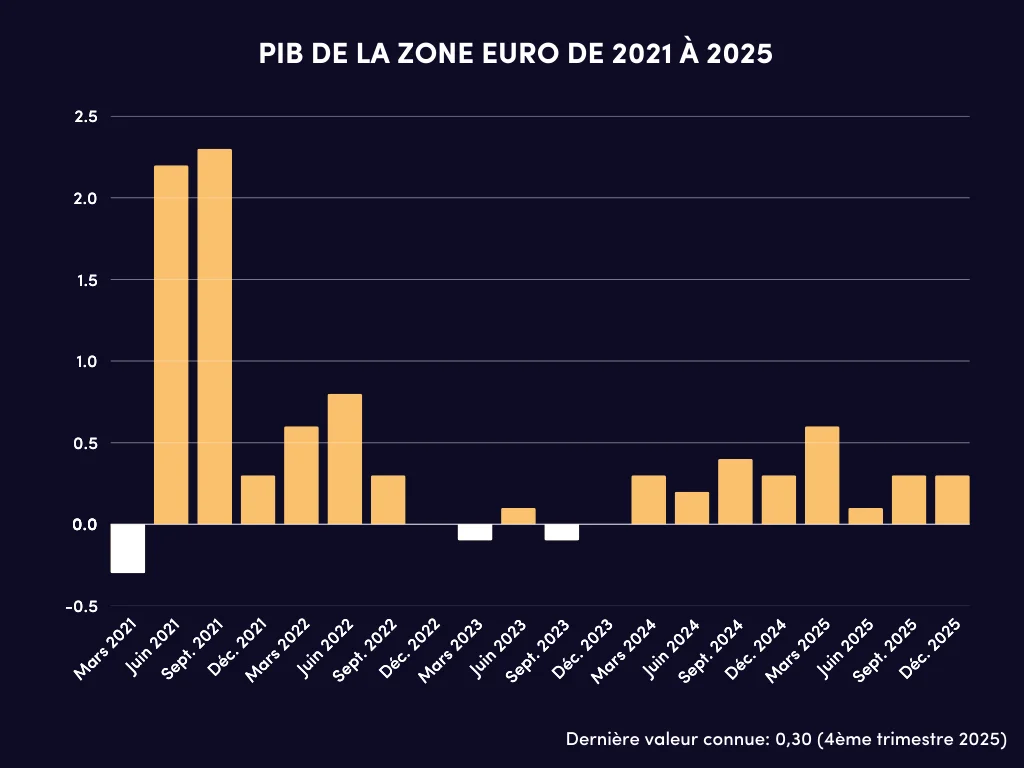

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)