Comment détenir de l’immobilier d’entreprise ?

En tant que chef d’entreprise, vous pouvez faire l’acquisition de l’immeuble qui héberge l’activité de votre société. On peut détenir l’immobilier d’entreprise de deux façons :

• le chef d’entreprise acquiert l’immeuble à titre personnel (ou via une société patrimoniale qu’il détient).

• la société d’exploitation acquiert l’immeuble : dans ce cas, celui-ci fait partie du patrimoine de la société ou de l’entreprise.

Chaque schéma a ses avantages et inconvénients, et le choix dépend souvent des objectifs fiscaux, financiers et opérationnels de l'entreprise et du dirigeant. L’objectif est de donner les éléments nécessaires à la prise de décision pour savoir s’il est opportun de détenir personnellement son immobilier d’entreprise ou au sein de la société commerciale.

Détention de l’immobilier d’entreprise à titre privé, en direct ou via une société patrimoniale

Vous achetez à titre personnel le local et vous le louez à votre structure d’exploitation. Vous percevez les loyers qui vous aident à rembourser l’emprunt (si achat à crédit) ou vous procurent des revenus complémentaires. Ainsi, vous développez votre patrimoine personnel tout en rendant service à votre société. Cela vous permet de sécuriser l’immobilier professionnel puisque vous en êtes le propriétaire.

La dissociation du patrimoine immobilier et professionnel peut faciliter la vente de votre société car l’immobilier est peu rémunérateur et pèse sur la valeur de celle-ci. Si votre société commerciale possède uniquement son fonds de commerce, sa valeur est allégée ce qui élargit le marché potentiel des repreneurs.

Il faudra conclure un bail entre la société commerciale et vous – ou votre société patrimoniale. Vous pouvez prévoir de faire supporter certains frais à votre société (ou entreprise) c’est-à-dire votre structure d’exploitation, comme la taxe foncière ou certains travaux. La société pourra déduire le loyer qu’elle vous verse fiscalement et solcialement.

Fiscalité des revenus pour le dirigeant ou sa société patrimoniale

Si le local est loué nu, vous serez soumis au régime des revenus fonciers (certaines charges sont déductibles dont les intérêts d’emprunt). Le loyer net (après déduction des charges) sera alors imposé à l’impôt sur le revenu (selon votre tranche marginale d’imposition de 0 à 45%) et aux prélèvements sociaux (17,2%).

En revanche, si le local est loué équipé du matériel nécessaire à l’activité de votre structure d’exploitation, les loyers seront imposables dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). Les charges admises en déduction du BIC sont beaucoup plus nombreuses que pour la catégorie des revenus fonciers. Le loyer net est également soumis à l’impôt sur le revenu et aux cotisations sociales.

Les biens immobiliers sont en principe imposables à l’IFI. Cependant, les biens que vous détenez à titre personnel et qui sont affectés à votre activité professionnelle peuvent être exonérés d'IFI sous certaines conditions qui dépendent de la structuration de votre activité (entreprise individuelle ou société).

La fiscalité en cas de vente de l’immeuble dépend du type de location

Location nue : la plus-value est diminuée d’un abattement pour durée de détention puis taxée à 19 % et aux prélèvements sociaux 17,2 %. Exonération d’impôt après 22 ans de détention et de prélèvements sociaux après 30 ans.

Location équipée : il faudra calculer dans ce cas deux plus-values car les amortissements comptables pratiqués sont réintégrés et taxés :

- une plus-value représentant les amortissements est taxée comme un BIC (donc à l’impôt sur le revenu et aux cotisations sociales),

- une plus-value liée à l’évolution du marché immobilier est taxée à 12,8 % et aux prélèvements sociaux.

Détenir son immobilier d’entreprise à titre personnel permet de développer le patrimoine personnel du dirigeant, de lui générer des revenus complémentaires et d’avoir une fiscalité allégée en cas de revente. Toutefois, cela mobilise une importante capacité d’épargne personnelle et des revenus fortement fiscalisés.

Détention de l’immobilier d’entreprise par la société d’exploitation

Vous achetez le local à titre professionnel afin que votre société en soit propriétaire et n’ait pas de loyer à verser. Cette stratégie permet de faciliter l’acquisition de l’immobilier professionnel puisque votre entreprise a une plus grande capacité d’emprunt que vous à titre personnel. Cela facilite également la gestion, votre société (ou entreprise) étant propriétaire de ses murs, elle ne paye pas de loyer et conserve la maîtrise des aménagements réalisés.

Comment acquérir l’immobilier d’entreprise au sein de sa société d’exploitation ?

La détention de votre local professionnel au sein de votre entreprise peut être réalisée par plusieurs moyens :

- votre structure d’exploitation est acquéreur du bien. Elle peut le financer grâce à sa trésorerie disponible et/ou envisager un crédit. Et même si l’entreprise dispose d’une trésorerie suffisante, l’emprunt peut être intéressant car les intérêts sont déductibles du résultat.

- soit, vous détenez déjà un immeuble. Dans ce cas vous pouvez :

o l’apporter à votre entreprise (ou société),

o ou le vendre à votre société pour sortir des liquidités à moindre coût (si votre société est soumise à l’impôt sur les sociétés, vous économisez le coût d’une sortie au prélèvement forfaitaire unique de 30%).

Fiscalité en cas de cession de l’actif immobilier dans la structure d’exploitation

L’un des principaux avantages de la détention d’immobilier au sein de la structure d’exploitation est la possibilité de déduire les charges liées à propriété de l’immeuble du résultat votre entreprise ce qui permet une économie d’impôt. La déduction se fait l’année où la dépense est réalisée. La valeur des constructions donne lieu, quant à elle, à un amortissement déductible (qui lui est étalé dans le temps et qui correspond à la dépréciation de l’actif).

La cession de l’actif immobilier détenu par votre société entraîne la taxation d’une plus-value professionnelle :

Entreprise soumise à l’impôt sur le revenu :

La plus-value correspondant aux amortissements relève des plus-values professionnelles à court terme et est taxée comme le résultat (impôt sur le revenu et cotisations sociales). Par ailleurs, la plus-value constatée au-delà des amortissements (si vous revendez l’immeuble plus cher que votre prix d’achat) relève des plus-values professionnelles à long terme et est taxée à 12,8% et aux prélèvements sociaux de 17,2%.

Société soumise à l’impôt sur les sociétés :

La plus-value (= prix de cession – valeur nette comptable) est taxée à l’impôt surl es sociétés (taux 25%).

L’assimilation du patrimoine immobilier et professionnel présente l’inconvénient majeur de peser sur la valeur de votre entreprise,ce qui restreint le marché potentiel des repreneurs. Il peut être judicieux de distinguer l’immobilier du fonds de commerce si vous avez pour projet de vendre votre entreprise.

La détention de l’immobilier professionnel via votre structure d’exploitation est avantageuse pendant l'exploitation (grâce aux amortissements) ; mais pas moment de la revente. Au contraire, la détention à titre personnel (par vous-même,chef d’entreprise) est avantageuse à la revente mais pas pendant l'exploitation.

Quelles stratégies envisager pour détenir l’immobilier professionnel ?

La détention de l’immobilier professionnel via la structure d’exploitation est avantageuse pendant l'exploitation ; mais pas moment de la revente. Au contraire, la détention à titre personnel par le chef d’entreprise est avantageuse à la revente mais pas pendant l'exploitation.

La filialisation de l'immobilier est un bon moyen de combiner un régime avantageux en rythme de croisière ET à la sortie

Le schéma de filialisation de l’immobilier d’entreprise intègre :

• La structure mère : société d’exploitation soumise à l’IS ou à l'IR (au régime réel) ou cela peut aussi être une société holding « tête de groupe » qui détiendrait 2 filles (ou plus) : la société d’exploitation et la société civile pour le local professionnel

• Sa filiale : une société patrimoniale soumise à l'IR et qui détient le local professionnel.

Le principal avantage réside dans la détermination du résultat de la filiale selon le régime de la « mère ». Ce résultat est piloté et « remonte » dans la société mère. Aussi, en cas de cession des titres de la filiale, la plus-value est soumise à l’IS sans reprise des amortissements passés par la filiale sur l’immeuble. Idem pour une sortie « en nature » des titres par le chef d’entreprise, pour récupérer la société patrimoniale à titre personnel.

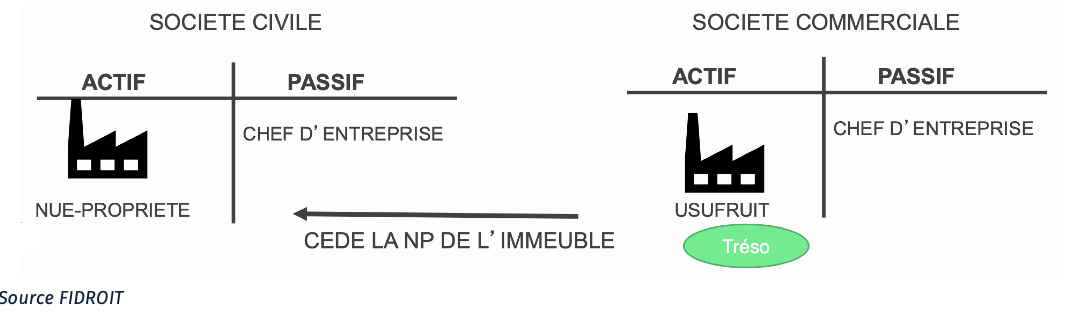

Démembrement de l'immobilier

Démembrer l’immobilier d’entreprise est également un bon moyen de combiner un régime avantageux en rythme de croisière ET à la sortie :

• la structure d’exploitation acquiert l’usufruit temporaire de l’immeuble ;

• le chef d’entreprise (voire une société patrimoniale à l’IR permettant d’inclure les enfants par exemple) acquiert la nue-propriété de l’immeuble.

La durée de cet usufruit est généralement fixée en fonction de la date de départ en retraite du chef d’entreprise. Le chef d’entreprise évite le paiement d’un loyer (et la taxation en revenus fonciers) et, à la fin du démembrement, l’usufruit "sort" de la structure d’exploitation sans aucune formalité ni fiscalité (il n’est pas besoin de procéder à une sortie en nature contrairement à l’hypothèse de la filialisation). Toutefois, le démembrement en direct de l'immeuble peut poser des difficultés en termes de financement. Une dernière problématique survient dès lors que le vendeur est une personne physique, concernant l’imposition en revenus fonciers du prix de vente de l’usufruit temporaire et non en plus-value immobilière des particuliers.

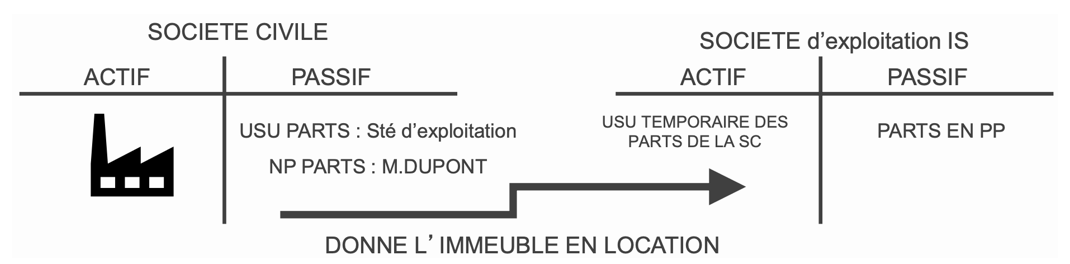

Démembrer les titres de la société et non l'immeuble

Ce schéma peut en effet s’appliquer lorsque le démembrement porte sur les titres d’une société immobilière détenant elle-même l'immeuble professionnel. Cette variante a pour avantage de permettre à la structure d’exploitation de déduire l’amortissement sur la pleine propriété des constructions (et pas uniquement le droit d’usufruit). Elle pose cependant le problème de l’évaluation de l’usufruit des titres d’une société détenant un bien immobilier.

Ce schéma est à manipuler avec précaution, notamment en termes de statuts pour aménager les pouvoirs. La société d’exploitation contrôle la société civile grâce à l’usufruit qu’elle détient. Elle a donc le pouvoir décisionnel sur le bail, sur l’affectation des résultats. En période bénéficiaire, elle récupère en quelque sorte les loyers après déduction de ses charges et de celles de la société civile. Néanmoins, une attention particulière est apportée à l’évaluation de l’usufruit des titres d’une société détenant un bien immobilier.

Par Aurélie Gherardi, CTRL_A Finance

Source : Fidroit

Lire aussi :

SCI familiale : un outil de transmission patrimoniale plus que jamais d’actualité

Le démembrement de SCPI : une stratégie patrimoniale optimisée

Donation d’un contrat de capitalisation en démembrement : pas de purge de la plus-value latente

Loi de finances 2025, mesures clés qui vont impacter l’immobilier

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.webp)