Edmond de Rothschild AM : un accord trouvé pour relever le plafond de la dette américaine

Pendant le week-end du 27-28 mai, Joe Biden et Kevin McCarthy sont parvenus à un accord pour suspendre le plafond de la dette américaine jusqu’en janvier 2025. En contrepartie, les dépenses budgétaires seront limitées à leur niveau actuel (et non réduites comme le souhaitaient les Républicains). Les actifs risqués n’ont acté cette nouvelle par un rebond qu’après le vote des deux chambres.

Le match inflation/croissance continue d’être le sujet majeur, en amont des réunions des banques centrales du mois de juin. Sur le front de l’inflation, les données ont été plutôt rassurantes en zone euro avec des premières estimations inférieures aux attentes pour l’inflation du mois de mai en Espagne, France et Allemagne. L’évolution la plus marquante est en Espagne avec une inflation sur un an qui tombe à 2.9% en mai après 3.8% en avril et en baisse de 0.2% sur un mois.

Du côté de la croissance, la situation est toujours contrastée : aux États-Unis, l’indicateur avancé d’activité manufacturière de Dallas est au plus bas depuis 2020, celui de l’activité de Chicago est retombé à un niveau de 40, annulant le rebond du début d’année. L’ISM Manufacturing est ressorti en baisse à 46.9, tiré vers le bas par la composante « nouvelles commandes » à 42.6. A l’inverse, l’emploi se tient toujours bien avec une composante « emploi » à 51.4, des ouvertures de postes (JOLTS) qui remontent en avril et des inscriptions au chômage qui stagnent sur des niveaux assez faibles.

La déception de la semaine concerne la Chine, avec des indicateurs avancés de l’activité qui ont déçu. Le « Manufacturing PMI » a de nouveau baissé restant sous le niveau de 50, à 48.8 pour le mois de mai. Si le niveau de l’indicateur « Non-Manufacturing » reste élevé à 54.5, il est néanmoins plus faible que le mois précédent. Ces chiffres ont entraîné tous les marchés actions à la baisse en milieu de semaine en raison des craintes sur la croissance économique globale au vu de la situation en Chine. Le PMI Manufacturing « Caixin » de la Chine ressorti en légère hausse et au-dessus de 50 a un peu rassuré. Les différences entre les deux indicateurs sont dues à des différences géographiques, sectorielles mais aussi de date des études.

Le rebond des marchés s’est confirmé en fin de semaine avec le vote dans les deux chambres de l’accord de suspension du plafond de la dette américaine et les anticipations de stimulus en Chine. Plusieurs banquiers centraux américains se sont aussi exprimés avant la « blackout period » de la réunion de la Fed et ont remis en avant une possible pause dans les hausses de taux pour le mois de juin. En conséquence et à la suite des chiffres d’inflation en baisse, les taux ont rebaissé au cours de la semaine.

Compte tenu des niveaux atteints, nous conservons nos positions sur les actions chinoises avec néanmoins une certaine prudence sur les actifs risqués. Sur les obligations, nous cherchons toujours le rendement et nous préférons les obligations d’entreprise en privilégiant le court terme. Nous avons renforcé la duration.

ACTIONS EUROPÉENNES

Les marchés européens ressortent en légère baisse après une semaine mouvementée entre le passage du texte sur le plafond de la dette aux États-Unis et les données d’inflation en zone euro. On notera que les chiffres d’inflation ont agréablement surpris les investisseurs. Ils confirment le ralentissement des pressions inflationnistes, dû en grande partie à la baisse substantielle des coûts de l’énergie et dans une moindre mesure, des prix alimentaires. Christine Lagarde a néanmoins tenu à rappeler que l’inflation sous-jacente reste excessive, alors que le marché du travail est tendu et propice à des effets de second tour relatifs aux revalorisations salariales. En parallèle, l’indice de confiance des consommateurs et des entreprises de la zone euro s’est significativement replié en mai, aussi bien dans le secteur des services que dans celui de l’industrie. Ce dernier étant notamment pénalisé par le faible niveau des carnets de commandes.

Du côté microéconomique, Coface dans les secteurs des assurances enregistre des résultats en nette hausse, notamment grâce à ses primes d’assurance qui ont augmenté de près de 11% mais aussi à ses revenus de services. Le groupe a également affirmé que les craintes suscitées par le stress bancaire pourraient conduire à une réduction générale de l’offre de crédit aux entreprises alors que le nombre de défaillances d’entreprise poursuivait sa remontée. Dans l’agro-alimentaire, Nestlé est pénalisé par l’annonce du départ inattendu de son directeur financier dans un environnement assez compliqué pour le secteur. Cette faiblesse de la consommation (notamment du côté américain) est d’ailleurs confirmée par Rémy Cointreau, une entreprise de spiritueux, dont les chiffres témoignent de la frilosité des consommateurs en ce début d’année. Dans l’énergie, on note un changement total de paradigme pour Uniper. Le groupe allemand (précédemment principal importateur de gaz russe et sauvé de la faillite par Berlin il y a quelques mois) s’attend dorénavant à enregistrer plus de 2 milliards d’euros de bénéfices en 2023, dans le sillage de la baisse drastique des prix du gaz. Enfin, dans le secteur automobile, Volkswagen a dit chercher à éviter une guerre de prix en Chine (notamment sur les voitures électriques). Le constructeur allemand a affirmé qu’il ne sacrifiera pas sa rentabilité au profit de volumes plus importants.

ACTIONS AMÉRICAINES

Encore beaucoup de dispersion en mai : l’indice Dow Jones a perdu plus de 3%, tandis que le Nasdaq a progressé de 6% et le S&P 500 de 0.5%. Pour la première séance du mois, les indices américains ont clôturé en forte progression (S&P 500 +0.99% ; Nasdaq +1.28%) saluant le passage à la Chambre des représentants du texte sur le relèvement de la dette américaine.

Les indicateurs macro-économiques semblent indiquer une décélération des pressions inflationnistes, ce qui a soutenu le sentiment. En effet, la composante prix payé de l’ISM manufacturier a enregistré une forte décélération au mois de mai à 44.2 (52.3 attendu) vs 53.2 le mois précédent. Les coûts unitaires du travail se sont également détendus à +4.2% au 1er trimestre (+6% attendu) et +6.3% le trimestre précédent. En revanche, les créations d’emplois dans le secteur privé sont restées soutenues en mai à +278k contre 170k prévus et les offres de postes restées non pourvues atteignent un plus haut en trois mois (10.1M de postes contre 9.7M le mois précédent et 9.4M attendus).

Du côté des sociétés, le leader mondial des logiciels CRM, Salesforce, reculait de 7% en après marché suite à la publication de perspectives décevantes sur l’évolution des ventes à +10% cette année, niveau le plus bas jamais enregistré par la société.

Amazon a accepté de régler une amende de 30 millions de dollars auprès de l’autorité de régulation de la concurrence américaine (FTC) pour mettre un terme aux poursuites concernant des infractions à la vie privée liées à son assistant vocal Alexa.

Berkshire Hathaway a renforcé sa position au capital du groupe pétrolier Occidental Petroleum, la portant désormais à 25%. Les prix du baril ont d’ailleurs nettement rebondi jeudi (WTI +3.75% à 70$) avant la réunion de l’OPEP, profitant probablement de rachats de positions short alors que les stocks étaient en hausse.

Le groupe de distribution de pièces détachées automobiles, Advance Auto Parts, a chuté de 35% après avoir revu à la baisse ses prévisions (hausse des coûts et difficultés sur la chaîne d’approvisionnement) et annoncé une réduction de son dividende.

Microsoft a demandé que sa procédure d’appel sur la décision des autorités de la concurrence britannique concernant le rachat d’Activision Blizzard puisse se tenir dès le mois de juillet dans une procédure accélérée de 4 à 5 jours.

ACTIONS JAPONAISES

Le Nikkei 225 et le TOPIX se sont inscrits en hausse de 1.13% et 0.15% sur la période. Les places boursières japonaises ont fait preuve de résilience malgré les prises de bénéfices des investisseurs du fait de leurs niveaux historiques récents, celles-ci ayant été principalement soutenues par la poursuite des achats nets par les investisseurs étrangers, l’atténuation des craintes à l’égard de la crise du plafond de la dette aux États-Unis et le repli du yen.

Le secteur des instruments de précision a progressé de 4.43%, alors que les titres affichant un ratio de composition des indices boursiers élevé ont été achetés, à l’instar des fonds indiciels japonais. Le transport aérien s’est inscrit en hausse de 3.57%, les actions liées au tourisme intérieur ayant été rachetées après leur forte baisse en raison des inquiétudes relatives à la résurgence des cas d’infection au Covid-19 en Chine. Les valeurs bancaires ont quant à elles gagné 2.44% à la faveur de l’atténuation des craintes à l’égard de la crise du plafond de la dette aux États-Unis. En revanche, le secteur minier et ceux de la papeterie ainsi que des produits du pétrole et du charbon se sont repliés de 4.96%, 3.68% et 3.68% respectivement, sur fond de baisse des prix des matières premières.

Sumitomo Realty & Development Co., Ltd. a progressé de 9.57%, son titre ayant été racheté compte tenu de sa valorisation attractive. Tokyo Electron Ltd., un fabricant d’équipements de production de semi-conducteurs, et Fujitsu Ltd., un fournisseur de systèmes de technologies de l’information et de la communication, se sont inscrits en hausse de 4.97% et 4.25%, alors que les valeurs technologiques à grande capitalisation ont fait l’objet d’un courant acheteur dans le sillage de la progression des actions technologiques américaines. À l’inverse, Sumitomo Electric Industries Ltd., un fabricant de fils et de câbles, et Kubota Corp, un fabricant de machines agricoles, ont tous deux reculé de 4.55%, pénalisés par les prises de bénéfices des investisseurs. Mitsubishi Chemical Holdings Corp a cédé 4.45%, alors que l’un des principaux courtiers devait revoir à la baisse sa recommandation à l’égard du titre de la société.

Sur le marché des changes, la paire USD/JPY a cédé du terrain, passant d’un peu plus de 140 yens pour un dollar à prèss de 139 yens, en raison notamment des craintes relatives à une éventuelle intervention du gouvernement japonais en vue de soutenir le yen et de la relative solidité du marché actions nippon.

Mardi, sept grandes compagnies d’électricité japonaises ont annoncé leur intention d’augmenter les prix de l’électricité pour les clients particuliers en juin. Cette hausse devrait être de l’ordre de 800 à 2 700 yens par rapport au mois précédent. Cette décision vise à contrebalancer l’augmentation des prix du gaz naturel liquéfié et du charbon, qui sont utilisés pour la production d’électricité.

MARCHÉS EMERGENTS

L’indice MSCI EM a reculé de 1.1% au cours de la semaine (cours de jeudi à la clôture). La Corée du Sud a surperformé et a progressé de 1.1%, imitée par l’Inde. La Chine a reculé de 2.5% durant la semaine, en raison du manque de confiance des investisseurs et de l’absence de mesures de relance de la part du gouvernement. Le Brésil s’est également replié de 1.2%.

En Chine, le PMI manufacturier officiel a de nouveau ralenti, passant de 49.2 le mois dernier à 48.8 en mai, tandis que l’indice non manufacturier a reculé à 54.5, contre 56.4 précédemment, des chiffres en deçà des attentes. En revanche, le PMI Caixin s’est établi à 50.9 en mai, contre des prévisions de 49.5. Les bénéfices industriels ont poursuivi leur repli, affichant une baisse de 20.6% entre janvier et avril. Les ventes de logements neufs par les 100 plus grands promoteurs immobiliers ont diminué de 14%, après avoir augmenté de plus de 29% sur les deux mois précédents. Le gouvernement travaille sur un nouvel ensemble de mesures visant à soutenir le marché immobilier et il envisage également de mettre en œuvre des incitations fiscales inédites pour les entreprises de fabrication haut de gamme. PDD a rendu compte de solides résultats supérieurs aux attentes au premier trimestre 2023, avec une meilleure croissance du chiffre d’affaires à la faveur d’un gain de parts de marché. BiliBili a publié des résultats conformes aux estimations au premier trimestre 2023, avec une amélioration de la marge.

À Macao, les casinos ont de nouveau connu un mois solide en mai, les recettes des jeux ayant bondi de plus de 360% sur un an, un chiffre globalement conforme aux attentes. À Taïwan, MediaTek et Nvidia se sont associés pour fournir une feuille de route produits exhaustive à l’industrie automobile. En Corée du Sud, la production industrielle a diminué plus que prévu en avril, avec une baisse de 8.9% en glissement annuel.

En Inde, le PMI manufacturier global s’est établi à 58.7 en mai, contre 57.2 auparavant. Le PIB indien a progressé de 6.1% sur un an entre janvier et mars 2023, soit largement au-delà des estimations. Le volume des prêts bancaires bruts a augmenté de 15% durant l’exercice 2023, dans le sillage des segments liés aux sociétés financières non bancaires (30.3% sur un an) et aux prêts personnels (20.6%). Xiaomi a collaboré avec Dixon Technologies pour fabriquer des téléphones mobiles en Inde. Sun Pharma et Philogen commercialiseront un médicament pour le traitement du cancer de la peau en Europe, en Australie et en Nouvelle-Zélande. Daikin prévoit des dépenses d’investissement de l’ordre de 5,7 milliards de dollars américains sur 3 ans, en ciblant l’Inde et l’Europe.

Au Brésil, le PIB a dépassé les attentes avec une accélération de 1.9% sur un trimestre, à la faveur de l’industrie agroalimentaire (+21.6% en glissement trimestriel). L’excédent du secteur public s’est établi à 20,3 milliards de roupies en avril. La croissance des prêts a diminué de 100 points de base sur un mois à 11.1% en glissement annuel.

Au Mexique, FEMSA a annoncé au marché le prix de la vente de ses actions Heineken et a fait part de la cession de Jetro.

Au Chili, le taux de chômage s’est inscrit à 8.7% (+0.9 pp sur un an), soit en deçà des attentes du marché de 9%. Le Congrès a approuvé un ajustement important du salaire minimum, le projet de loi du gouvernement prévoyant d’augmenter le salaire minimum nominal de 22% au total, mais en plusieurs fois entre mai 2023 et juin 2024.

En Argentine, le gouvernement a confirmé des investissements chinois de 1,7 milliard de dollars américains dans la production de lithium, alors que le pays cherche à consolider sa position de fournisseur mondial clé du métal.

DETTES D’ENTREPRISES

CRÉDIT

Les chiffres d’inflation européenne, montrant un ralentissement, ont déclenché une détente sur les taux d’intérêt, alors que les chiffres économiques toujours relativement résilients notamment sur le marché de l’emploi viennent en soutien des spreads de crédit. L’accord sur le plafond de la dette américaine (adopté à la chambre) a également rassuré les marchés. Le 10 ans allemand est en baisse de 25 points de base, à 2.28% après avoir flirté avec les 2.55% en fin de semaine dernière, post chiffres d’inflation britannique. En résulte une semaine au cours de laquelle le marché du crédit s’est naturellement bien comporté.

Sur le front de la dette d’entreprise, la détente des taux et les indicateurs macro-économiques, plutôt résilients, ont permis aux indices de délivrer des performances positives, environ 1% sur le segment de l’Investment Grade et 0.3% sur celui du High Yield. Le marché primaire est resté relativement calme avec deux émissions annoncées, le loueur Sixt (300 millions d’euros avec une maturité de 4 ans) et Universal Music Group (500 millions d’euros avec une maturité de 8 ans).

Concernant le marché de la dette financière, les CoCos ont affiché un rendement de 50cts au cours de la semaine. Les obligations grecques poursuivent leur ascension post premier tour des élections. Le marché primaire a été plutôt dynamique avec une émission € Tier 2 à 10 ans de Société Générale ou encore Ibercaja en Senior 4 ans, tous deux avec un coupon de 5.625%.

CONVERTIBLES

Avec un marché américain fermé lundi pour Memorial Day et dans l’attente de la décision des parlements américains au sujet du relèvement du plafond de la dette, le marché des obligations convertibles est resté relativement calme avec une performance de l’indice Refinitv Global Convertible Bond EUR Hedged légèrement positive au cours de la semaine.

Le secteur du luxe continue à se consolider à l’image de LVMH qui finit en baisse au cours de la semaine tandis que le secteur technologique reste sur ses plus hauts niveaux.

Concernant le marché primaire, l’activité a été concentrée en Europe avec l’émision d’une obligation convertible de Lagfin en Campari pour un montant de 535 millions d’euros avec une prime de 30% et un coupon de 3.5% ainsi que le rachat du convertible 2% 2025 au prix de 125.80%, soit une prime de 1%.

Achevé de rédiger le 02 juin 2023.

Contributeurs

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

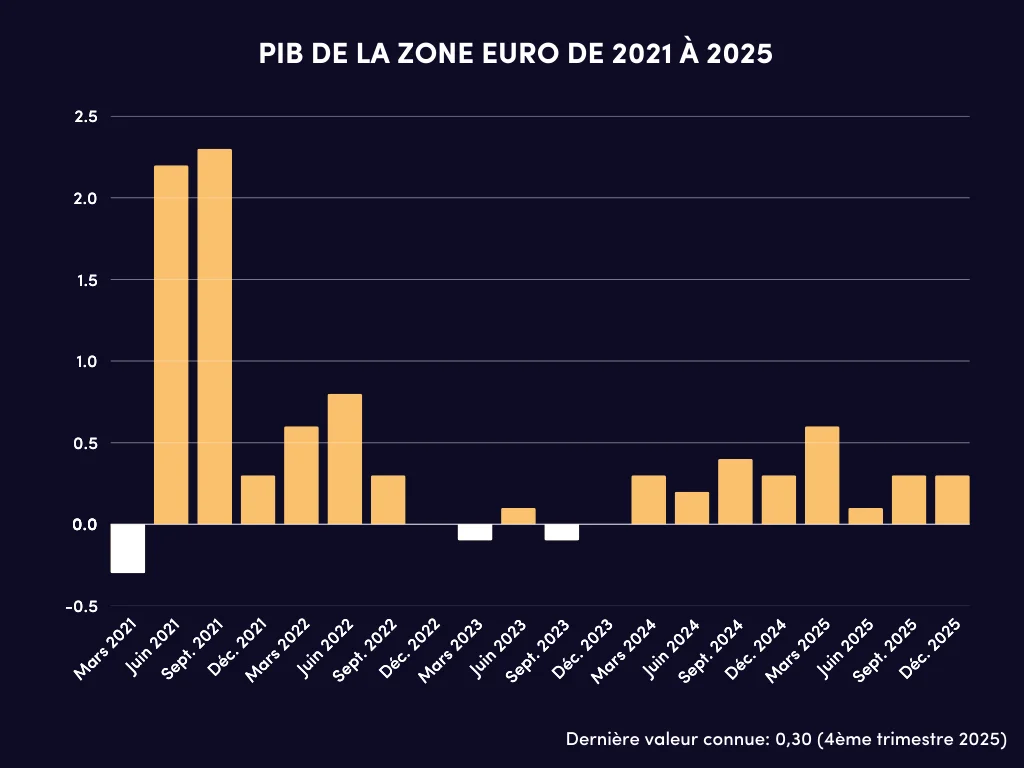

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)