L’inflation s’affaiblit (Erasmus Gestion)

Dans cette semaine sans beaucoup de rendez-vous, l’information la plus significative a été la confirmation du ralentissement de l’inflation en zone euro à son niveau le plus faible depuis un an. La légère hausse de l’inflation sous-jacente reflète largement l’impact de facteurs techniques provisoires. Pas de doutes, en zone euro les pressions inflationnistes diminuent.

Depuis la réunion de mi-juin où la Fed n’avait pas modifié sa politique monétaire, Jerome Powell et ses collègues ont maintes fois dit que le cycle de hausses des taux directeurs n’était pas fini. Une nouvelle hausse de taux, la 11ème depuis mars 2022, est largement attendue le 26 juillet. A la vue des données récentes, la Fed est entrain de calmer l’inflation sans provoquer de hausse du chômage.

C’est ce qui explique le bon comportement des marchés financiers.

Europe

1. Les chiffres définitifs de l’inflation de juin sont confirmés à 5,5% (19/7), un vrai ralentissement même si l’inflation sous-jacente se relève de 0,1%. C’est dû en juillet 2022 à l’introduction temporaire d’une tarification subventionnée des transports publics en Allemagne. Sans cet effet, l’inflation sous-jacente aurait reculé à 5,3%.

2. La confiance des consommateurs mesurée par la Commission Européenne s’est redressée en juillet (20/7) à -15,1 après -16,1 en juin. Le consensus était à -16,0. Désormais le recul de l’inflation profite aux revenus réels.

3. Selon l’INSEE (20/7) en juillet le climat des affaires en France est stable. Il reste pour le 3ème mois à 100. La situation conjoncturelle est en effet stable dans la plupart des secteurs d’activité, à l’exception d’une dégradation dans le commerce de gros par rapport au mois de mai et d’une amélioration dans le commerce de détail par rapport à juin.

4. La même enquête relève un climat de l’emploi stable par rapport à juin. A 106 il reste bien au-dessus de sa moyenne de longue période.

États-Unis

1. Les consommateurs américains continuent de dépenser, mais ils le font mieux (18/7). Hausse des ventes au détail de 0,2% en juin alors que les attentes étaient à 0,5% mais révision des mois précédents de +0,2%. Plus important, les ventes « control », plus significatives pour la Fed, sont à +0,4% pour des attentes à +0,3%.

2. Baisse de la production industrielle de -0,5% en juin (18/7) pour un consensus à O% qui reflète un recul de 3% de la production automobile après une hausse de 11% en avril-mai.

3. Les indicateurs d’activité reculent, mais moins qu’attendu. En juillet l’Empire State index de la région de New York recule à 1,1 vs 6,6 mais un consensus à -4,3 (17/7). Le Philly Fed monte, mais à peine, à -13,5 vs -13,7 en juin alors que les attentes étaient à -10,0 (20/7). Le Leading index du Conference Board continue son retrait pour le 15ème mois consécutif (20/7) et annonce toujours une récession pour la fin de l’année même si la faiblesse des composants apparaît plus dans les indicateurs de sentiment que de volume.

4. Lecture pas évidente des indicateurs sur l’immobilier résidentiel. Les mises en chantier reculent de 2,1% en juin et les demandes de permis de construire de 3,7%, mais ces reculs proviennent essentiellement des logements collectifs moins significatifs pour l’activité (19/7). Cependant le moral des constructeurs de maisons (NAHB 18/7) poursuit son rebond et est au plus haut de 13 mois en juillet en dépit de la hausse des taux hypothécaires à leur niveau le plus élevé depuis novembre (Taux 30 ans proche de 7% !). Les ventes d’appartements existants ont reculé de 3,6% en juin (20/7), mais ceci est compensé par une hausse de 3 5%du prix médian de vente à 412 K $, le 2ème niveau le plus élevé depuis le commencement de la série en 1999, le prix record ayant été établi à 0,9% au-dessus en juin 2022.

Asie

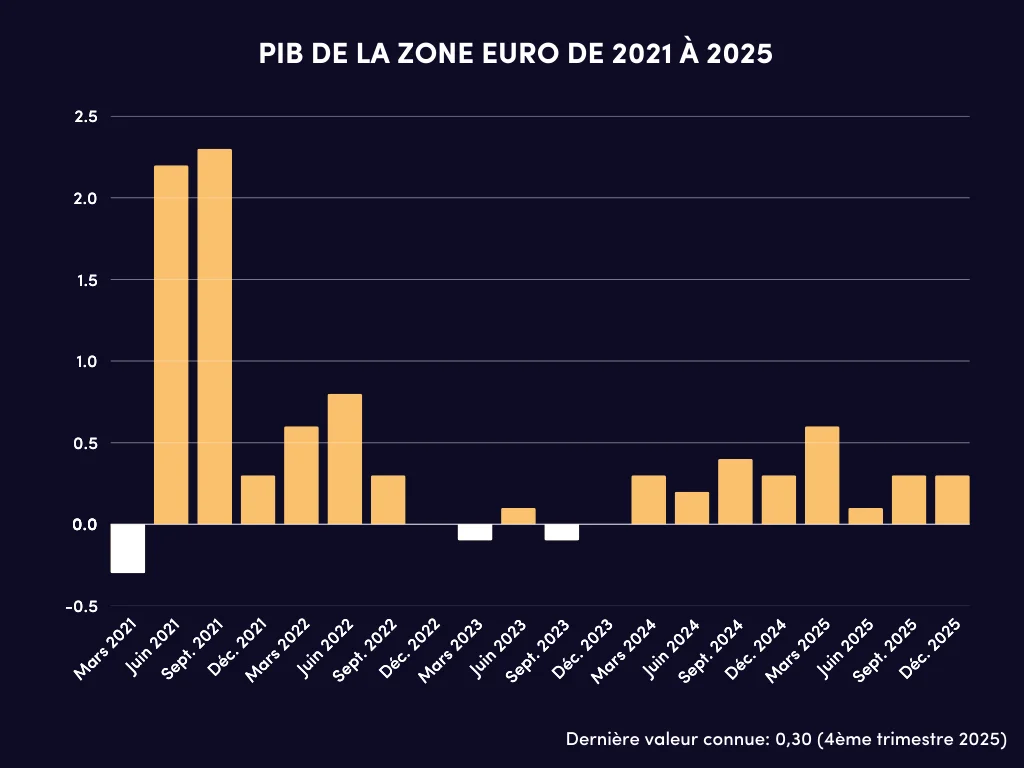

1. Si la croissance chinoise avait accéléré à + 2,2% t/t au T1, elle ralentit à +0,8% au T2 (17/7). Sur un an le PIB progresse de 6,3% mais l’objectif annuel de 5,5% semble désormais difficile à atteindre.

Marchés et Fonds

2. Révisions à la baisse des consensus IBES de BPA sur le Stoxx600 la semaine dernière, -0,3% pour 2023 et -0,2% pour 2024. Le multiple des BPA à 12 mois est désormais 12,4X. Produits de base et Chimie sont les secteurs les plus touchés avec l’Energie.

3. Des données intéressantes dans le Fund Manager Survey de BofA (Michael Hartnett). Économie US, soft landing 68%, hard landing 21%, no landing 4%. Les attentes de BPA sont les moins pessimistes depuis février 2022 mais la position de trésorerie reste très élevée dans les fonds v(5,3%).

4. Semaine délicate pour nos fonds actions mais FCP Mon PEA repasse au-dessus des 10% depuis le début de l’année. Belle semaine au contraire pour nos fonds patrimoniaux, qu’ils soient prudents comme Erasmus Capital Plus au-dessus de 4%, ou dynamiques, ADN Dynamique au-dessus de 15% et Nomos Conviction Monde au-dessus de 10%.

5. Pour FCP Mon PEA, initiation d’une ligne en Hermès sur son repli. Léa a cédé pour Erasmus Mid Cap Euro Carrefour et Moncler et elle a acheté le finlandais Valmet, spécialiste des équipements de pulpe, papiers, etc.. ;Et Aymeric pour Erasmus Small Cap Euro a cédé l’entreprise Chargeurs et le leader français des médias thématiques Reworld Média.

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.webp)