T'as le look CoCo, CoCo t'as le look ! (Elkano AM)

Il s’agit de la première chronique mensuelle d’Elkano Asset Management et pour célébrer l’occasion, nous avons décidé de commencer en musique. Certains de nos lecteurs auront, je l’espère, reconnu le refrain du tube de Laroche Valmont dont je ne préciserais pas la date eu égard à nos âges respectifs. Mais l’orthographe assez particulière du terme CoCos fait en réalité allusion aux Contingent Convertible bonds, un type de créances spécifiques aux banques, qui ont récemment défrayé la chronique. C’est la récente faillite du crédit suisse qui a fait ressurgir ce terme, les créanciers détenteurs de ces dernières ayant vu leurs titres brutalement envoyés au plancher causant par la même occasion une perte avoisinant les 17 milliards de dollars. Nous vous proposons donc de revenir, avec un peu de recul, sur la crise bancaire de mars dernier qui a vu trois banques américaines et la deuxième banque suisse être liquidées en l’espace de quelques semaines. Il s’agit, selon nous, d’une crise extrêmement spécifique dont les conséquences n’ont probablement pas encore été complètement appréhendées.

Des faillites bancaires historiques et des marchés qui tutoient les sommets

Dans un premier temps, il faut bien reconnaitre que les deuxième, troisième et quatrième plus larges faillites bancaires américaines de l’histoire (229 milliards de dollars pour First Republic, 209 pour Silicon Valley Bank et 108 pour Signature bank) sont plutôt atypiques. En effet, à la différence de ce que nous avons pu observer par le passé, ces banques n’ont pas été victimes de défauts sur leurs portefeuilles de crédits mais de l’impossibilité de refinancer à 4% un portefeuille d’actif qui rapportait 1,5%. Elles avaient donc le choix entre rémunérer les déposants à hauteur du prix de marché et les conserver moyennant une faillite probable à terme ou bien maintenir la faible rémunération des dépôts et prendre le risque de la fuite immédiate de ces derniers. C’est le dernier choix qui a prévalu et les trois banques ont été liquidées en quelques semaines. L’ère digitale n’a évidemment pas aidé, la cadence des retraits étant nettement plus rapide aujourd’hui que lorsqu’il fallait se rendre en personne à la banque...

Après une baisse initiale, les marchés se sont repris et reviennent vers les sommets précédemment atteints. Cependant, cette apparente équanimité masque en fait une rupture assez violente entre les différents secteurs. En effet, nous avons d’une part des secteurs liés à la croissance économique qui affichent une performance nulle ou négative (petites valeurs, banques ou bien matières premières) et d’autre parts des grands indices qui sont en territoire largement positif du fait de la performance d’une poignée de très grandes valeurs. Prenons l’exemple du S&P 500, l’indice des 500 plus grandes valeurs américaines, dans lequel seuls 7 titres sont responsables de la quasi-totalité de la performance depuis le début de l’année, la somme de la performance des 493 autres étant donc quasi nulle.

Cette configuration de marché nous laisse penser que les investisseurs anticipent une forte baisse de la croissance et des taux longs, ce qui soutient la valorisation des grandes capitalisations, tout en estimant que la capacité bénéficiaire de ces dernières ne sera pas affectée par l’environnement économique. A méditer.

T’as le look qui te colle à la peau

Au-delà des problématiques de valorisation de marché, le stress touchant le secteur financier nous apparait être une rupture majeure qui risque, pour paraphraser les paroles de la chanson, de coller à la peau des marchés pour les mois qui viennent.

En effet, même si le choc a été plutôt bien digéré pour le moment, ses conséquences vont continuer à se faire sentir dans les mois qui viennent sur au moins deux plans :

- En premier lieu, il va falloir déterminer qui, du système financier ou bien des épargnants, va supporter le manque à gagner (et éventuellement les pertes) lié au portage des dettes émises à 0% pendant les 7 dernières années dans un environnement ou les taux courts sont à 5% aux Etats-Unis et à 3,5% en Europe.

- En second lieu, nous risquons d’assister à une paralysie progressive du système financier dont les bilans seront encombrés d’actifs peu rentables. Cela ne peut que diminuer la production de crédit et contraindre les économies. Les secteurs les plus pénalisés par cette nouvelle donne seront indéniablement ceux qui ont pu bénéficier (ou abuser) d’un effet de levier quasi illimité au cours des dernières années. Ainsi, on commence à voir apparaitre quelques défauts significatifs lors du refinancement d’opérations portant notamment sur l’immobilier commercial aux Etats-Unis ou même en Finlande.

La rupture avec la décennie des taux à 0% est désormais consommée et les premiers signes de stress commencent à apparaitre. Les faillites de mars en sont le tout premier symptôme. En revanche, le retour de rendements significativement positifs (sur les taux ou les marchés du crédit de bonne qualité) est une excellente nouvelle pour l’épargnant qui ne sera plus obligé de se risquer sur des produits complexes et peu liquides pour obtenir une rémunération correcte. Un excellent environnement pour un retour des solutions d’allocation d’actifs financiers !

Contributeurs

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

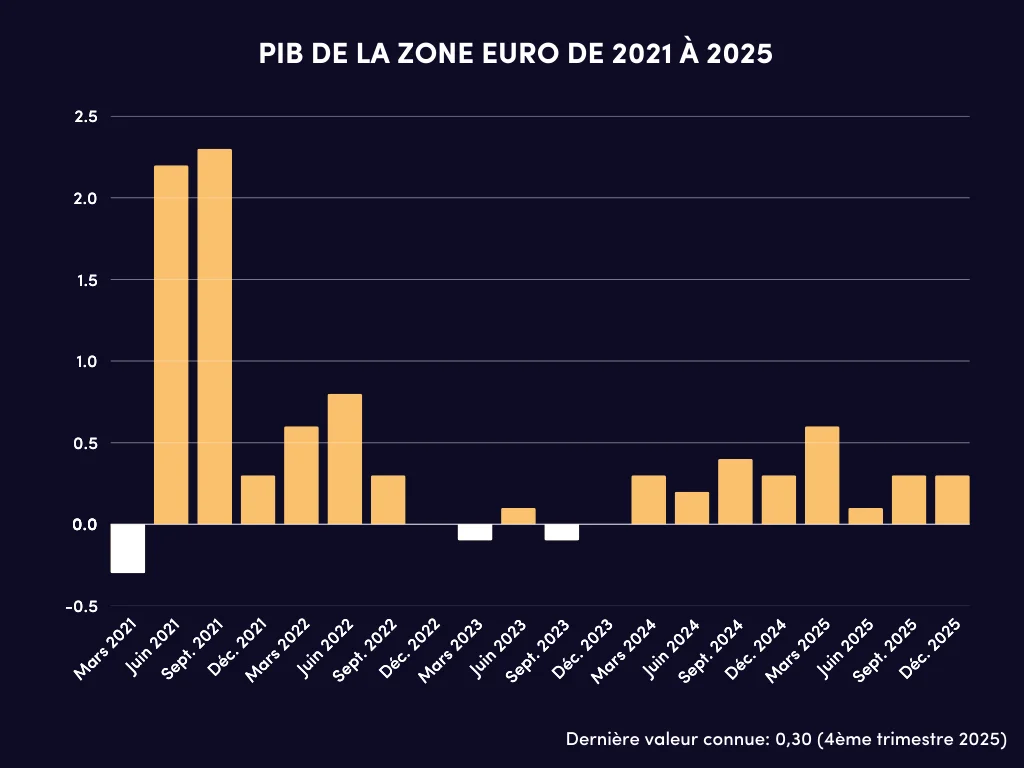

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)