Auris Gestion : Bad news is… bad news

Les marchés financiers ont cela de bizarre qu’ils se complaisent parfois dans les mauvaises nouvelles. Le fameux mantra « bad news is good news », dont nous avons déjà parlé dans nos papiers hebdomadaires, s’est révélé particulièrement vrai lors des derniers mois où chaque mauvais chiffre économique était perçu comme une bonne nouvelle à même de faire baisser l’inflation, et donc d’assouplir le discours hawkish des banquiers centraux.

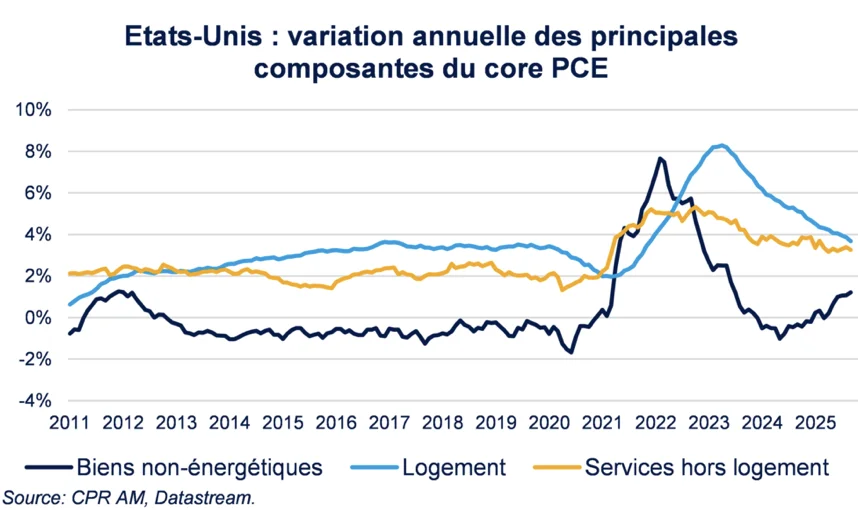

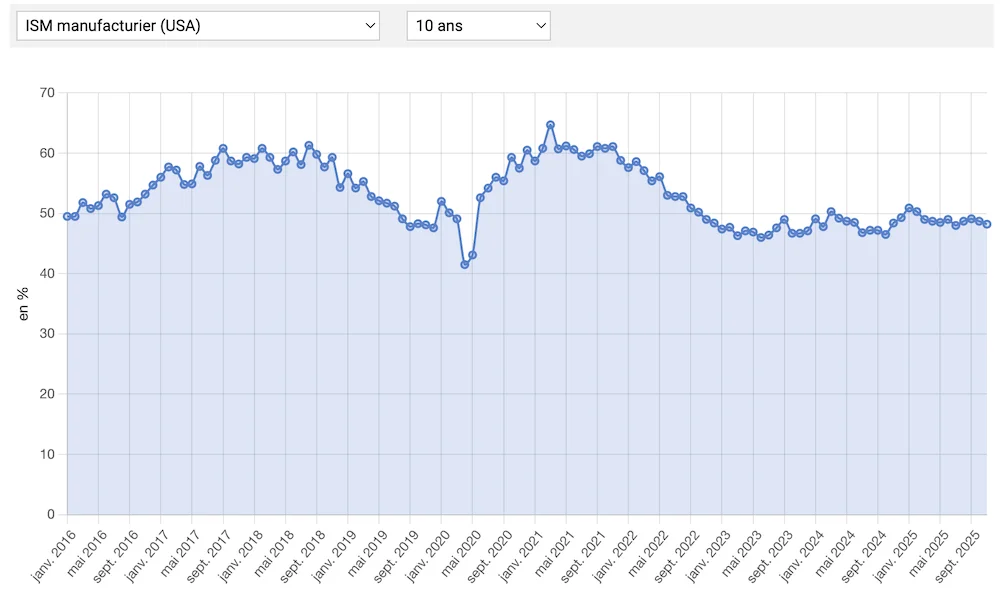

Pourtant, la semaine dernière, la donne a commencé à changer. La publication de chiffres macroéconomiques décevants outre-Atlantique a fait prendre conscience aux investisseurs que le scénario idéal d’une baisse de l’inflation avec un atterrissage en douceur de l’économie avait du plomb dans l’aile. En effet, si la baisse de l’inflation semble maintenant bien intégrée aux États-Unis, il se pourrait que cela soit au prix d’un atterrissage un peu moins « soft ». Ainsi, les ventes au détail pour décembre, aussi bien en volume qu’en valeur, sont ressorties sous les attentes et en baisse sur le mois de plus de 1% (en plus d’une révision à la baisse du mois précédent). Sur un an, les ventes au détail en volume passent ainsi en territoire négatif à -0.4% (contre +6% en valeur, ce qui montre l’effet de l’inflation). Il en est globalement de même pour la production industrielle qui s’est inscrite en repli de 0.7% sur le dernier mois de l’année, après également une révision à la baisse pour le mois de novembre, conséquence directe de la baisse de la consommation mais également de la hausse des stocks des entreprises. L’économie américaine semble donc clairement marquer le pas depuis maintenant la mi-décembre, ce qui a été en partie confirmé par le Beige Book (au 9 janvier 2023) où seulement 5 Fed régionales sur 12 ont vu l’activité progresser dans leur district. Sur un autre sujet, notons que les États-Unis ont atteint jeudi dernier leur plafond d’endettement autorisé, ce qui va forcer, une nouvelle fois, républicains et démocrates à se mettre d’accord pour augmenter ce plafond. Si certaines mesures ont déjà été prises, dont l’arrêt de nouvelles émissions de dette jusqu’au 5 juin, pour limiter les dépenses et éviter le défaut technique, un des effets pervers a été que le Trésor américain a dû tirer plus de 400 milliards de dollars sur son compte détenu auprès de la Fed. Cela représente 400 milliards d’injection de liquidités alors que la Fed essaye désespérément de les réduire.

Enfin, du côté des banques centrales, l’inflexion dans la hausse des taux semble se confirmer pour les membres du FOMC, malgré les sorties (sans surprise) de James Bullard et de Loretta Mester qui militent toujours pour des hausses plus marquées. En revanche, c’est davantage la cacophonie en Europe. Alors qu’un article de presse avait laissé entendre que la BCE pourrait réduire ses hausses de taux dès la réunion de mars (ce qui a eu pour effet de ramener le 10 ans allemand vers les 2% ; soit une baisse de plus de 0.50% depuis le début de l’année), plusieurs membres de la BCE, parmi les plus virulents, sont sortis du bois pour rappeler que le marché était encore trop complaisant avec les taux. Alors que les craintes sur la croissance se font de plus en plus prégnantes, et en attendant les réunions de la Fed et de la BCE la semaine prochaine, les marchés ont commencé à prendre leurs bénéfices après un très bon début d’année.

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés. Statistiques, études, infographies dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Ne loupez aucun événement de nos partenaires : webinars, roadshow, formations, etc. en vous inscrivant en ligne.

.webp)