Auris Gestion : la Banque du Japon, le Dernier Samouraï ?

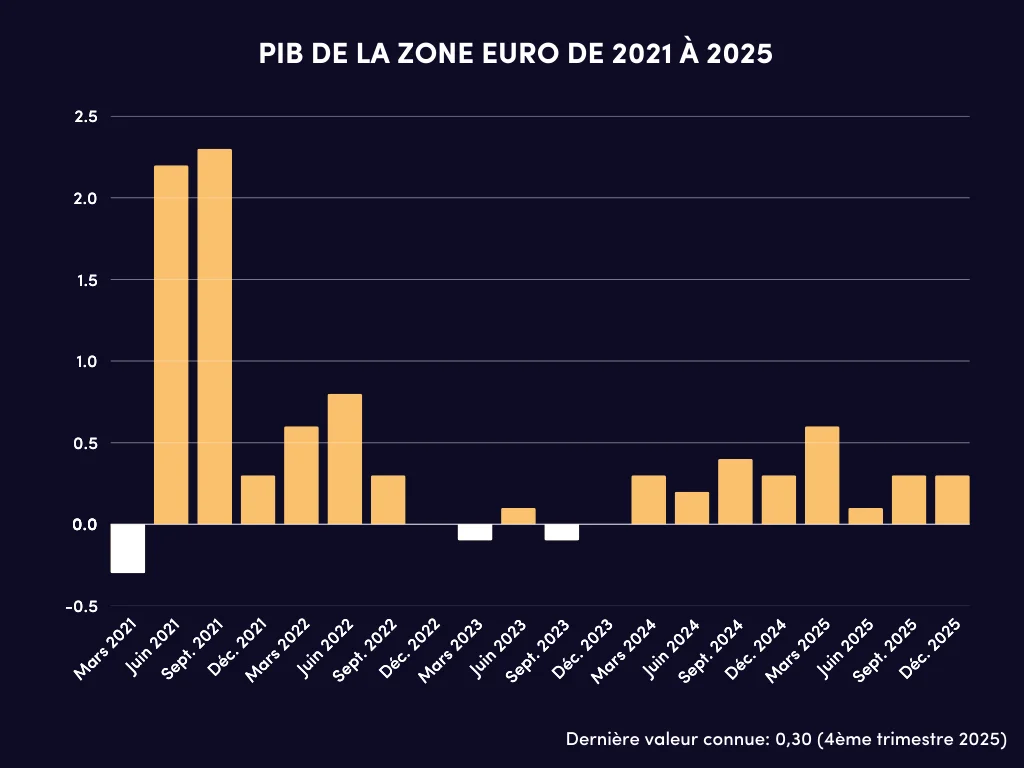

La semaine a été marquée par les décisions de politiques monétaires de la FED et de la BCE. Sans surprise, celles-ci ont respectivement relevé leurs taux directeurs de 25 bps mais sans s’engager pour la suite. Ainsi, Christine Lagarde a laissé entrevoir une éventuelle « pause » ou « skip » en précisant que la décision dépendrait des prochaines données d'inflation et de l’efficacité de la transmission de la politique monétaire à l’économie. Les dernières statistiques économiques ont, en tout cas, attesté du ralentissement de l’activité (dégradation des indices PMI de juillet) ainsi que du durcissement des conditions financières et bancaires (enquête Bank Lending Survey) à l’œuvre en zone euro. A noter, la contraction de la demande de crédit est substantielle pour les entreprises et atteint un point bas depuis le début de l’enquête en 2003. Les stocks de prêts non performants (NPL) n'ont pas fortement augmenté mais les banques se montrent plus prudentes et ont, en conséquence, durci les critères d'octroi de crédit.

Aux Etats-Unis, le président de la Fed a laissé la porte ouverte à une nouvelle hausse des taux directeurs mais s’est montré relativement confiant concernant la poursuite de la normalisation de l’inflation et de la croissance. Le taux d’inflation PCE, qui reste l’indicateur privilégié de la Fed, a d’ailleurs confirmé le ralentissement des pressions inflationnistes en juin alors que la croissance américaine est ressortie au-dessus des attentes à +2.4% contre +1.8% attendu par le consensus. Si cette accélération du PIB s’explique en grande partie par un effet stocks, la consommation des ménages reste toujours résiliente et l’investissement des entreprises connaît un net rebond.

Au pays du Soleil Levant, la Bank of Japan, dernier bastion à adopter une politique monétaire accommodante, a surpris le marché. Si elle a maintenu inchangé son taux directeur à -0,1%, celle-ci a néanmoins adopté une plus grande flexibilité dans la conduite du contrôle de la courbe des taux souverains japonais à 10 ans (« yield curve control » ou YCC), lesquels pourront monter jusqu’à 1% contre 0,5% auparavant. La BoJ cherche ainsi à éviter des taux réels excessivement négatifs et à soutenir la valeur de sa monnaie. Une telle décision lui apporte une meilleure marge de manœuvre face aux pressions inflationnistes persistantes, alimentées par les effets de second tour des hausses salariales. Toujours en Asie, le politburo chinois apporte un premier élément de soutien face aux nombreuses déceptions macroéconomiques. Les mesures concrètes se font certes encore attendre, mais le gouvernement a semble-t-il pris en compte les faiblesses structurelles de l’économie et les annonces, (soutien accru aux entreprises privées technologiques et aux promoteurs immobiliers) ont d’ores et déjà eu un impact positif sur les marchés.

Enfin, la saison des publications bat son plein. A ce stade, le bilan reste globalement positif avec néanmoins quelques déceptions, notamment dans le secteur du luxe européen, pénalisé par le ralentissement de la consommation mondiale.

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)