Auris Gestion : la peste ou le choléra

Si le cas Credit Suisse semble unique à bien des égards, la tension sur les banques ne s’est pas estompée pour autant, les marchés financiers se mettant à la recherche du prochain canard boiteux : aux États-Unis, les banques régionales restent ainsi dans l’œil du cyclone, tandis qu’en Europe c’est Deutsche Bank qui cristallise à présent les craintes des investisseurs.

Si le passé, pas si lointain, de la première banque allemande est tout aussi sulfureux que celui de Credit Suisse, avec des scandales à répétition, la trajectoire récente est en revanche bien différente, ne serait-ce que par les résultats, au plus haut depuis 15 ans pour Deutsche Bank après des années de restructuration (à environ 5 Mds d’euros contre des pertes supérieures à 7 Mds pour Credit Suisse). Malheureusement, les récents évènements nous ont montré que la perte de confiance sur une banque, malgré de bons ratios de solvabilité, pouvait être dévastatrice.

Alors que le stress sur les banques ne retombe pas, les banques centrales font actuellement face à un dilemme cornélien : assurer la stabilité financière, en fournissant notamment des liquidités d’urgence aux banques, ou continuer leur combat contre l’inflation, en resserrant les conditions financières, au risque d’aggraver la situation actuelle. La BCE avait déjà donné le ton la semaine dernière en pleine tourmente sur les banques régionales américaines et Credit Suisse. Parce qu’elle s’y était engagée mais aussi pour montrer que le problème était circonscrit à quelques cas particuliers, elle a fait le choix de monter ses taux directeurs de 50 bps, en rappelant néanmoins le caractère « data dependant » des prochaines échéances.

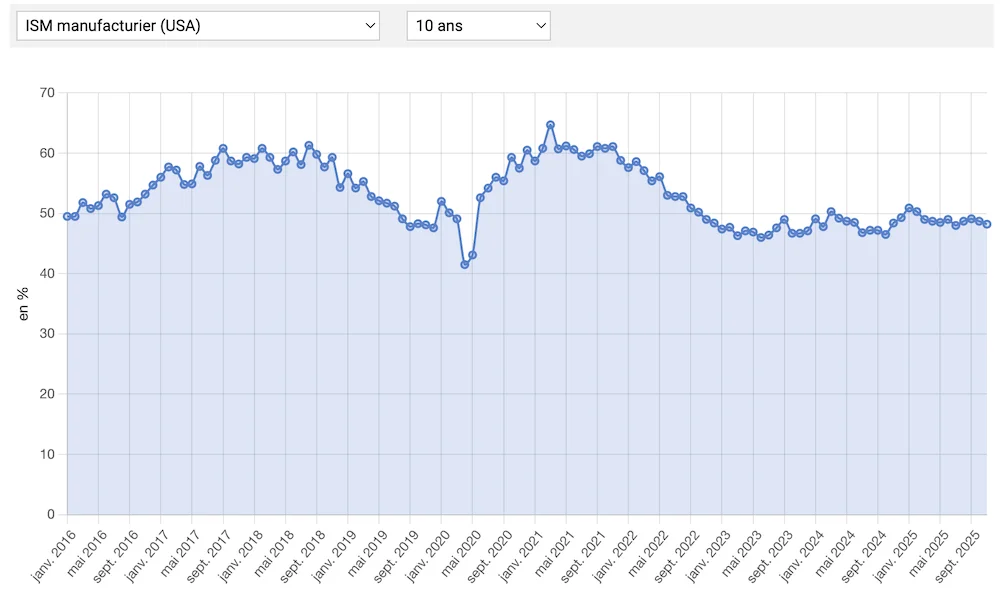

Les derniers chiffres macroéconomiques lui ont plutôt donné raison avec des indicateurs d’activité pour le mois de février en hausse, et au-dessus des attentes grâce au secteur des services, signe que la croissance est résiliente et que la baisse de l’inflation ne sera pas une sinécure (il convient à ce titre de rappeler que contrairement aux États-Unis, l’inflation core en zone euro n’a toujours pas marqué de pic).

La BoE a également fait le choix de poursuivre la hausse des taux directeurs la semaine dernière, à un rythme moindre néanmoins, en les augmentant de 25 bps à 4.25%. Comme pour la BCE, les membres de la BoE se sont montrés prudents du fait de l’instabilité financière mais la publication, la veille de la réunion de politique monétaire, de chiffres d’inflation repartant à la hausse ne laissait pas vraiment le choix.

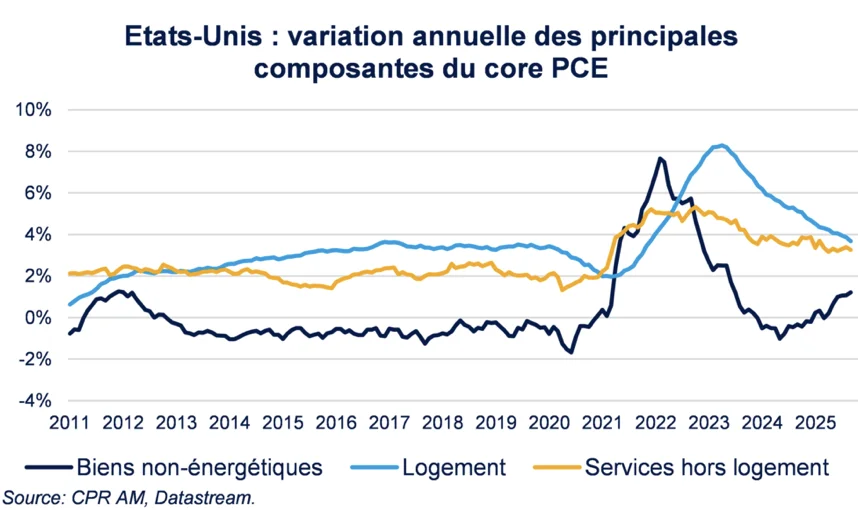

Enfin, c’est également le choix qu’a fait la Fed en augmentant, elle aussi, ses taux de 25 bps pour les porter dans la borne des 4,75% / 5,0%. Contrairement à l’Europe, le sujet de la solidité des banques régionales est plus préoccupant, ce qui a poussé l’institution américaine à adopter un biais beaucoup plus prudent dans son communiqué en employant le conditionnel pour ses futures hausses de taux, la Fed considérant que la crise bancaire actuelle agit déjà dans le durcissement des conditions financières.

Comme pour la BCE, la Fed est plus que jamais « data dependant », Jerome Powell reconnaissant sur plusieurs sujets qu’il « ne savait pas »… nous voilà rassurés… !

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés. Statistiques, études, infographies dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Ne loupez aucun événement de nos partenaires : webinars, roadshow, formations, etc. en vous inscrivant en ligne.

.webp)