Auris Gestion : Taux - actions, qui a raison ?

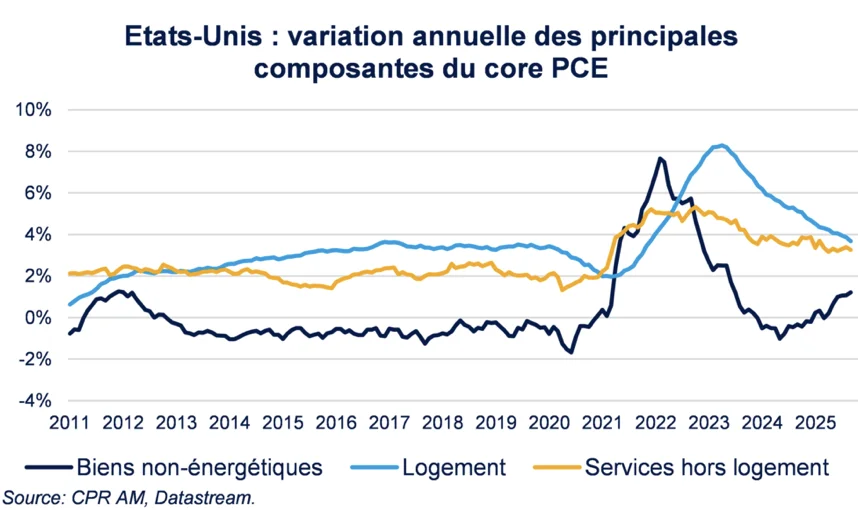

La lutte contre l’inflation n’est pas une sinécure comme l’a montré, une nouvelle fois, la surprise à la hausse de l’inflation européenne. C’est notamment le cas en France et en Espagne où l’inflation pour le mois de février, aussi bien l’inflation totale que la core, a connu un rebond. En France par exemple, l’inflation sur un an ressort à 6.2% (contre 6% le mois précédent) tirée par l’alimentation (+14.5% sur un an) mais également par la hausse des prix dans les services, et ce, malgré la baisse des prix dans l’énergie. En Allemagne, si l’inflation est restée stable sur un an à 8.7% (mais avec une hausse de 0.80% mensuelle néanmoins), on observe également les mêmes tendances qu’en France, à savoir, une hausse des prix dans l’alimentation mais surtout dans les services, ce qui, comme aux États-Unis, peut faire craindre d’une inflation plus tenace avec la mise en place d’effet de second tour. Ce risque transparaît d’ailleurs dans le « noyau dur » des prix au niveau de la zone euro qui marque un nouveau plus haut sur le mois malgré le léger repli de l’inflation globale.

Ce n’est en tout cas pas le sentiment de Philip Lane pour qui l’inflation en zone euro, y compris pour sa composante sous-jacente, est en train de diminuer. Pour le chef économiste de la BCE, il existe « des preuves significatives que la politique monétaire est en train d’entrer en action » avec « des pressions inflationnistes [qui] devraient diminuer fortement » dans l’énergie, l’alimentaire et les biens. On peut néanmoins s’interroger quant au timing choisi au vu de la publication des chiffres d’inflations publiés en zone euro… Cependant, Philip Lane a rappelé les trois critères nécessaires à la BCE pour mettre fin à la hausse des taux, à savoir, (i) que les projections d’inflation à trois ans de l’institution européenne soient plus basses (à date la prévision d’inflation pour 2025 est toujours supérieure à la cible des 2%), (ii) que des progrès soient réalisés sur l’inflation core afin de (iii) conclure que la politique monétaire fonctionne. Les hausses de taux sont donc amenées à se poursuivre mais surtout, Philip Lane a rappelé la nécessité de maintenir les taux directeurs au pic, une fois celui-ci atteint, pendant « une période assez longue, un bon nombre de trimestres » afin de s’assurer de la baisse de l’inflation sous-jacente.

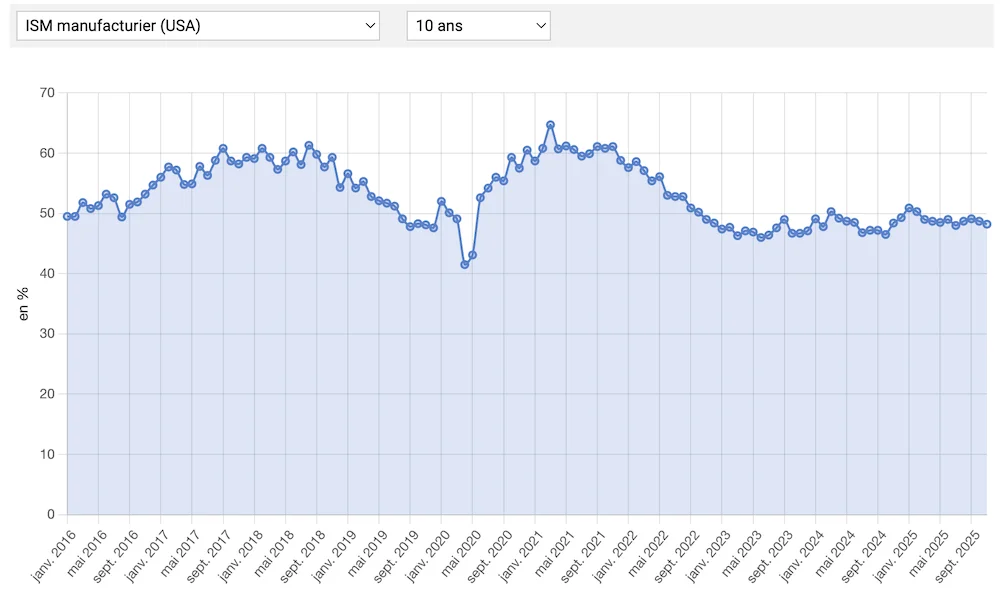

Ces éléments ont poussé les taux d’intérêt vers de nouveaux plus hauts avec, par ailleurs, une révision à la hausse des anticipations sur le taux terminal des banques centrales, notamment en Europe où celui-ci s’établit désormais proche de 4%, en hausse notable sur la semaine. Les marchés actions et les spreads de crédit semblent pour le moment, et de façon assez surprenante, immuns à ces mouvements de taux. Un des éléments de réponse se trouve dans le fait que les économies résistent, pour le moment, plutôt bien aux hausses de taux opérées par les banquiers centraux. La publication de l’ISM Services au-dessus des attentes aux États-Unis en est le parfait exemple. Par ailleurs, la saison de publication de résultats a montré une certaine résilience des entreprises. Cependant, on a généralement tendance à dire que les taux ont rarement tort …

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés. Statistiques, études, infographies dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Ne loupez aucun événement de nos partenaires : webinars, roadshow, formations, etc. en vous inscrivant en ligne.

.webp)