Auris Gestion : Un départ en boulet de canon

Les compteurs remis à zéro, les marchés financiers ont commencé l’année en trombe, notamment en Europe où la surperformance par rapport aux États-Unis se confirme. Si l’avalanche de chiffres macroéconomiques au cours de la première semaine de l’année a plutôt eu tendance à confirmer le recul des tensions inflationnistes de part et d’autre de l’Atlantique, ce qui est un signal positif, le chemin vers une inflation normalisée reste encore long et à confirmer. Par ailleurs, il ne faut pas négliger dans cette belle performance, l’effet psychologique FOMO (« fear of missing out » ou « peur de rater quelque chose »). Car après une année 2022 compliquée, les gérants, relativement prudents dans leur allocation, ne veulent pas rater la hausse de ce début d’année et se repositionnent massivement, ce qui entretient la hausse.

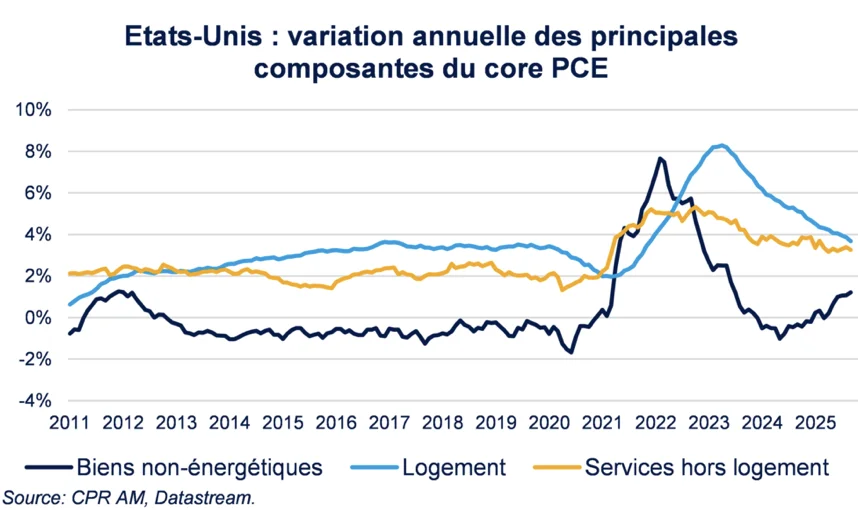

En Europe, les publications des chiffres d’inflation globale pour décembre ont surpris positivement à la baisse et confirment le mouvement entamé en novembre. Cependant, cette baisse est essentiellement à mettre à l’actif de la baisse des prix dans l’énergie (la hausse des prix sur 1 an passe de +34.9% à +25.7%), de la mise en place du bouclier énergétique en Allemagne et, dans une moindre mesure, de la baisse des prix des biens. L’inflation core, en revanche, poursuit sa progression, tirée par les services, à 5.2% contre 5% en novembre. Les investisseurs ont néanmoins préféré voir le verre à moitié plein, en se rappelant peut-être le parallèle avec les États-Unis où la baisse avait d’abord eu lieu sur l’inflation globale, ce qui a permis une forte détente sur les taux longs (-36 bps pour le 10 ans allemand sur la semaine dernière). Les débats lors de la prochaine réunion de la BCE s’annoncent donc moins consensuels avec des chiffres d’inflation qui commencent à ralentir. Pour Mario Centano, Gouverneur de la Banque du Portugal, la hausse des taux est proche de son pic, ce qui tranche avec les dernières déclarations des membres les plus hawkish de la BCE (cf. notre dernier rendez-vous du lundi).

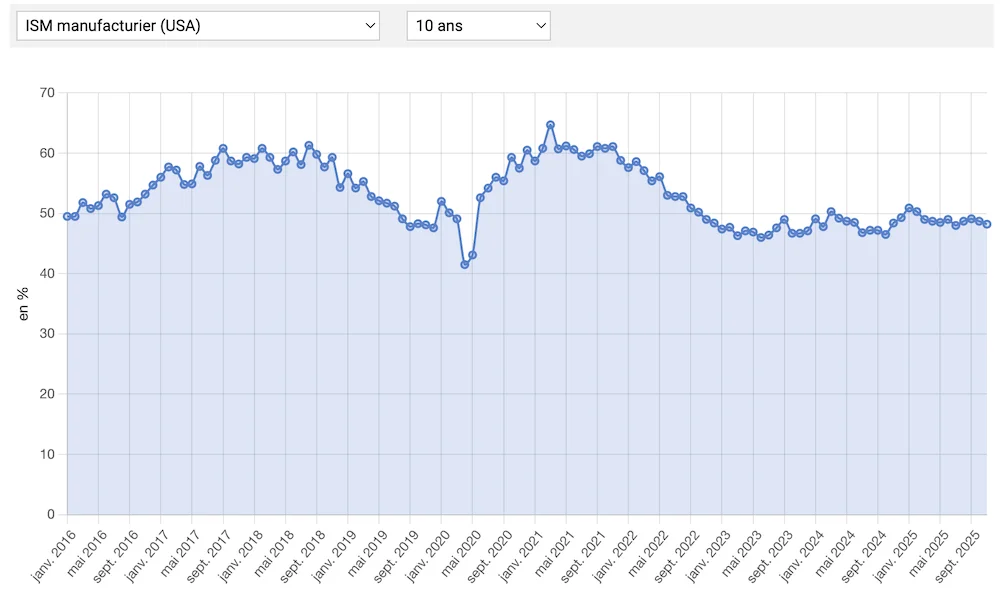

Les investisseurs ont également choisi de voir le verre à moitié plein sur les chiffres de l’emploi américain. Si le marché de l’emploi reste toujours aussi solide avec des créations soutenues et même une baisse du taux de chômage, le marché a préféré se concentrer sur la baisse des pressions salariales. La progression annuelle des salaires est ainsi ressortie en hausse de +4.6% contre 5.1% (révisé à 4.8%) le mois précédent, soit le chiffre le plus bas depuis juillet 2021. Il convient néanmoins de noter que ces chiffres du chômage ne tiennent pas compte des dernières destructions d’emplois annoncées dans le secteur de la technologie notamment en prévision d’une moindre croissance. Enfin, les marchés ont également capitalisé sur la baisse surprise de l’ISM des Services (49.6 contre 55 attendu), en phase de contraction pour la première fois depuis 2009 (hors février 2020), qui contribue au momentum actuel d’une baisse des pressions inflationnistes. En attendant les réunions des banques centrales à la fin du mois (Fed et BCE), qui pourraient une nouvelle fois siffler la fin de la récréation en restant résolument hawkish, nous considérons que la tendance positive actuelle est amenée à se poursuivre. Ne boudons pas notre plaisir !

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés. Statistiques, études, infographies dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Ne loupez aucun événement de nos partenaires : webinars, roadshow, formations, etc. en vous inscrivant en ligne.

.webp)