Le virage historique de la BoJ : le désengagement des ETF

Ça BoJ sur les ETF japonais !

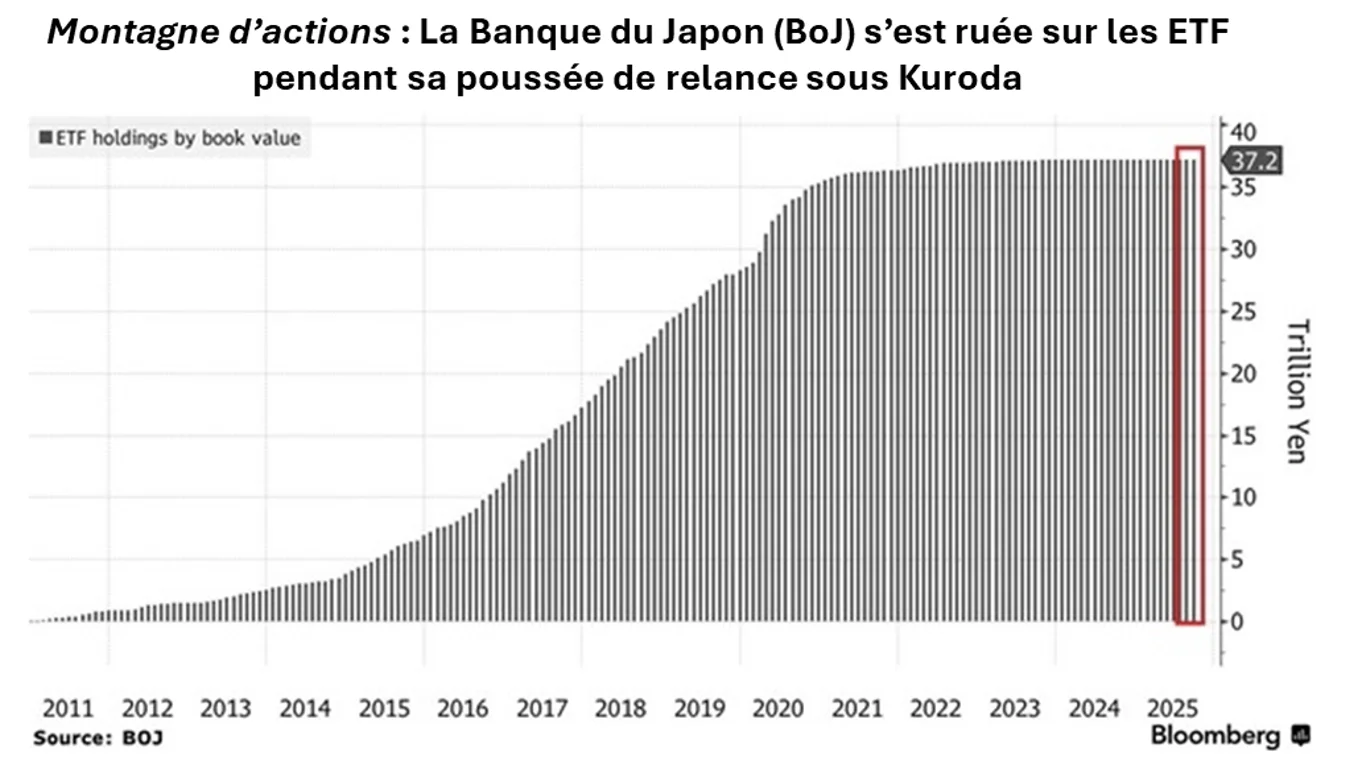

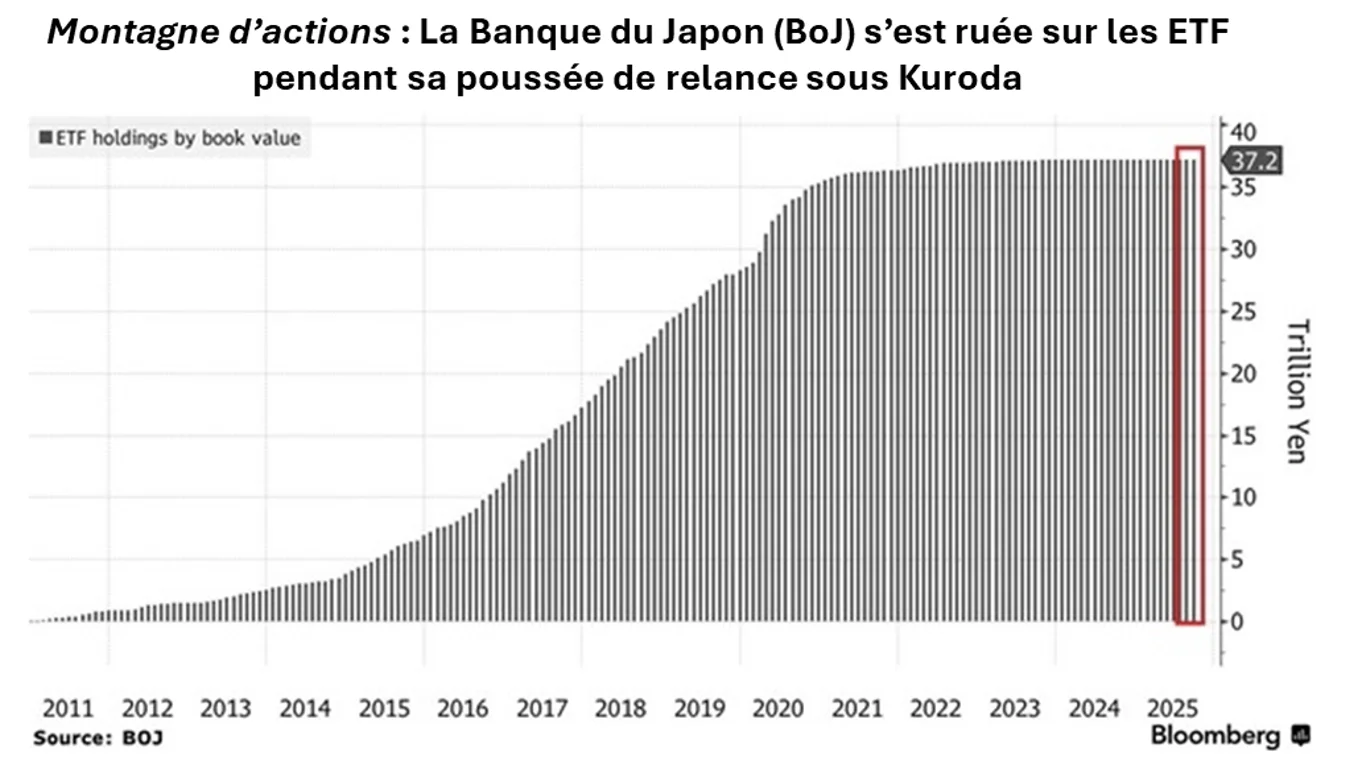

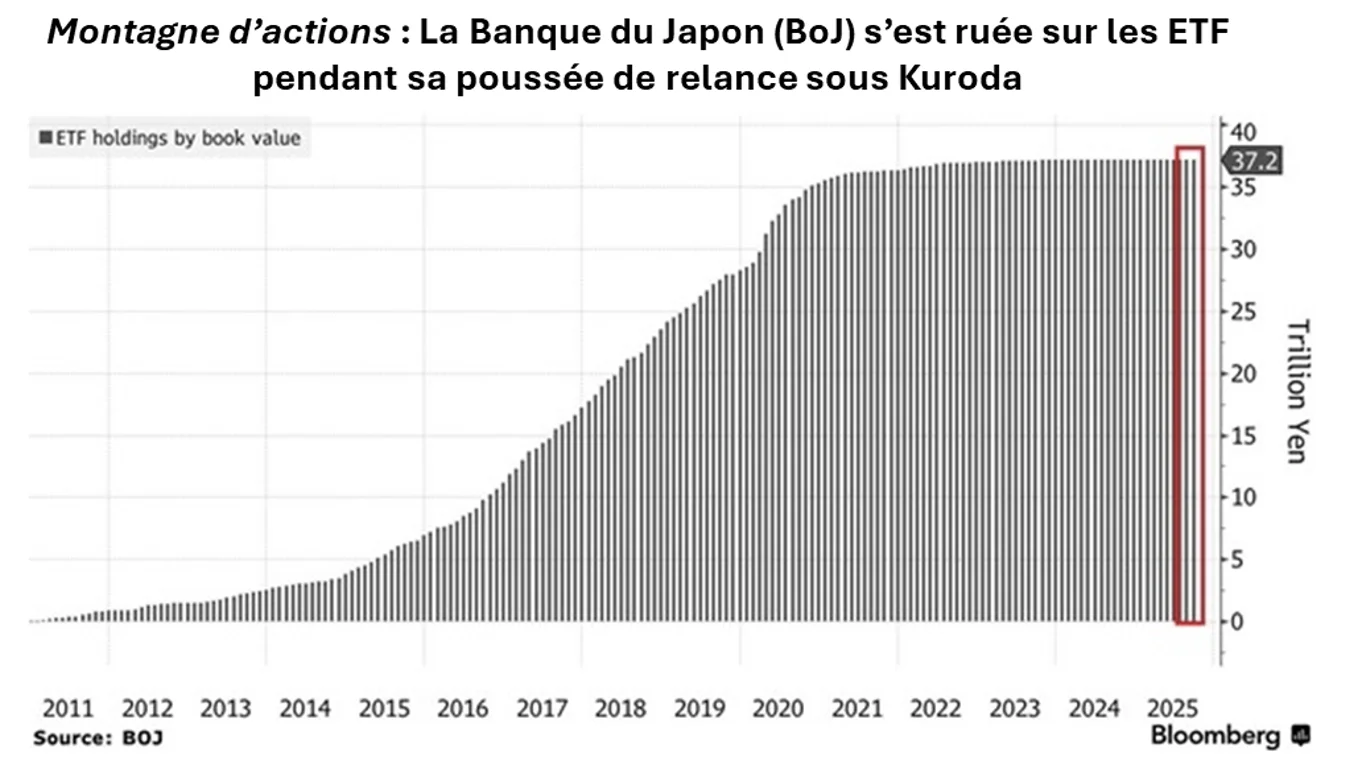

La Banque du Japon (BoJ) amorce un virage historique : après avoir accumulé pour 37,2 trillions de yens d’ETF à la valeur d’achat (book value), soit un peu plus de 250 milliards de dollars, la BoJ entame une politique de désengagement de ces derniers :

Les achats d’ETF, un programme débuté dès 2010

La Banque du Japon a commencé ses achats d’ETF en octobre 2010, dans le cadre de son premier programme d’assouplissement quantitatif et qualitatif (QE), le « Asset Purchase Program ». Ce sont au départ des montants limités d’achats d’ETF et de REITs (Real Estate Investment Trust) pour soutenir la liquidité et la confiance.

En 2013, sous l’ère de Haruhiko Kuroda et la politique dite « Abenomics », le programme a été fortement amplifié avec le « Quantitative and Qualitative Monetary Easing (QQE) », faisant des ETF un outil central de relance. Enfin, en 2016, la BoJ a doublé son rythme annuel d’achats d’ETF, passant de 3,3 trillions de yens à 6 trillions, accentuant son rôle de stabilisateur implicite du marché actions japonais.

Le poids de la BoJ sur le marché actions via les ETF

Qui c’est le plus gros ? C’est la BoJ !

Leur valeur marchande actuelle dépasse les 75 trillions de yens, soit environ 508 milliards de dollars. Par ce montage, la BoJ détient environ 7% du marché boursier japonais via ces ETF, ce qui en fait l’un des plus gros investisseurs individuels dans les actions japonaises.

Le 19 septembre 2025, la BoJ a annoncé qu’elle commencerait à vendre ces avoirs, mais à un rythme très étalé : environ 330 milliards de yens par an à la valeur d’achat, ce qui représenterait environ 620 milliards de yens par an à la valeur de marché (≈ 4,2 milliards de dollars) d’aujourd’hui.

Faut-il être inquiet pour le marché japonais ?

À ce rythme, il faudrait plus de 100 ans pour liquider l’ensemble du portefeuille… Ce geste marque une étape majeure vers la normalisation de la politique monétaire, mais témoigne aussi de la prudence avec un passage à l’acte dosé pour éviter des perturbations sur les marchés.

L’annonce de la Banque du Japon de commencer à réduire son immense portefeuille d’ETF ouvre plusieurs perspectives pour le marché actions japonais :

• Scénario prudent : si la BoJ respecte son rythme très étalé de ventes et soigne sa communication, l’impact restera modéré. Les indices pourraient digérer progressivement cette normalisation, avec des corrections limitées et contenues dans le temps ;

• Scénario plus agressif : en cas d’accélération des cessions ou de durcissement monétaire plus rapide que prévu, le marché serait confronté à davantage de volatilité. Les valeurs domestiques et les titres peu liquides seraient les plus vulnérables ;

• Scénario externe défavorable : si le désengagement de la BoJ se combine à un choc mondial (ralentissement américain, crise en Chine, tensions géopolitiques), l’effet amplificateur pourrait provoquer une sortie massive de capitaux et une correction marquée du marché japonais.

Pour le moment, nous estimons que nous sommes plutôt dans le premier scénario.

Par Gérald Grant, Fundesys

Lire aussi :

L’essor historique des ETF aux États-Unis : un tournant de marché

Les ETF adossés aux indices MSCI dépassent 2 000 milliards de dollars d’actifs

Evolution mensuelle des flux ETF 2022 à 2025

Le marché français des ETF continue de se démocratiser

Les ETF en 2025 : ESG, gestion active et digitalisation

ETF et assurance vie le combo gagnant

Avertissement

Les informations contenues dans ce document ne constituent ni une offre de vente d'un investissement ou d'un produit financier, ni un service de conseil en investissement financier. Elles ne sont pas données en relation avec un profil d'investisseur particulier ou formulées à destination d'un investisseur particulier. En conséquence, seul l'intermédiaire financier destinataire du présent document est habilité à répondre aux questions d'ordre fiscal, juridique ou financier qui lui seraient posées par sa clientèle concernant un quelconque investissement, lié ou non aux OPCVM présentes dans le présent document. Aucune partie de ce document ne peut être reproduite, stockée sur des systèmes informatiques ou transmise à̀ quiconque et par quelque moyen que ce soit, sans l’autorisation expresse de Fundesys.

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

%20(3).webp)

.webp)