Edmond de Rothschild AM : les élections US à l'ombre des préoccupations économiques

- Nos investissements sur les taux américains demeurent plus réduits, le risque d’une reprise inflationniste nous semblant plus matériel qu’en Europe.

- En effet, nous retenons que l’environnement économique demeure encore favorable aux actifs risqués, vu le dynamisme de la conjoncture US et les moindres risques de récession durable en zone euro.

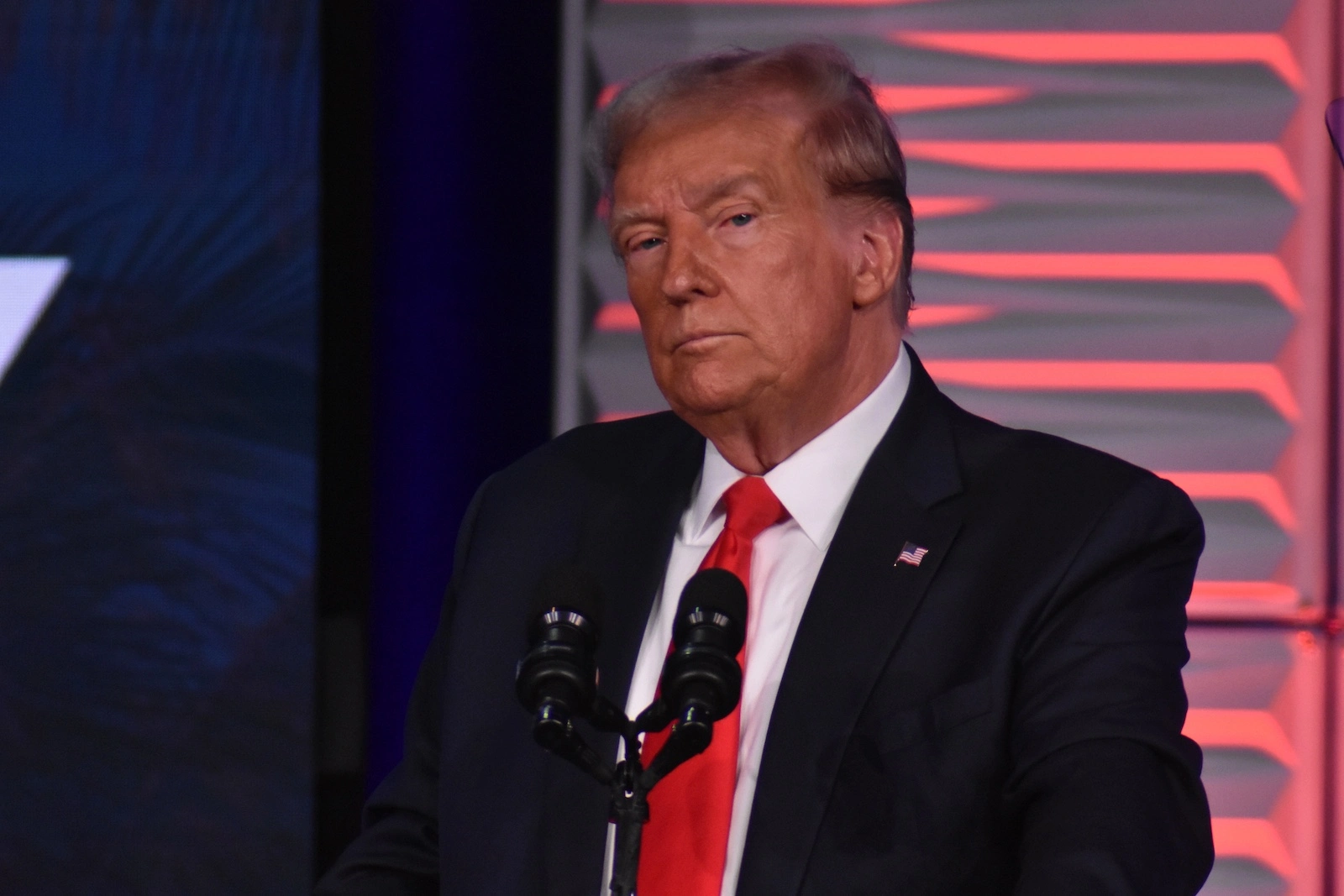

Le résultat du « Super Tuesday » est sans appel aux Etats-Unis : sauf évènement imprévisible, les prochaines élections présidentielles américaines verront s’affronter Joe Biden et Donald Trump. Cela n’a pour l’instant que peu de conséquences sur les marchés financiers. Les investisseurs sont plus focalisés sur l’environnement économique et l’évolution de l’inflation qui détermineront les prochains mouvements des banques centrales.

Aux Etats-Unis, même si la résilience de la croissance se confirme, les statistiques délivrent un peu moins de surprises positives. L’indicateur avancé ISM Manufacturing était en retrait pour le mois de février après le rebond du mois de janvier. L’ISM Services était aussi en légère baisse et en-dessous des attentes, mais toujours au-dessus du niveau de 50. Il est tiré à la baisse par les composantes « emploi » et « prix payés » alors que les nouvelles commandes sont en hausse. A l’inverse, les ISM européens sont révisés à la hausse mais restent sur des niveaux faibles principalement en Allemagne et dans une moindre mesure en France. Pour la zone Euro, l’ISM Composite repasse au-dessus du niveau de 50 à 50,2.

La BCE a tenu sa réunion cette semaine. Elle reste attentive à l’évolution des salaires pour confirmer la baisse tendancielle de l’inflation. Les dernières déclarations ont ainsi tendance à justifier un cycle de baisse des taux qui commencerait au mois de juin. Le prochain FOMC (réunion de la Fed) n’aura lieu que le 20 mars, mais Jérome Powell a pris la parole cette semaine devant le Congrès. Il attend aussi d’être plus confiant sur la trajectoire de l’inflation vers l’objectif de 2% pour modifier la politique monétaire. S’il a redit qu’il serait probablement approprié de baisser les taux cette année, le nombre de baisses dépendra alors de l’évolution de l’environnement économique.

Le Japon fait figure d’exception. En effet, avec l’extinction progressive des subventions au prix de l’électricité, l’inflation y repart à la hausse, à 2,5% après un point bas à 1,8% en janvier. Cela milite pour une hausse des taux afin de s’extraire des taux négatifs, mais la Banque du Japon l’envisage avec beaucoup de prudence.

S’agissant de nos choix d’allocation d’actifs, l’ajustement à la baisse du scénario de croissance/inflation de la BCE nous amène à conserver notre surpondération sur les taux d’intérêt, notamment sur la partie courte et intermédiaire de la zone euro.

En effet, nous tablons sur une baisse des taux directeurs de la BCE en juin étant donné que l’institution aura « beaucoup plus d’éléments en juin qu’en avril ». Nos investissements sur les taux américains demeurent plus réduits, le risque d’une reprise inflationniste nous semblant plus matériel qu’en Europe. Nous maintenons par ailleurs notre exposition sur les marchés d’actions à la neutralité en dépit des niveaux de plus en plus tendus sur les primes de risques et de conditions de liquidité moins favorables. En effet, nous retenons que l’environnement économique demeure encore favorable aux actifs risqués, vu le dynamisme de la conjoncture US et les moindres risques de récession durable en zone euro.

ACTIONS EUROPÉENNES

Les marchés européens ressortent en nette hausse sur la semaine, le discours de la BCE à la tonalité résolument « dovish », étant le principal catalyseur de ce mouvement. Certes, Christine Lagarde n’a pas baissé ses taux lors de son discours jeudi, mais la tonalité particulièrement conciliante autour d’un réajustement du scénario d’inflation plus favorable que prévu et traduisant une économie européenne en ligne avec les objectifs de la BCE aura fortement orienté les taux souverains à la baisse. Toutefois, si l’institution confirme son souhait de ne pas vouloir attendre le retour à 2% de l’inflation pour assouplir sa politique, elle reste « data driven » affirmant qu’elle aura plus de visibilité en avril, et encore davantage en juin.

D’un point de vue sectoriel, les secteurs davantage exposés à l’environnement de taux ressortent gagnants, à l’instar de l’immobilier, la technologie et les services publics. D’autres éléments plus spécifiques sont à noter : l’entreprise danoise Novo Nordisk qui représente aujourd’hui un poids tellement important dans les indices européens qu’elle aura tiré vers le haut tout le secteur de la santé suite à des essais cliniques positifs autour de son nouveau traitement contre l’obésité. Pour rappel, l’entreprise est devenue la première capitalisation boursière européenne devant le géant du luxe LVMH.

Le secteur se porte pourtant très bien, en témoigne le groupe Prada qui termine sur une bonne note son exercice avec une croissance de 18% à taux de change constant au T4 2023, en ligne avec les meilleurs du secteur tels qu’Hermes, Zegna, Brunello Cucinelli… D’un autre côté, Hugo Boss fait état des difficultés éprouvées par les marques plus grand public et voit son cours vivement corriger suite à des objectifs 2024 revus à la baisse. Le groupe avance des raisons macroéconomiques, avec des dépenses de consommateurs sensiblement détériorées par l’inflation.

Même constat pour Lufthansa et le secteur du tourisme. La compagnie table sur une stagnation de son résultat opérationnel, avec une hausse de la demande qui sera balayée par l’impact des grèves et la hausse des coûts liés au carburant. Deutsche Post se retrouve également sanctionné, pénalisé par la faiblesse de ses résultats du T4 2023 combiné avec la prudence de ses perspectives pour 2024 devant un manque de signaux positifs concernant un rebond du secteur logistique, souvent considéré comme un indicateur du dynamisme de la croissance mondiale.

Sur une note plus positive, Scor confirme la bonne santé du secteur assurantiel en Europe en améliorant ses ratios de rentabilité, de solvabilité et en augmentant son dividende grâce à des hausses tarifaires et des sinistres moins couteux que prévus.

ACTIONS AMÉRICAINES

Le S&P500 est en légère hausse de +0,4% sur la semaine, tiré par une forte hausse sur les semi-conducteurs, et Nvidia qui dépasse les 2 billions de dollars de capitalisation pour la première fois.

La saison de publications des résultats du quatrième trimestre touche à sa fin aux Etats-Unis et s’est accompagnée d’importantes publications cette semaine. C’est notamment le cas de Target ; le distributeur américain surprend positivement, en particulier sur ses prévisions de croissance des ventes, revues à la hausse contrairement à Costco, dont les revenus du T4 se sont avérés inférieurs aux attentes.

Mastec dans le secteur de l’ingénierie rebondit fortement sur l’annonce d’une forte génération de flux de trésorerie au T4, un carnet d’ordres rempli pour les deux prochains trimestres, ainsi qu’une amélioration des marges d’EBITDA prévue pour 2024. Le producteur de lithium américain Albermale corrige sur ses annonces de résultats et d’émission d’obligations convertibles, tandis que ce secteur demeure au plus bas depuis 2021. Dans le secteur des logiciels, Crowdstrike (cybersécurité) annonce des résultats supérieurs aux attentes pour le T4, ainsi qu’une hausse des prévisions pour le T1. Au sein des semi-conducteurs, Broadcom publie des résultats nuancés, mais qui témoignent d’une demande plus forte que prévue sur les segments IA, alors que Marvell déçoit sur la partie infrastructure et entreprise.

L’épisode New York Community Bank continue : la banque a annoncé avoir levé 1 milliard de dollars de la part de différents investisseurs, dont le fonds d’investissement de Steven Mnuchin.

L’activité sur les marchés de capitaux confirme sa reprise : l’IPO du réseau social Reddit devrait être réalisée avant la fin du mois sur une valorisation boursière de 6,5 milliards de dollars , en-dessous de sa valorisation datant de l’ère Covid. La fintech Suédoise Klarna évoque également son introduction en bourse aux Etats-Unis avant la fin d’année.

ACTIONS JAPONAISES

Les indices NIKKEI 225 et TOPIX ont gagné 1,10% et 1,60%, respectivement. En février, le marché actions japonais a enregistré des performances particulièrement solides. Cette progression plus rapide que prévu du marché s’explique par l’anticipation d'un report de la baisse des taux aux États-Unis, par la faiblesse du yen et par l'accélération attendue de la demande en matière d'IA. Sur deux mois, depuis le 4 janvier, l’indice NIKKEI 225 a bondi de près de 22% et a dépassé le seuil des 40 000 points.

Il s'est maintenu à peu près à ce niveau en mars, malgré un repli de 500 points qui l’a fait retomber aux alentours de 39 600 points le 7 mars. Ce qui est sûr, c’est que les investisseurs assistent actuellement à une évolution radicale sur le marché actions nippon. Cette situation devrait perdurer car les investisseurs étrangers, qui ont radicalement changé leur regard vis-à-vis des valeurs japonaises, disposent de capitaux disponibles importants. Cette tendance haussière pourrait même s’apparenter dans une certaine mesure à une bulle. Toutefois, nous n’observons aucune exubérance irrationnelle. Certaines valeurs liées aux semi-conducteurs sont certes un peu surévaluées.

Dans ce contexte, si la Banque du Japon abandonne ses taux d'intérêt négatifs lors de sa réunion de mars, le marché pourrait subir des chocs temporaires. Sur le marché des changes, la parité USD/JPY est restée proche de 150 yens entre le 29 février le 5 mars. Les taux d'intérêt américains à long terme ont baissé après le discours du président de la Fed, Jerome Powell, devant le Congrès et sous l’effet des indicateurs relatifs à l'emploi américain. Le yen s’est ensuite apprécié et s’est établi entre 148-149 en raison du resserrement de l’écart de taux entre le Japon et les États-Unis.

MARCHÉS EMERGENTS

L’indice MSCI EM a gagné 0,57% cette semaine (à la clôture des marchés jeudi). Taïwan a encore surperformé avec une hausse de 5,88% sous l’effet de l’envolée des valeurs liées à l'IA. L'Inde a également progressé de 0,8%, tandis que la Chine a sous-performé avec un repli de 2,23%. Le Mexique et le Brésil ont cédé respectivement 0,53% et 0,31%.

Les exportations chinoises ont augmenté de 7,1% en glissement annuel au cours des deux premiers mois de l’année (contre +1,9% anticipé), et les importations de 3,5% en glissement annuel (contre 2% prévu par le consensus). L’Assemblée nationale populaire a annoncé son nouveau plan de développement économique pour 2024, avec un objectif de croissance du PIB de 5% et un déficit budgétaire de 3%, des chiffres en ligne avec les attentes du marché. Les législateurs ont réitéré leur volonté de soutenir l’économie, en laissant entrevoir par exemple de nouvelles réductions du ratio des réserves obligatoires des banques (RRR), tout en lançant un vaste programme visant à une montée en gamme des biens de consommation et des biens d’équipement. La commission américaine de la sécurité intérieure a approuvé le projet de loi Biosecure, qui pourrait restreindre les relations commerciales avec les entreprises biotechnologiques chinoises pour des raisons de sécurité nationale. Parallèlement, AstraZeneca a validé un accord pour la construction d'une usine à Wuxi, ville symbole de la high tech chinoise. Nio a fait état d’une aggravation de ses pertes nettes au quatrième trimestre 2023 et a annoncé des prévisions décevantes pour le premier trimestre 2024. JD a publié des résultats supérieurs aux attentes, avec une croissance du chiffre d'affaires de 4% en glissement annuel, supérieure au consensus, et a surpris le marché avec un tout nouveau programme de rachat d'actions. Les résultats de Bilibili au quatrième trimestre 2023 ont été conformes aux attentes et ses perspectives sont de plus en plus positives, avec notamment un retour de la marge opérationnelle en territoire positif prévu au troisième trimestre 2024.

En janvier et février, les exportations de Taïwan ont atteint 68,6 milliards de dollars, soit une croissance de 9,7% en glissement annuel. TSMC a reçu des commandes de capteurs d’images de SONY pour sa nouvelle usine, ce qui pourrait contribuer à ses performances du quatrième trimestre de cette année. Ses capacités de production de transistors de 3/4 nm sont apparemment entièrement absorbées par les derniers accélérateurs d'IA de NVIDIA (H200 et B100).

En Corée, les exportations ont augmenté de 4,8% en février, contre 1,4% attendu. Samsung SDI a annoncé son intention de commencer à produire en masse des batteries à semi-solide pour les véhicules électriques et d'autres applications en 2027.

En Inde, l’indice PMI composite est resté très élevé, à 60,6, tandis que le PMI des services a légèrement reculé, en passant de 62 à 60,6 en février. En février, la collecte de la TPS (taxe sur les biens et services) a fait un bond de 12,5%, grâce au secteur automobile (ventes mensuelles au plus haut) et à l'industrie manufacturière. La consommation d'électricité du pays a augmenté de 8% en février, après 7% en 2023. Tata Motors a validé une scission de ses activités en deux sociétés cotées, l’une dédiée aux véhicules commerciaux et l’autre aux véhicules de tourisme. Kaynes Techonology a signé un accord de partenariat technologique avec ISO Technology afin de mettre en place une chaîne d'approvisionnement pour son activité d’externalisation de l’assemblage et des tests sur semi-conducteurs (OSAT) en Inde.

Au Brésil, Toyota a confirmé un projet d’investissement de 2 milliards de dollars d'ici 2030. Mercado Pago a augmenté la rémunération des dépôts à vue pour la porter à 105% du taux interbancaire à court terme (IDC).

DETTES D’ENTREPRISES

CRÉDIT

Bonne orientation sur les taux cette semaine avec en point d’orgue la BCE dont le discours laisse envisager des baisses de taux pour juin. Cette dernière souligne d’ailleurs qu’elle devrait atteindre les objectifs de 2% d’inflation d’ici début 2025 avec en filigrane des niveaux intermédiaires très proches à 2,3% dans les prochains trimestres. Les taux se détendent donc significativement : du vendredi 1er mars à la clôture au vendredi 8 mars à l’ouverture, le taux 10 ans allemand perd 13bp à 2,28%, tout comme le taux 2 ans 2,79%.

Sur les marchés de crédit les primes sont restées stables sur les bonnes notations et le haut rendement à respectivement 120bp et 350bp. A noter cependant que le Crossover casse à la baisse les 300bp cette semaine et ouvre vendredi à 294bp gage de l’appétit au risque sur la classe d’actif. Les flux acheteurs sur le crédit restent massifs comme le montre encore un marché primaire cette semaine très largement sursouscrit, ce qui permet aux émetteurs de resserrer les coupons payés sur leur nouveau papier. On notera notamment les nouvelles émissions hybrides de Telefonica 5,75% perpétuelle pour 1,1 milliard d’euros et Orsted 5,125% perpétuelle pour 750 millions d’euros. Coté financière, NN group émet une RT1 à 6,375% pour 750 millions d’euros, Banco Sondrio en Italie sort une nouvelle obligation à 5,5% de coupon, pour 300 millions d’euros.

Côté émetteur la bonne nouvelle de la semaine provient du résultat des banques allemandes LBBW et Deutsche Pfandbriefbank. Touchés par les inquiétudes concernant leur exposition au segment en souffrance de l’immobilier commercial aux Etats Unis, les deux émetteurs ont plutôt rassuré le marché sur leur capacité à provisionner sans toutefois dégrader leur position de capital. PBB a notamment annoncé couper son dividende mais continue de verser les coupons sur son obligation AT1.

Portée par les taux, la classe d’actifs obligataire dans son ensemble enregistre des performances positives : +0,13% sur les bonnes notations (-0,25% YTD), et +0,68% sur le haut rendement qui reste largement positif depuis le début de l’année à +1,46% en raison de la très bonne tenue des primes.

CONVERTIBLES

Le marché des obligations convertibles continue à progresser tiré par la bonne performance du marché des actions.

Aux Etats-Unis, le marché continue à être porté par les valeurs technologiques à l’image de Nvidia qui gagne encore 12% sur la semaine. A noter cependant que le secteur de la cyber sécurité affiche une performance négative à l’image de Palo Alto et de Zscaler malgré la publication de bons résultats de la part de Crowdstrike.

En Europe, nous mentionnerons les bons résultats de la part de plusieurs émetteurs comme Spie et Saipem avec une performance respectivement de 6% et 8% sur la semaine . A contrario, la société DPost et Nexi affichent une performance négative de -7% et -6%. De son côté, la société AMS a informé le marché qu'un important projet impliquant les deux usines de Kulim en Malaisie avait été annulé de manière inattendue et que, par conséquent, la société avait dû prendre des provisions sans effet de trésorerie de 600 à 900 millions d'euros au premier trimestre 24 et réduire considérablement les prévisions de croissance à moyen terme. Le marché spécule que le projet est lié à la montre Apple pour la production d'écrans micro-LED qui devait commencer en 2026. La direction va maintenant envisager une vente éventuelle de la deuxième phase de cette usine. L'entreprise s'était engagée à investir 800 millions d'euros dans cette usine en 2022.

Le marché primaire des obligations convertibles a continué de s'envoler : 6,5 milliards de dollars de nouvelles obligations ont été émises au cours de la première semaine de mars, ce qui porte le total mondial depuis le début de l'année à près de 21 milliards de dollars. Le rythme est particulièrement prononcé aux États-Unis, puisque toutes les émissions de la semaine proviennent d'émetteurs basés aux Etats-Unis. La région atteint 17 milliards de dollars depuis le début de l'année.

Contributeurs

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.webp)