La crise de l’immobilier redéfinit la hiérarchie des classes d’actifs (Euryale AM)

Investir en immobilier, c’est investir dans un rendement locatif. Afin de réduire son risque, l’investisseur privilégie par nature une allocation favorisant des actifs « de qualité » ou présentant une localisation avantageuse pour un marché donné. Ainsi, ces dernières années, les véhicules proposant d’investir dans un portefeuille de bureaux ou de commerces de pied d’immeuble ont constitué le noyau principal des allocations patrimoniales, grâce à leur caractère dit prime et stable, autour duquel gravitaient des actifs alternatifs, comme ceux de santé par exemple. C’est l’approche « cœur/satellite » que l’on connaît en valeurs mobilières.

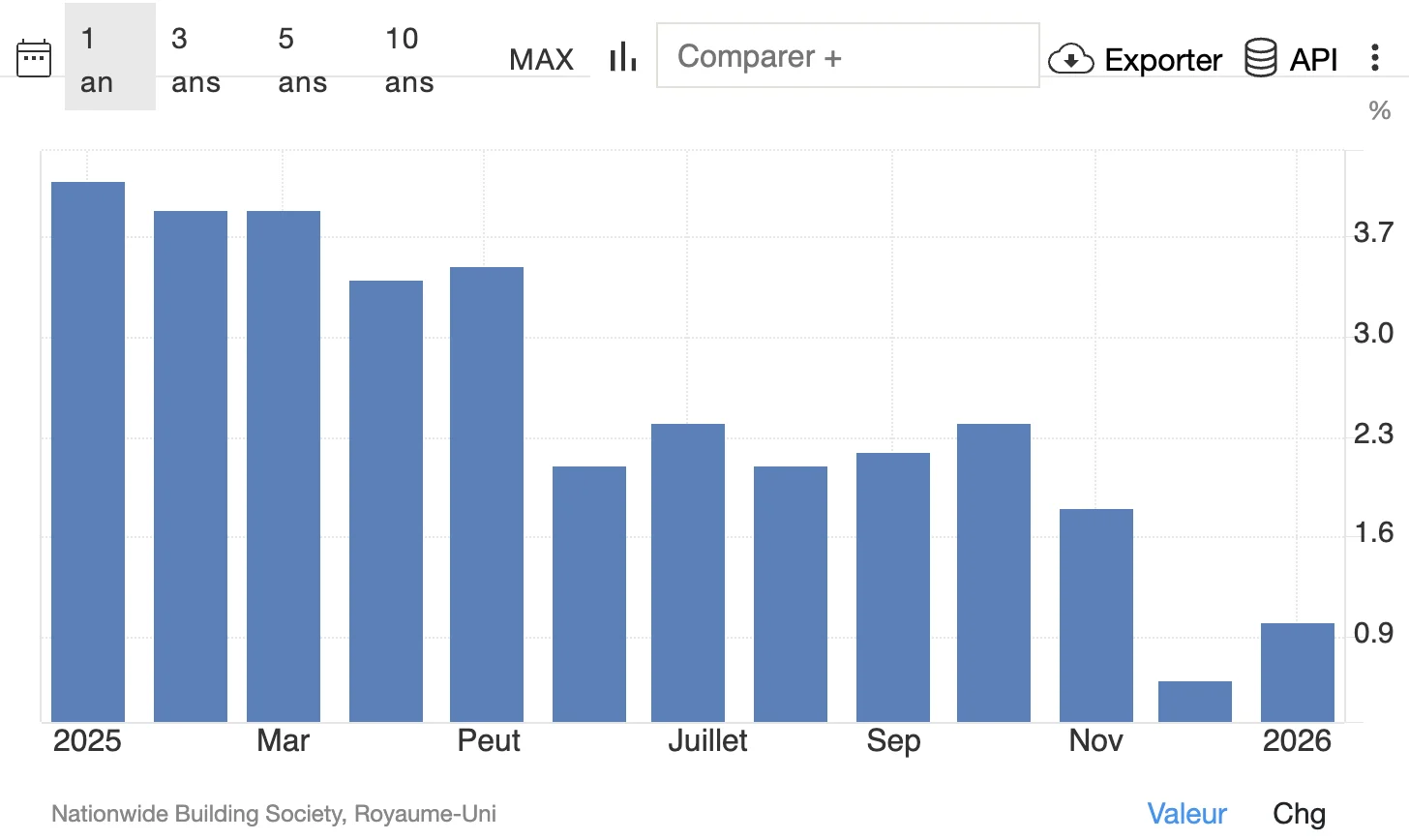

Mais la crise structurelle des usages et la hausse des taux ont rebattu les cartes. Ce sont les actifs qui constituaient traditionnellement le cœur des allocations, réputés comme peu risqués, qui ont subi les plus fortes corrections. Le marché du bureau francilien s’est révélé être le plus sensible aux différents bouleversements de ces quatre dernières années. La hausse rapide des taux directeurs entre juin 2022 et septembre 2023 a stoppé la dynamique de revalorisation des actifs immobiliers enclenchée à partir de 2012, entraînant une dévaluation marquée, en particulier pour les actifs cycliques : bureaux, logistique et commerces. Le marché du bureau a également souffert de la double peine des changements d’usages liés à l’essor du télétravail après le Covid : du bureau campus au bureau nomade, les formats demandés par les entreprises ont changé du tout au tout, et cette évolution est loin d’être terminée ou garantie…

Dans ce contexte de retournement de marché, seuls certains actifs, à l’instar de la santé, se sont montrés structurellement résilients face à la crise. Ces actifs, autrefois qualifiés d’alternatifs, se retrouvent aujourd’hui, légitimement, au cœur d’une stratégie d’allocation patrimoniale visant à la fois à préserver le capital et préparer l’avenir. Quand les actifs de bureaux et de commerces vont plutôt désormais constituer des points d’entrée – tout aussi légitimes -en raison de leurs récentes dévaluations.

Acycliques, et donc par nature beaucoup moins sensibles aux fluctuations économiques, les actifs de santé ont fait la preuve de leur résilience et n’ont que peu, ou pas, perdu en valeur. Ils offrent, de surcroit, une visibilité unique à long terme compte tenu des besoins structurels croissants du secteur, que ce soit en matière d’hébergement de santé ou de structures associées aux soins en général. Prenons pour seule illustration la question du vieillissement de la population en France avec une estimation à 2 millions de personnes dépendantes en 2024. Le besoin de soin, d’accompagnement et d’hébergement est énorme et constitue un marché à venir dynamique et stable dans sa croissance, d’autant plus que les opérateurs privés, locataires des fonds immobiliers, prendront nécessairement le relais d’un secteur public à bout de ressources. Cette catégorie d’actifs représente également une opportunité d’investissement à l’international. Contrairement à l’hexagone où les baux « 3-6-9 » sont la norme, les opérateurs étrangers s’engagent le plus souvent sur des baux très longs, jusqu’à 30 ans ferme... Avec sa SCPI Pierval Santé dédiée à ce type d’actifs, Euryale œuvre depuis 10 ans à soutenir les besoins de ce secteur tout en offrant aux investisseurs une stabilité du capital et un risque maîtrisé par la diversité géographique à l’international.

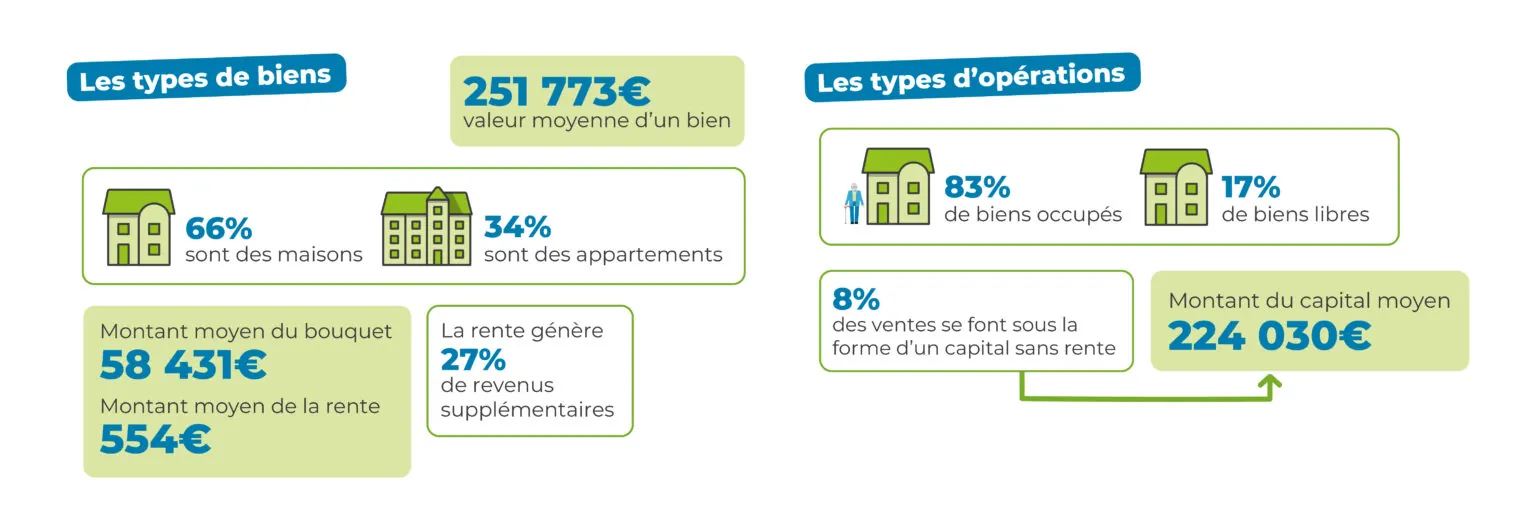

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.webp)