L'évolution floutée du régime LMNP 2024

La différenciation présente un enjeu de taille puisque l'impact fiscal de ces deux régimes diverge profondément. Pour autant, les discussions s'intensifient quant à une remise en cause du régime LMNP, voire un alignement des deux régimes.

Dans ce contexte on peut se demander quels changements attendent le régime LMNP en 2024 et à postériori ?

Les débats relatifs à la loi de finance 2024 ainsi que les modifications envisagées ont pour objectif de restreindre les avantages fiscaux liés à la location meublée. Ce sont notamment les meublés de tourisme qui sont visés, considérés comme négatifs pour l’accès au logement de longue durée.

Pour rappel, une location nue correspond à la location d’un bien immobilier sans aucun meuble ni équipement autre que les équipements nécessaires. Les seuls équipements fournis dans une location nue sont des sanitaires, une salle de bains et des éléments de cuisine, soit tous les éléments indispensables à l’habitation d’un bien immobilier.

Fiscalement, les recettes brutes sont imposées dans la catégorie des revenus fonciers (RF), offrant deux régimes fiscaux :

- Le régime micro-foncier : il concerne des revenus inférieurs à 15 000 € par an. Un abattement de 30% est alors appliqué de sorte que le propriétaire déclare in fine 70% des loyers encaissés. Les charges d’exploitation et les charges financières ne sont pas déductibles sous ce régime.

- Le régime réel foncier : il s’impose aux revenus supérieurs à 15 000 € par an. Le propriétaire va pouvoir déduire des loyers encaissés les charges et les frais liés à l’exploitation de son bien. Le propriétaire est libre de choisir ce régime même si les loyers encaissés sont inférieurs au seuil indiqué de 15 000 € par an.

En comparaison, le statut de Loueur Meublé Non Professionnel (LMNP) est une option fiscale pour les bailleurs non-professionnels qui louent des biens immobiliers meublés.

Pour être éligible au statut LMNP, le bailleur doit respecter certaines conditions alternatives :

- Le plafond de revenus théorique est de 23 000 € par an

- Les revenus doivent représenter moins de 50 % du revenu global du foyer fiscal pour les propriétaires louant des biens meublés classiques, et de 71 % pour les propriétaires de biens meublés de tourisme classés ou de chambres d'hôtes.

- Ne pas être inscrit au registre du commerce et des sociétés (RCS) en tant que loueur de meublés professionnel (LMP).

Fiscalement, les revenus sont imposés dans la catégorie des bénéfices industriels et commerciaux (BIC), offrant deux régimes fiscaux :

- Le régime micro-BIC : il concerne les revenus inférieurs à 77 700€ par an (ou 188 700 € dans certains cas). Un abattement de 50% (ou 71% dans certains cas) est appliqué de sorte le propriétaire déclare in fine 50% des loyers encaissés (ou 29% dans certains cas). Les charges d’exploitation et les charges financières ne sont pas déductibles sous ce régime.

- Le régime réel BIC : il s’impose aux revenus supérieurs à 77 700 € par an (ou 188 700 € dans certains cas). Le propriétaire va pouvoir déduire des loyers encaissés les charges et les frais liés à l’exploitation de son bien mais également les amortissements du bien. Le propriétaire est libre de choisir ce régime même si les loyers encaissés sont inférieurs au seuil de 77 700 € par an.

Par ailleurs, la plus-value réalisée lors de la cession d'un bien loué meublé est jusqu’alors imposée comme une plus-value privée et non comme une plus-value professionnelle.

Elle est alors calculée en faisant la simple différence entre le prix de vente et le prix d'achat du bien, sans prendre en considération les amortissements pratiqués tout du long de la période de location. Cette méthode a permis à un grand nombre de propriétaires LMNP de réduire considérablement, voire d'éliminer complètement, leur imposition sur la revente de leur bien.

La loi de finance 2024 apporte quelques modifications à la fiscalité immobilière et certains contribuables seront définitivement impactés, et ce, dès la déclaration d’imposition 2024 sur les revenus 2023.

La location meublée de courte durée fait partie des sujets de la nouvelle loi de finance. Considérée trop avantageuse par rapport à la location de longue durée, elle fait l’objet de longs débats parlementaires qui vont d’ailleurs se prolonger en ce début d’année.

Quels sont les changements attendus pour les loueurs en meublé non professionnels ?

La loi de finances pour 2024 a été publiée au journal officiel le 30 décembre 2023. Elle modifie significativement le régime fiscal de la location meublée dit « de tourisme » dans la confusion la plus totale.

En effet, « à la suite de l’adoption de cette loi, le gouvernement a annoncé que ces nouvelles règles fiscales auraient été incluses et votées « par erreur » au sein de la loi de finances pour 2024. C’est principalement un amendement qui a été adopté par le Sénat, non voulu par le Gouvernement, qui a pour conséquence l’application de ces nouvelles règles, et ce, dès 2023. »

En tout état de cause, l’objectif de la mesure vise à pénaliser principalement les locations de tourisme type airbnb, abritel, booking, etc notamment lorsque le contribuable est soumis au régime du micro-BIC (article 50-0 du code général des impôts).

La Loi de finance 2024 vient en effet bouleverser de manière substantielle le régime micro-BIC des propriétaires de biens immobiliers loués meublés dont la vocation est essentiellement saisonnière (appelé également « location meublée de tourisme »), à la fois en termes de seuil et d’abattement forfaitaire (https://bofip.impots.gouv.fr/bofip/14109-PGP.html/ACTU-2024-00003).

Une distinction s’opère cependant entre les meublés de tourisme non classés, classés en zone tendue et classés en zone non tendue.

Les nouveaux seuils d’applicabilité du régime micro-BIC

Jusqu’à la promulgation de la loi de finance 2024, un loueur meublé non-professionnel était soumis de plein droit au régime micro-BIC lorsque ses recettes brutes annuelles des deux années civiles précédentes étaient inférieures aux seuils suivants :

- Pour les activités de location de meublés de tourisme classés : 188.700 €.

- Pour les autres activités de location meublée (longue durée et meublés de tourisme non classés) : 77.700 €.

La loi de finances pour 2024 abaisse le seuil à 15.000 € pour les activités de location de meublés de tourisme prévues à l’article L.324-1-1 du code du tourisme. Ainsi, dès lors qu’un propriétaire loue un bien immobilier, « et qu’il s’agit d’un séjour à la journée, à la semaine ou au mois », il est soumis de plein droit au régime du micro-BIC si ses recettes annuelles sont inférieures au seuil précité de 15.000 €. Au-delà de ce seuil, il est obligatoirement soumis au régime du réel.

Les biens de type chambres d’hôtes ou parahôtellerie ne sont pas concernés. Ils conservent donc le seuil de 188.700 €.

Un doute persiste sur le point de savoir si le seuil de 15.000 € s’applique uniquement aux locations de meublés de tourisme classés ou également aux locations de meublés de tourisme classés. Certains considèrent que ce seuil ne devrait concerner que la location de meublés de tourisme non classés, sachant que le paragraphe 1 de l’article 50-0 I du code général des impôts n’a pas été modifié par la loi de finance 2024 (https://www.legifrance.gouv.fr/codes/article_lc/LEGIARTI000048844097).

Il convient de rester prudent quant à l’interprétation à retenir, sachant que le paragraphe 1 bis du même article vise le seuil de 15.000 € par référence à l’article L.324-1-1 du code du tourisme (https://www.legifrance.gouv.fr/jorf/article_jo/JORFARTI000048727398), article ne distinguant pas la location de meublés de tourisme classés ou non classés : « toute personne qui offre à la location un meublé de tourisme, que celui-ci soit classé ou non au sens du présent code… ».

Bien que ce doute persiste face à la confusion permise à la lecture de la loi de finance 2024, il est évident qu’un loueur d’un bien immobilier meublé de tourisme non classé n’est plus soumis au régime du micro-BIC, dès l’instant que ses recettes des deux dernières années civiles dépassent le seuil de 15.000 €.

Cela devrait concerner de nombreux contribuables, et ce, rétroactivement dès l’année 2023. En effet, conformément à l’article 1er de la loi de finance 2024, les changements évoqués ci-dessus devraient s’appliquer pour l’imposition des revenus dès l’année 2023. Il n’est pas exclu que face à cette pagaille des mesures soient votées pour établir une transition en douceur.

L’abattement forfaitaire relatif au régime micro-BIC

Jusqu’à l’entrée en vigueur de la loi de finance 2024, lorsqu’un loueur de meublés de tourisme non classés choisissait le régime micro-BIC, il bénéficiait d’un abattement forfaitaire de 50% sur le montant de ses recettes brutes encaissées. Pour un bien meublé de tourisme classé, l’abattement forfaitaire était de 71%.

La loi de finance 2024 abaisse cet abattement forfaitaire à 30% (https://www.legifrance.gouv.fr/jorf/article_jo/JORFARTI000048727398). En pratique, le régime du micro-BIC est donc désormais aligné sur celui d’une location nue relevant du régime du micro-foncier.

S’il ne fait aucun doute que les loueurs de meublés de tourisme non classés sont exposés à ces changements, un doute subsiste pour les loueurs de meublés de tourisme classés, qui bénéficiaient jusqu’à présent d’un abattement forfaitaire de 71% dans le cadre du régime micro-BIC, l’article L.324-1-1 du code du tourisme (https://www.legifrance.gouv.fr/jorf/article_jo/JORFARTI000048727398), article ne distinguant pas la location de meublés de tourisme classés ou non classés : « toute personne qui offre à la location un meublé de tourisme, que celui-ci soit classé ou non au sens du présent code… ».

Pour les chambres d’hôtes et groupe para-hôtelier, pas de changement en perspective, ils conservent donc l’abattement de 71%.

Concernant les meublés classés, une distinction géographique semble s’opérer entre zones tendues et zones non tendues.

L’abattement resterait à 71% lorsque deux conditions cumulatives sont remplies :

- Le bien immobilier loué en meublé de tourisme classé ne doit pas être situé dans une zone où il y a un déséquilibre marqué entre l’offre et la demande de logements. Selon les travaux parlementaires, il s’agit des zones rurales non tendues.

- Les recettes hors taxes afférentes à l’activité de location meublée réalisée au cours de l’année civile précédente ne doivent pas dépasser 15.000 euros.

Si ces conditions cumulatives ne sont pas remplies, l’abattement repasserait à 50% voire à 30% comme pour les locations de meublés de tourisme non classés.

Pourquoi ces mesures ? Les changements envisagés pour le LMNP visent à réduire la prolifération des locations saisonnières. Les autorités espèrent ainsi augmenter l'offre de biens habitables de longue durée et favoriser l'accès au logement pour le plus grand nombre.

En supplément, le projet de loi de finance 2024 incluait de nombreux amendements faisant référence à une « réintégration des amortissements dans le calcul de la plus-value pour les locations de tourisme », pour le moment sans suite. Un amendement prévoyait en effet une modification du calcul de la plus-value en cas de revente.

Jusqu’à présent, les loueurs en meublé non professionnels bénéficiaient du régime des plus-values de cessions immobilières des particuliers. La plus-value imposable correspond alors à la différence entre le prix de cession et le prix d’acquisition du bien immobilier, sans intégrer les amortissements déduits. Ce faisant, il devient possible de réduire sa base imposable, voire même la supprimer. Cet avantage fiscal permet donc de réaliser des économies d’impôt très importantes.

Cet amendement n’impactait pas la déduction des amortissements pour le régime réel, mais il proposait leur réintégration au calcul de la plus-value pour le régime Micro-BIC. Cela peut avoir de lourdes conséquences sur le niveau d’imposition en cas de revente.

En définitive, c’est une véritable croisade contre la location meublée dite de tourisme vers laquelle nous semblons nous diriger. Affaire à suivre…

Contributeurs

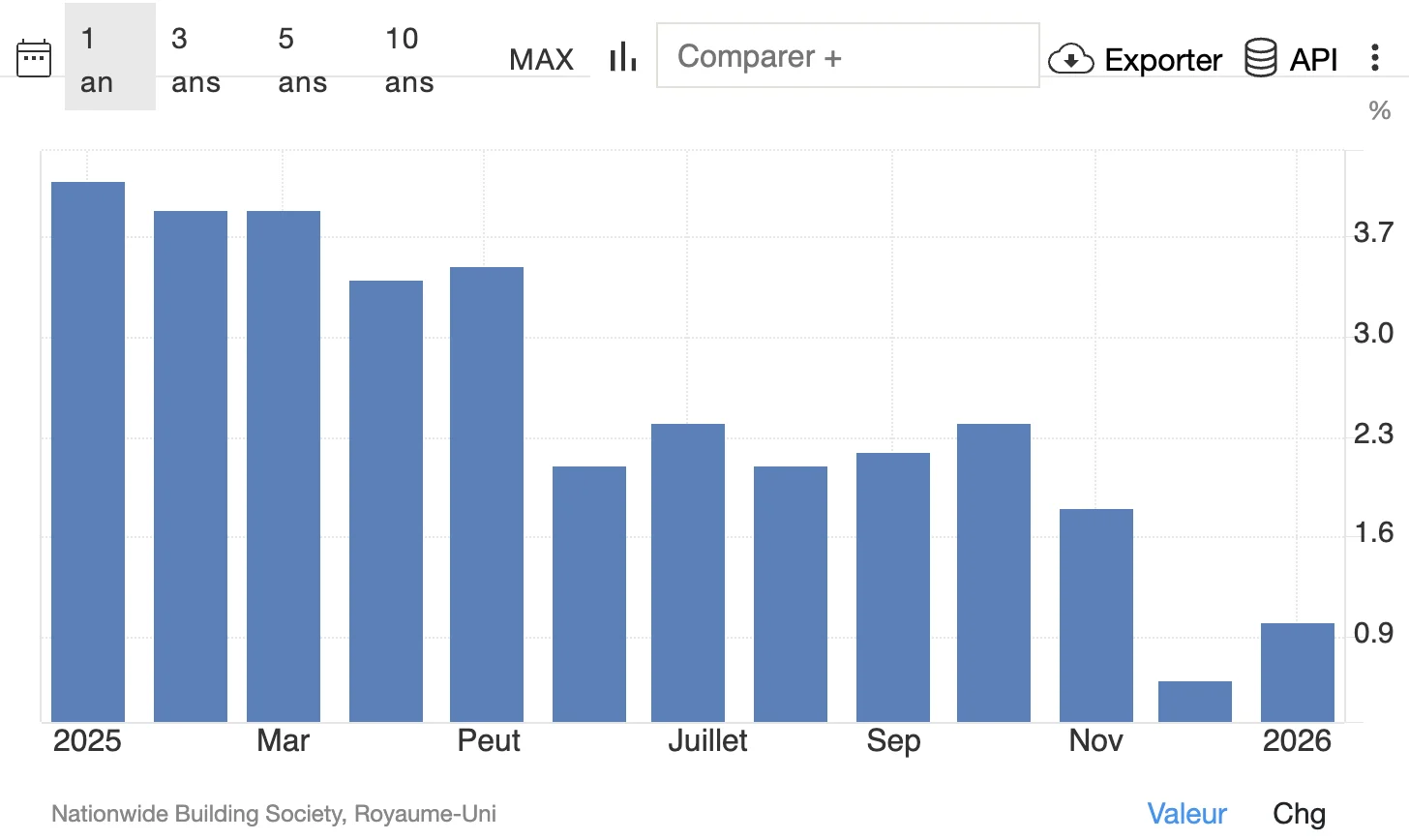

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.webp)

.webp)