La Fed va-t-elle continuer à soutenir les marchés financiers ? (Dorval AM)

Après des messages contradictoires de Jerome Powell lors de sa dernière conférence de presse, les investisseurs s’interrogent. Nous pensons cependant que la Fed garde une réelle marge de manœuvre, grâce à un contexte désinflationniste plutôt encourageant.

Soufflant le froid puis le chaud le 29 octobre, Jerome Powell a surpris les marchés. Les débats internes à la Fed l’ont conduit à tempérer les attentes : une nouvelle baisse des taux en décembre n’est plus acquise, après celles de septembre (-25 pb) et d’octobre (-25 pb). Stephen Miran, représentant de l’administration Trump, continue de plaider pour un assouplissement plus marqué, tandis que Jeffrey Schmid, président de la Fed de Kansas City, s’est pour la première fois opposé à une nouvelle détente monétaire. Plusieurs responsables de la Banque centrale affichent d’ailleurs leur prudence dans un contexte politique qui menace son indépendance, et du fait d’un « shutdown » qui perturbe la publication des statistiques économiques.

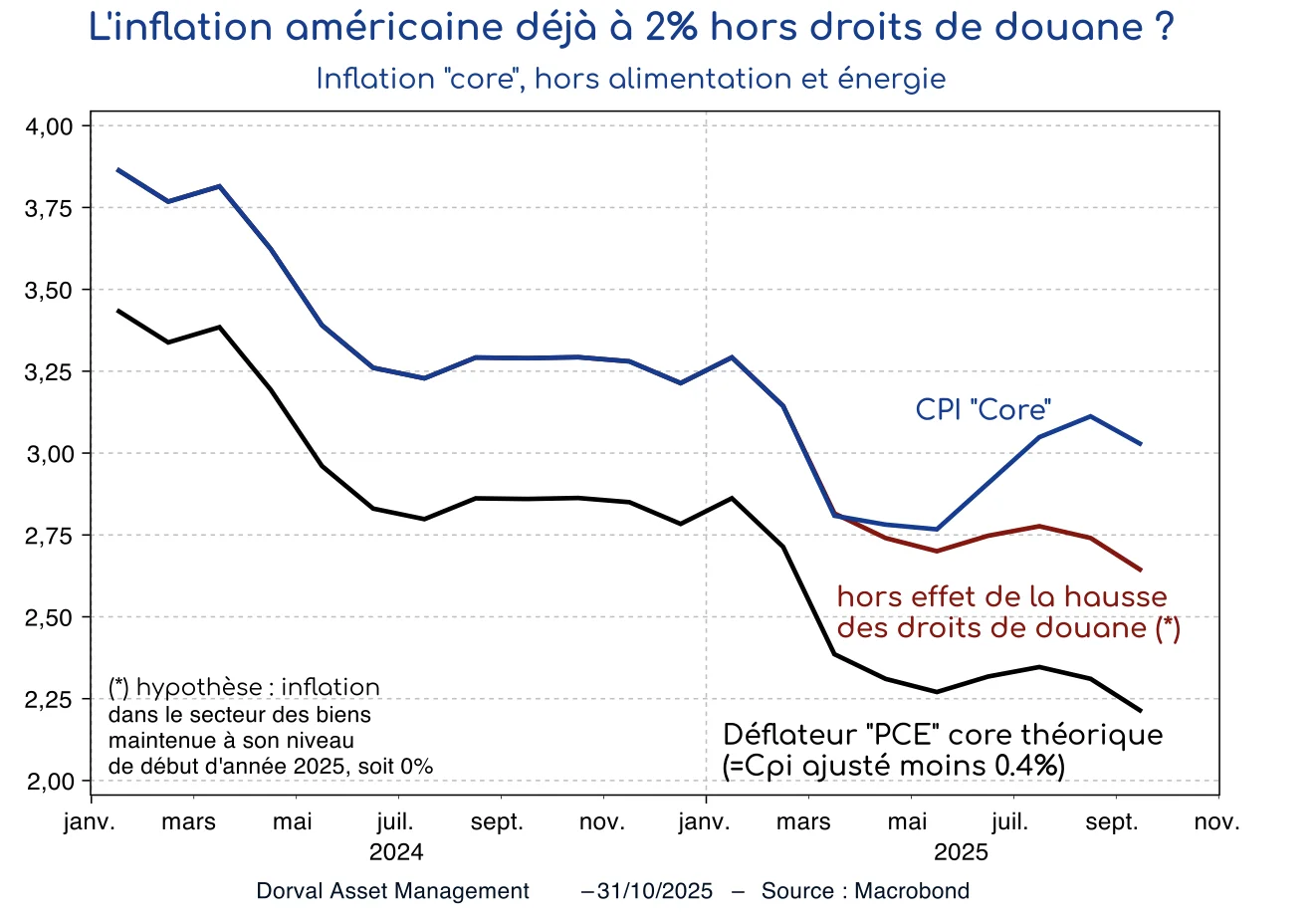

Pourtant, le diagnostic dressé par Powell reste globalement favorable à un biais accommodant. L’économie américaine demeure peu inflationniste. Jerome Powell a même cité une estimation « 2,3 à 2,4 % » pour le déflateur de la consommation ajusté de l’effet des droits de douane. Nos propres calculs – qui font l’hypothèse d’une inflation des biens stable tout au long de l’année 2025 – conduisent à un résultat similaire (graphique 1).

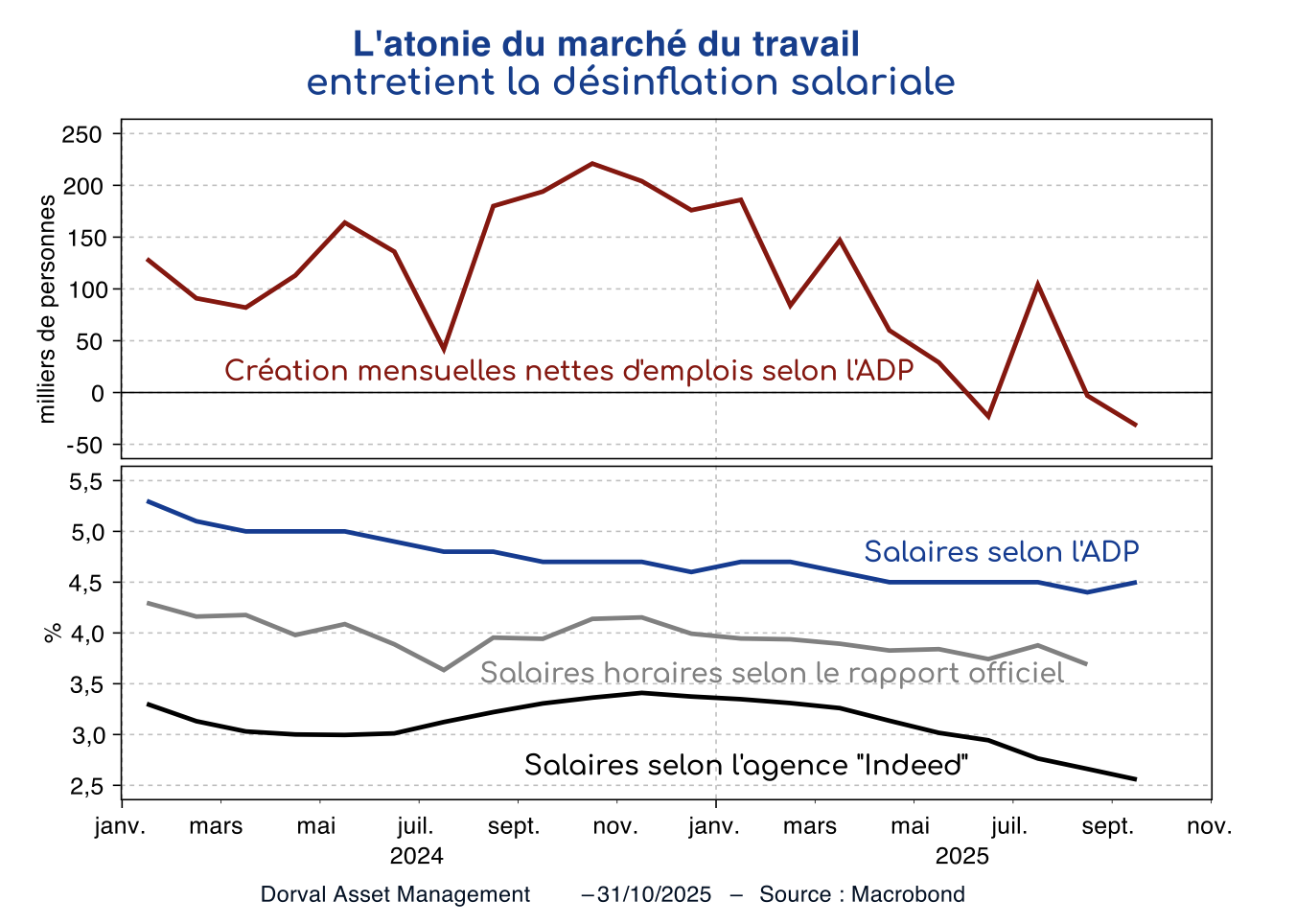

Deux dynamiques expliquent ce résultat : la modération des loyers et une certaine atonie du marché du travail. Aucune vague massive de licenciement n’est à déplorer, mais les embauches se tarissent.Selon l’enquête ADP, l’emploi privé aurait même reculé en septembre, favorisant la poursuite de la tendance à la désinflation salariale (graphique 2).

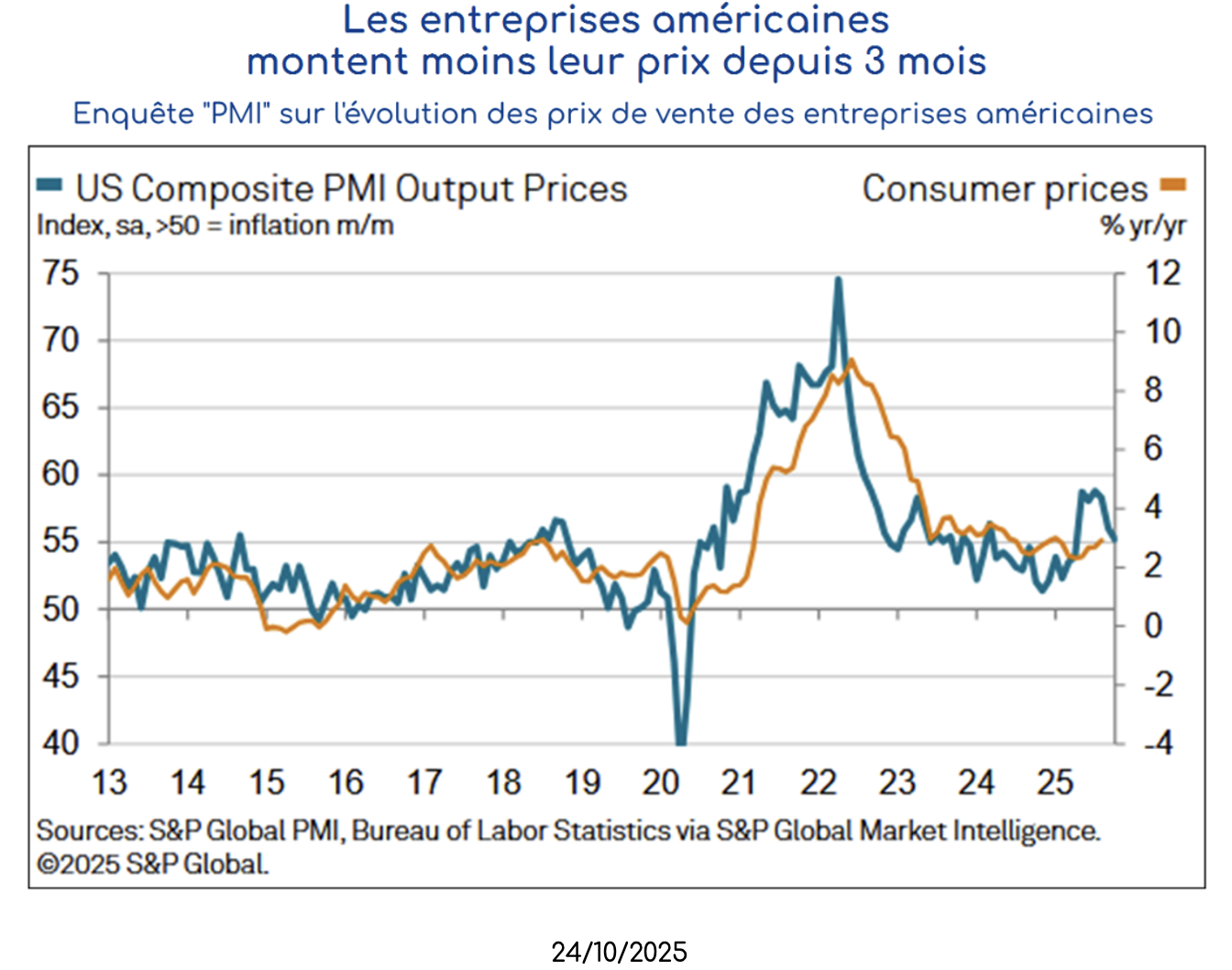

Ce constat d’une économie moins inflationniste est confirmé sur un autre front. D’après S&P Global, les entreprises américaines ont modéré la hausse de leurs prix de vente depuis l’été (graphique 3), malgré le renchérissement des importations. S&P Global attribue ce manque de « pricing power » à une demande modérée et à une forte concurrence.

La politique monétaire demeurant, selon Jerome Powell, « modestement restrictive », elle garde la possibilité de baisser encore ses taux dans ce contexte plutôt désinflationniste. Cette situation constitue un environnement presque idéal pour les marchés financiers : les anticipations de croissance restent soutenues par le boom de l’IA et la stabilisation progressive de la politique commerciale, tandis que la Réserve fédérale conserve son « put », cette capacité d’intervention qui rassure les investisseurs en cas de problème conjoncturel.

A terme, cependant, cet équilibre pourrait être remis en cause si le marché de l’emploi se raffermit alors que l’effet de la hausse des droits de douane se fait encore sentir sur les prix. C’est sans doute ce qui incite certains membres de la Fed à plaider pour davantage de prudence. Pour l’heure, nous considérons que le « put » de la Fed demeure intact. Nous maintenons donc notre position en contrats futures sur les obligations américaines à 10 ans, servant de couverture partielle du risque actions dans notre principal fonds patrimonial global.

Extrait de la lettre hebdo de Dorval AM

Lire aussi :

Contributeurs

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.webp)