Succession : pourquoi les Français privilégient l’assurance-vie au testament

Une préférence nette pour l’assurance-vie dans la transmission de patrimoine

En matière de succession, l’assurance-vie s’impose comme l’outil privilégié des Français. Selon les données citées par Capital dans son article du 16 mai 2025, cette solution est plébiscitée pour sa capacité à faciliter la transmission de patrimoine, souvent au détriment du testament. Ce choix repose sur des critères fiscaux, juridiques et pratiques, qui renforcent l’attractivité de ce produit d’épargne dans un cadre successoral.

Les nombreux atouts de l’assurance-vie en cas de décès

L’un des arguments majeurs en faveur de l’assurance-vie réside dans son traitement fiscal avantageux. Pour les primes versées avant 70 ans, chaque bénéficiaire peut recevoir jusqu’à 152 500 euros sans droits de succession¹. Ce régime fiscal spécifique permet d’optimiser la transmission en réduisant fortement les prélèvements fiscaux par rapport à une succession classique.

Autre avantage notable : la liberté dans la désignation des bénéficiaires. Le souscripteur peut nommer qui il souhaite, y compris hors du cercle familial, et modifier cette clause à tout moment sans acte notarié. Cela offre une flexibilité précieuse dans la gestion de ses volontés patrimoniales, tout en garantissant une confidentialité renforcée : les capitaux transmis ne figurent pas dans l’actif successoral et ne sont pas soumis à publicité ou inventaire.

L’assurance-vie permet aussi de transmettre hors succession, c’est-à-dire en dehors des règles de partage prévues par le Code civil. Cette dissociation ouvre la voie à une stratégie d’optimisation ou de répartition ciblée, parfois en faveur d’un enfant, d’un conjoint ou d’un tiers non héritier.

Lire aussi :

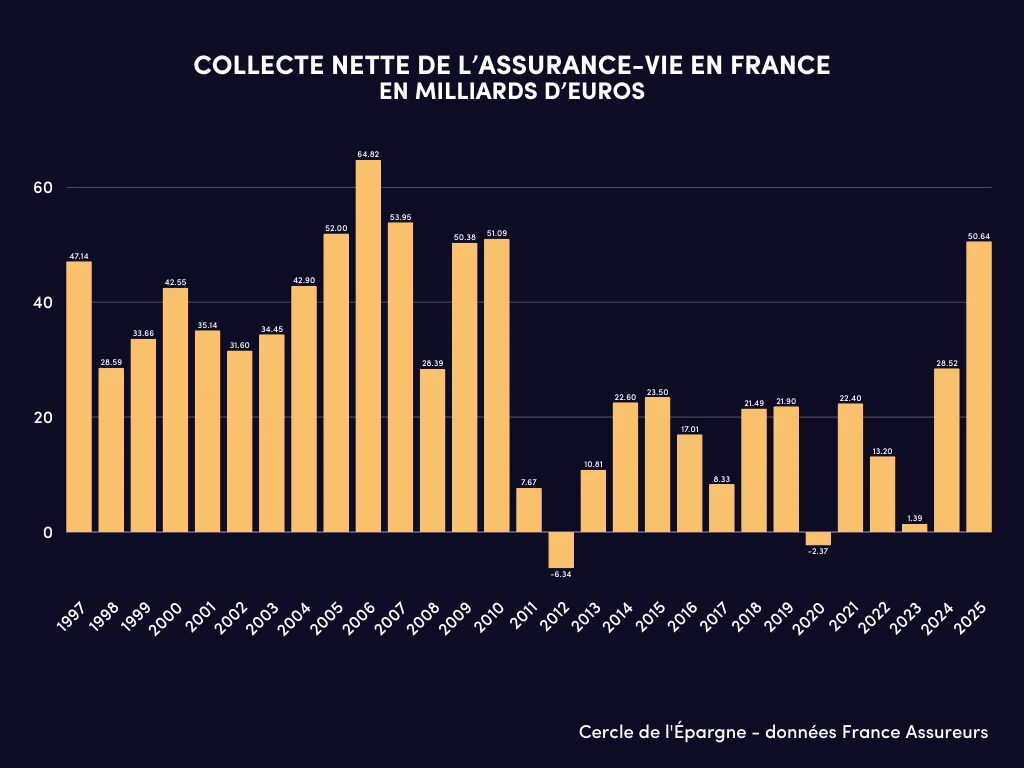

Assurance vie : 14,4 milliards d’euros collectés au T1

Réforme fiscale de l'assurance-vie 2025 : événement ou non-événement ?

Maîtrisez les subtilités de l’assurance vie

Le testament : un cadre juridique strict et moins souple

Face à l’assurance-vie, le testament conserve une utilité certaine mais souffre de plusieurs contraintes. En premier lieu, le respect de la réserve héréditaire limite la liberté du testateur : une part minimale du patrimoine doit revenir aux héritiers réservataires, notamment les enfants. Toute disposition qui contrevient à cette règle pourra être réduite.

Ensuite, la lourdeur des démarches décourage parfois les particuliers. La rédaction d’un testament authentique exige l’intervention d’un notaire, et toute modification nécessite de nouvelles formalités. Contrairement à la clause bénéficiaire d’une assurance-vie, que l’on peut actualiser très simplement, le testament impose une gestion plus rigide.

Enfin, le testament ne permet pas d’échapper à la fiscalité successorale de droit commun. Les bénéficiaires sont imposés selon leur lien de parenté avec le défunt, sans bénéficier des abattements spécifiques réservés à l’assurance-vie.

Lire aussi : les raisons motivant la rédaction d’un testament

Un usage complémentaire recommandé pour une transmission sur mesure

Plutôt que de les opposer, plusieurs professionnels conseillent de combiner assurance-vie et testament dans une stratégie successorale cohérente. Si l’assurance-vie permet de transmettre une part du patrimoine avec souplesse et optimisation fiscale, le testament reste essentiel pour organiser la répartition d’autres actifs (immobilier, objets d’art, parts de société) ou exprimer des volontés personnelles (donations, legs particuliers, directives posthumes).

L’assurance-vie ne permet pas non plus de régler certains cas spécifiques, comme la désignation d’un tuteur pour ses enfants mineurs ou la transmission de biens indivis. Dans ces configurations, le testament demeure incontournable.

Une stratégie patrimoniale à anticiper avec rigueur

L’efficacité de l’assurance-vie comme outil de transmission ne doit pas faire oublier qu’elle doit être bien calibrée : la rédaction de la clause bénéficiaire mérite une attention particulière, pour éviter les litiges ou les interprétations ambigües. De même, un audit successoral global reste souvent nécessaire pour équilibrer les choix faits via testament et assurance-vie, tout en respectant les droits des héritiers réservataires.

Les Français semblent avoir saisi les bénéfices concrets de l’assurance-vie en matière de succession. Mais pour garantir la pleine efficacité de la transmission, l’appui d’un conseiller en gestion de patrimoine ou d’un notaire reste essentiel.

Source : Capital

Lire aussi :

SCI familiale : un outil de transmission patrimoniale plus que jamais d’actualité

Transmettre les entreprises familiales avec succès

Les atouts du contrat de capitalisation en cas de succession

Contributeurs

Chaque jour, nous sélectionnons pour vous, professionnels de la gestion d'actifs, une actualité chiffrée précieuse à vos analyses de marchés.

Statistiques marchés, baromètres, enquêtes, classements, résumés en un graphique ou une infographie dans divers domaines : épargne, immobilier, économie, finances, etc. Ne manquez pas l'info visuelle quotidienne !

Les graphs commentés les plus consultés :

Croissance 2025 : l’Europe à plusieurs vitesses selon Bruxelles

Le cacao à prix d’or : pourquoi le chocolat coûte (beaucoup) plus cher

Un outil pratique mis à votre disposition pour découvrir et vous inscrire aux prochains événements de nos partenaires : webinars, roadshow, formations, etc.

.webp)

.webp)